【行业深度】洞察2025:中国城市供热行业竞争格局(附竞争梯队、市场集中度等)

行业主要上市公司:华能国际(600011);华电国际(600027);大唐发电(601991);协鑫能科(002015);京能电力(600578);物产环能(603071);哈投股份(600864);惠天热电(000692);中原环保(000544)等

本文核心数据:企业竞争格局;区域竞争格局;行业竞争力评价

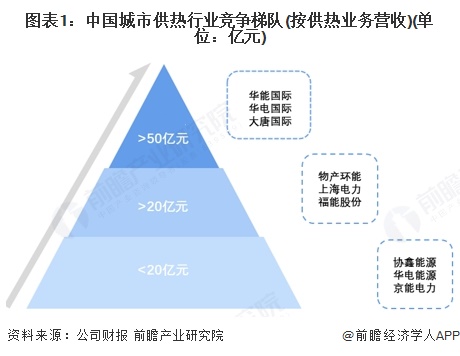

1、中国城市供热行业整体竞争梯队

根据城市供热行业上市企业相关业务营收情况,华能国际、华电国际、大唐发电企业供热业务营收在50亿元以上,处于行业第一梯队;物产环能、上海电力、福能股份等企业供热业务营收规模在20-50亿元之间,处于行业第二竞争梯队;协鑫能源、华电能源、京能电力等企业供热业务营收金额不足20亿元,位于行业第三竞争梯队。

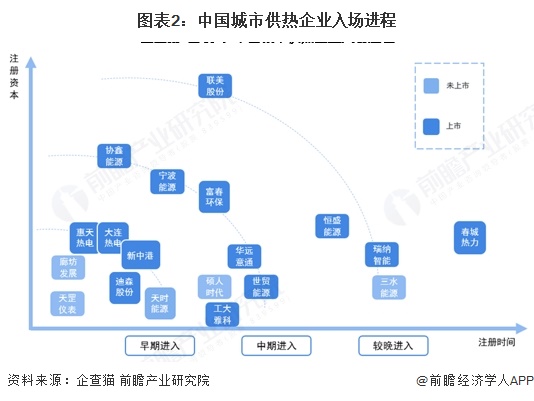

2、中国城市供热企业入场进程

城市供热行业发展已久,最早对城市供热进行运营管理的是事业单位,后来事改企后,中国城市供热行业企业在市场体制下凸显各自的竞争优势。业内玩家按照注册资本和进入市场的时机可做粗略划分,包括早期进入玩家、中晚期进入玩家,通过市场经营积累和是否受资本市场青睐能反映出企业的市场吸引力。

早期进入市场的企业中,最早进入的是1992年成立的协鑫能源,同时也得到较好的资本运作支撑,目前注册资金高达16亿元。1995年进入行业的宁波能源目前已经上市,注册资本超过11亿元。中期进入的企业中,资本支撑力度最大的是联美股份,成立于1999年,目前注册资本超过22.88亿元,是城市供热行业当中最具竞争优势的企业。较晚进入的企业当中融资能力逐步提升的企业是瑞纳智能和春城热力,因此尽管进入市场较晚,但由于涉及智慧供热,注册资本具有优势,春城热力成立于2017年,目前注册资本已经超过4.6亿元。中国城市供热行业大部分先进入的例如廊坊发展、天罡仪表、天时能源主要是吸引本土区域的投资者,在当地具有较强的市场竞争力。

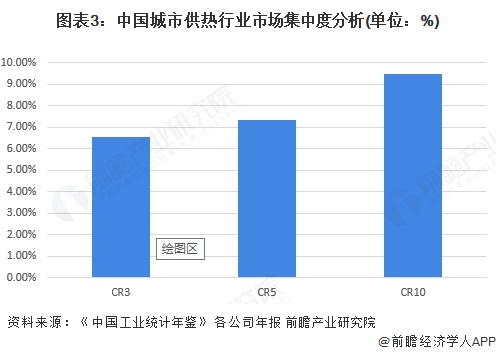

3、中国城市供热行业市场集中度

由于中国各供热主体分散在当地区域,且主要为当地供热提供产品和服务,大部分企业规模较小,近年来随着智慧城市建设的推进以及采暖季限产,落后产能淘汰和整改力度的提高,小型企业业务资源萎缩,行业集中度目前处于较低情况,2024年根据TOP10企业的供热收入以及热力生产和供应企业总营收核算,CR3仅6.54%,CR5仅7.34%,CR10为9.49%,行业集中度较低。随着行业内供热节能全面解决方案能力提供商的资源整合,行业业务资源将进一步集中。

4、中国城市供热行业企业布局及竞争力评价

城市供热行业的上市公司中,全部业务为城市供热的企业是京能热力和瑞纳智能。其中京能热力100%布局华北,瑞纳智能业务中47.72%的部分服务于华北区域。华电国际和大唐发电的供热业务营收较高,体量规模较大。上海电力售热业务主要集中于上海地区;惠天热电主要服务于辽宁省。从业务上看,大部分企业供热区域在东北地区、华北地区,企业服务对象区域性较强。

注:图表中标注星号的企业统计数据为2024年,未标注企业为2024H1数据。

注:图表中标注星号的企业统计数据为2024年,未标注企业为2024H1数据。

5、中国城市供热行业竞争状态总结

从五力竞争模型角度分析,我国城市供热在国家政策以及需求上升的推动下,行业具有较好的发展前景,对新进入者具有一定吸引力。从事城市供热的企业需要投入巨大的固定资产,同时在热力技术上也要有巨大的投入。因此,一旦企业在大量投入后想要退出行业时,也面临着较大的成本。在城市供热行业中,除“国家队”具有较强竞争能力之外,一些在新能源、传统热电领域已经耕耘多年的企业在经营模式、盈利模式以及客户保有上也有自身优势。除此之外,中小型企业在低端市场激烈厮杀。随着清洁能源的普及和技术的进步,未来替代品的威胁将会加大。

更多本行业研究分析详见前瞻产业研究院《全球及中国城市供热(热力生产和供应)行业发展前景展望与投资战略规划分析报告》

同时前瞻产业研究院还提供产业新赛道研究、投资可行性研究、产业规划、园区规划、产业招商、产业图谱、产业大数据、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。更多企业数据、企业资讯、企业发展情况尽在【企查猫APP】,性价比最高功能最全的企业查询平台。

相关深度报告 REPORTS

本报告前瞻性、适时性地对城市供热行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来城市供热行业发展轨迹及实践经验,对城市供热行业未来...

p31q0

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。