预见2023:一文深度了解2023年中国碳纤维行业市场现状、竞争格局及发展趋势

行业主要上市公司:吉林化纤(000420);中复神鹰(688295);光威复材(300699);精功科技(002006);中简科技(300777);吉林碳谷(83677)等。

本文核心数据:中国碳纤维产能;中国碳纤维产量;中国碳纤维需求量

1、碳纤维行业概况

——碳纤维定义及分类

碳纤维(CF)是指含碳量大于90%的纤维材料,可以用粘胶、聚丙烯腈以及沥青等有机纤维在高温下碳化制取。高强、高模CF主要由聚丙烯腈长丝在1000℃以上高温碳化形成,它与树脂、金属、陶瓷、碳、玻璃等复合后具有模量高、强度高、重量轻、抗疲劳、耐腐蚀等特性,广泛应用于航天、航空、军工、航海、化工、电子、建筑以及体育休闲等领域,是军民两用的高技术纤维。

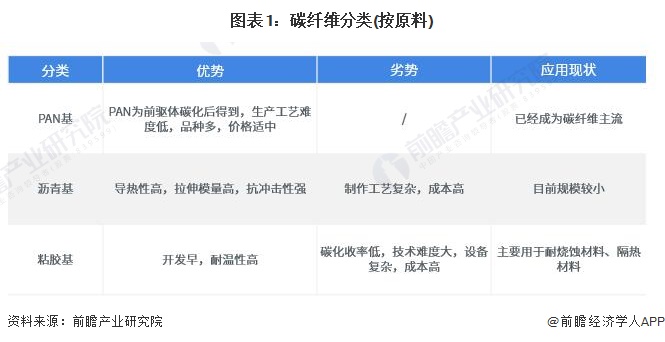

当前,各国大多按照习惯对碳纤维进行分类,分类方式大致有以下三种:

(1)按照原料分类:聚丙烯腈(PAN)基;沥青基(各向同性、中间相);胶黏基。

(2)按照制造条件和方法分类:碳纤维(800-1600℃);石墨纤维(2000-3000℃);氧化纤维(预氧丝200-300℃);活性碳纤维;气相生长碳纤维。

(3)按力学性能分类:通用级(GP);高性能(HP);期中包括中强型(MT)、高强型(HT)、超高强型(UHT)、中模型(IM)、高模型(HM)、超高模型(UHM)。碳纤维在应用时多是作为增强材料而利用其优良的力学性能,因此使用中更多地是按其力学性能分类,一般认为纤维的拉伸强度低于1400MPa,拉伸模量小于140GPa,则此种属于通用级碳纤维范畴。在高性能碳纤维范畴中,对中强、中模、高强、高模、超高强、超高模等并无严格的区分指标。

2)碳纤维行业产业链剖析:产业链涉及领域广泛

碳纤维的生产工艺复杂,从碳纤维纺丝、预氧化、碳化到复合材料成型再到终端的应用需要经历复合且很长的过程。碳纤维复合材料被广泛应用于航空航天、风电叶片、汽车、体育休闲、混配模成型、电缆芯、建筑建材、压力容器、船舶、碳碳复材、电子电器等多个领域。

2、中国碳纤维行业发展历程:行业处在快速发展阶段

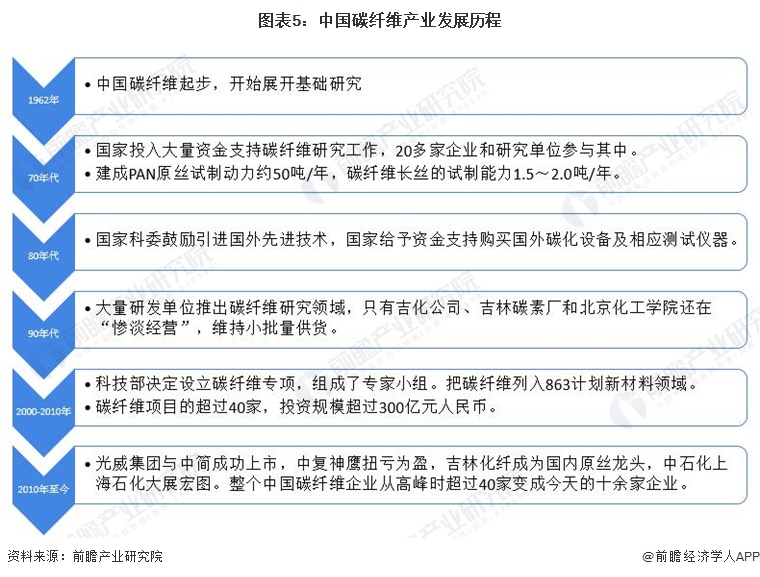

我国的碳纤维行业起步于20世纪60年代,几乎和日美等国家同时起步,但由于相关知识储备不足、知识产权归属等问题,发展缓慢。同时,日本、美国等国家对碳纤维核心技术形成垄断,我国碳纤维生产技术和装备水平整体落后于国外,在较长的一段时间内发展止步不前,无法满足国家重大装备等高端领域的需求。

2000年以来,国家加大对于碳纤维领域自主创新的支持力度,将碳纤维列为重点研发项目。伴随着国家政策的大力扶持,国内碳纤维行业在技术上取得重大突破,产业化程度快速提升,应用领域不断扩大,地区上目前已形成以江苏、山东和吉林等地为主的碳纤维聚集地。

3、中国碳纤维行业政策背景:政策加持,支持碳纤维产业的发展

国家政策作为产业发展的催化剂,近年来,国家持续发布相关政策推动碳纤维健康有序发展。从国家的政策可以看出,国家把碳纤维作为新材料进行推广和应用,持续引导国内碳纤维发展,计划形成若干家家具有国际竞争力的碳纤维大型企业集团及若干创新能力强、特色鲜明、产业链完善的碳纤维及其复合材料产业集聚区。未来随政策的支持,我国碳纤维行业相关技术将接近国际水平。

4、中国碳纤维行业发展现状分析

——中国碳纤维市场供给分析:中国成为全球最大碳纤维产能国

我国碳纤维工业的起步可以追溯到1962年,到目前为止已发展57年,仅比世界碳纤维起步晚3年;但无论是研发成果还是制造工艺,我国同发达国家相比还存在一定差距。

2021年,中国大陆地区首次超过美国,成为全球最大产能国,产能达到6.34万吨,占全球总产能比重超过30%。

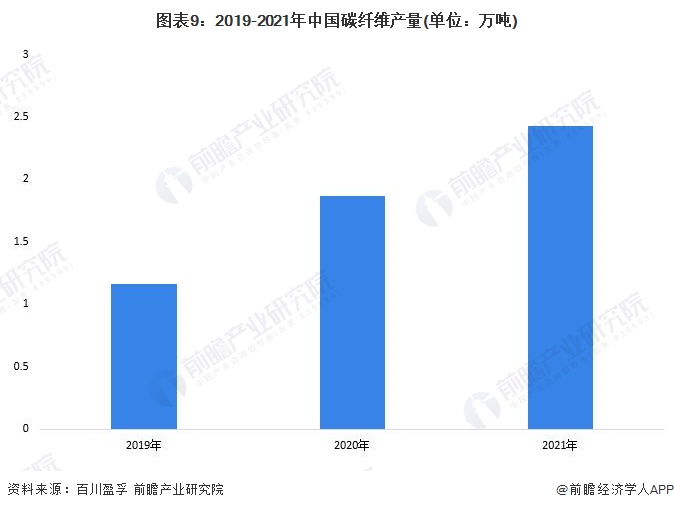

在产量方面,2021年由于国内碳纤维产能加速扩张,同时开工率保持稳定,新装置相继投产,带动产量增长。2021年我国碳纤维产量达到2.43万吨,同比增长30.03%。

2)中国碳纤维市场需求分析:风电叶片为最大需求领域

总体来看,早年间在全球碳纤维供应不足的情况下,美国、日本等国家对中国实行出口限制,导致中国碳纤维需求长期被抑制。近几年由于国内技术突破,刺激了对碳纤维的使用。近年来我国碳纤维需求量呈不断增长趋势,2017-2021年,我国碳纤维需求量呈不断上升趋势,2021年中国碳纤维需求量6.24万吨,同比增长27.7%。

2021年,国内碳纤维需求量占比前三的领域依次是风电叶片、体育休闲和碳-碳复材,分别占比36%、28%、11%,其他领域的需求占比均不足10%。在海上风电叶片大尺寸的发展趋势下,预计风电叶片领域碳纤维的需求将持续增加。

5、中国碳纤维行业竞争格局分析

——中国碳纤维行业区域竞争格局:江苏省和广东省是主要碳纤维消费省份

从碳纤维市场消费金额来看,江苏省和广东省是消费大省,消费占比分别为35.4%和21.4%;其次为山东,消费占比为18%;其他省份消费占比均不超过6%。

2)中国碳纤维行业企业竞争格局:吉林化纤、中复神鹰为行业龙头企业

目前,我国碳纤维第一梯队企业有吉林化纤、中复神鹰,该类企业碳纤维原丝产能在2.5万吨以上,碳纤维产能在1万吨以上;第二梯队企业有江苏恒神、光威复材,该类企业碳纤维原丝产能在1万吨以上,碳纤维产能在0.5万吨以上;第三梯队企业有太铜铜料、兰州蓝星,该类企业碳纤维原丝以及碳纤维产能在0.5万吨左右;第四梯队企业为行业内的其他中小制造企业。

6、中国碳纤维行业发展前景及趋势预测

——中国碳纤维市场走向良性健康发展道路

现今,碳纤维行业总体技术尚不成熟稳定,产品质量及性价比相对较低。不过,随着我国高端碳纤维技术的不断突破以及生产向规模化和稳定化发展,企业布局逐渐向高附加值的下游应用领域延伸,我国碳纤维行业将逐步实现进口替代,企业盈利能力有望逐步恢复,市场走向良性健康发展道路。

尤其是在国务院正式发布的《中国制造2025》中,对我国制造业转型升级和跨越发展作了整体部署,明确了建设制造强国的战略任务和重点,选择10大优势和战略产业作为突破点,力争到2025年达到国际领先地位或国际先进水平。

2)中国碳纤维新产品向高稳定、高端化方向发展

前瞻产业研究院预计,碳纤维行业将出现如下发展趋势:

以上数据参考前瞻产业研究院《中国碳纤维行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、政策研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

相关深度报告 REPORTS

本报告前瞻性、适时性地对碳纤维行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来碳纤维行业发展轨迹及实践经验,对碳纤维行业未来的发展...

p46q0

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。