2019年中国房地产行业融资现状分析 再融资业务全面收紧、房企“缺钱”时代来临

2019年中国房地产行业再融资业务全面收紧

2019年6月份开始,中国房地产行业再融资业务几乎全面收紧,无论是信贷、境外债还是非标融资等。受此影响,2019年下半年,房地产企业发债规模及信托规模环比均出现下滑。

1、中国房地产融资发展历程分析

2006年以来,中国房地产融资经历了五个发展阶段:

——股权融资阶段(2006-2009年)

该阶段是房地产企业的第一轮股权融资热潮,适值股市处于牛市,房地产行业快速发展,较高的行业景气度和较好的股票市场行业推动房地产企业通过IPO和定增获得低成本资金。2006年,房地产IPO企业数量为3家,募集金额为60亿元,创历史新高。

——非标兴起阶段(2010-2013年)

2010年,为遏制房价过快上涨,国务出台《国十一条》,此外,证监会要求房地产企业在IPO或定增时出具国土资源部意见,相当于叫停了股权融资。

股权融资渠道受限背景下,房地产企业转向非标渠道获取资金。非标债务融资工具包括:信贷资产、信托贷款、委托债权、承兑汇票、应收账款等。按渠道划分,银行主要通过信托公司、保险公司、证券公司和基金公司进行标的投资。

非标的资产投资可以同时满足企业融资和金融机构投资的需求,且具有规避监管、流程快、结构灵活等优点。2013年,全年新增社会融资规模中,非标占比达到30%,其底层资产大多对接基建和房地产。

——定增、公司债阶段(2014-2016年)

2014年,随着经济增长,房地产再融资放开,加上A股迎来牛市,上市企业通过发行定增获取融资规模陡增。

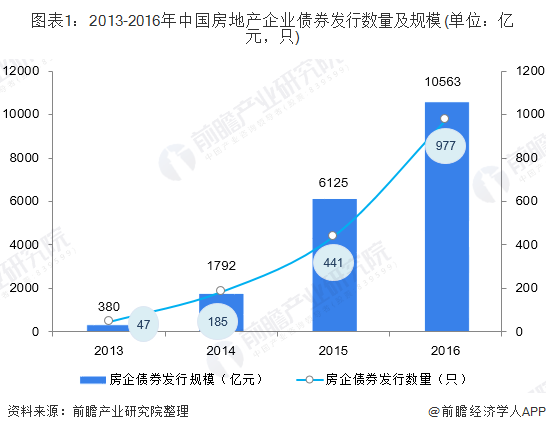

此外,2015年证监会发行《公司债发行与交易管理办法》,公司债发行主体范围扩大,债券融资市场对房地产企业开放。房地产企业发债的主要渠道为:短期融资券、中期票据、企业债和公司债等。2016年,房地产企业债券发行数量为977只,同比增长121.5%;发行规模为10563亿元,同比增长72.4%。

——海外债井喷阶段(2016-2019年上半年)

2015年9月,发改委发布了《国家发展改革委关于推进企业发行外债备案登记管理改革的通知》,放松了企业境外发债的条件。2016年10月,沪、深交易所发布《关于房地产公司债券的分类监管方案》,规定公司债募集资金不得用于购置土地。在国内融资渠道逐步收紧背景下,房企境外发债的积极性显著提升。

2017年,中国房企海外债发行规模为460亿美元,同比增长了4倍;2018年,中国房企海外债发行规模达到540亿美元,2019年上半海外债发行规模达到455亿美元,几乎达到2017年全年水平。

——再融资业务全面收紧阶段(2019年下半年~)

2019年6月份开始,地产行业再融资业务几乎全面收紧,无论是信贷、境外债还是非标融资等。

2019年7月6日,中国银保监会针对部分房地产信托业务增速过快、增量过大的信托公司进行约谈警示;

2019年7月10日,中国银保监会针对部分房地产贷款较多,增速较快的银行进行窗口指导,要求控制房地产贷款额度;

2019年7月12日,国家发改委发布《关于房地产企业发行外债申请备案登记有关要求的通知》,提出房地产企业发行外债只能用于置换未来一年内到期的中长期境外债务。

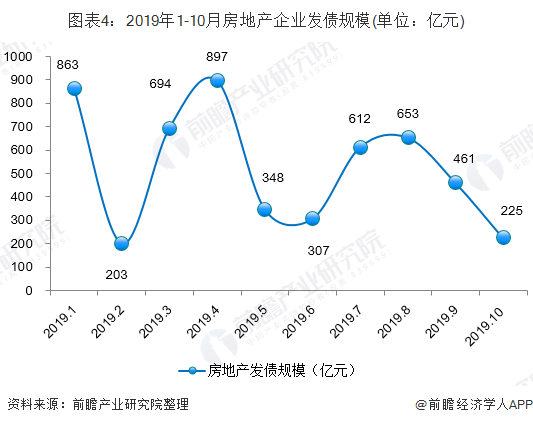

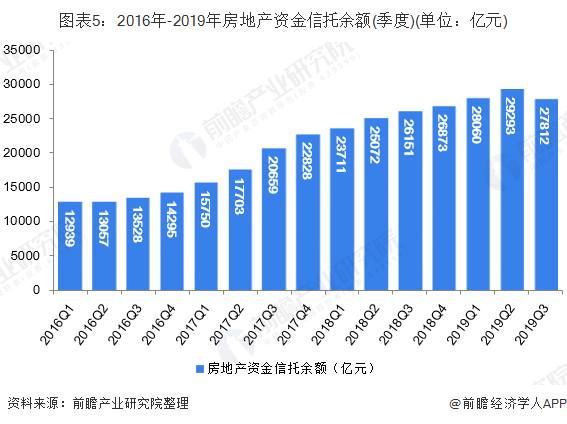

受此影响,2019年下半年,房地产企业发债规模持续下滑,2019年10月,房企发债规模为225亿元,环比下降51%;房地产资金信托余额也出现多年来的首次下滑,2019年第三季度,房地产资金信托余额为27812亿元,环比下降5%。

2、支付房地产融资渠道分析

经过多年发展,中国房地产已经形成了近50细项的融资体系。包括了银行贷款、非标融资、股权融资(IPO、增发等)、债权融资(公司债、企业债、私募债、中票等)、供应链金融、销售回款等。

从各渠道融资申请难以程度来看,目前,短期融资、中期票据、定向工具、ABS发行难度较低;房地产开发贷、海外债、公司债、非标融资发行难度较大;IPO、定向增发已经基本停止。

3、海外债为房企主要债权融资方式

根据乐居财经推出《2019房企融资利率榜》数据(统计范围包括公司债、海外债、中期票据、短期融资券),截至2019年7月16日,房企融资总量约为4388.4亿元,平均融资利率为6.9%,共发行债券226只。

从发行规模来看,海外债发行金额2674亿元,占60.9%,公司债发行金额为1284.4亿元,占29.3%。

从发行利率来看,海外债发行利率最高,平均利率近9%,几乎是短期融资券利率的两倍。此外,部分海外债券利率突破了15%。

尽管海外债券融资成本高昂,在国内融资受限情况下,房企依然需要依赖海外发债维持资金周转。

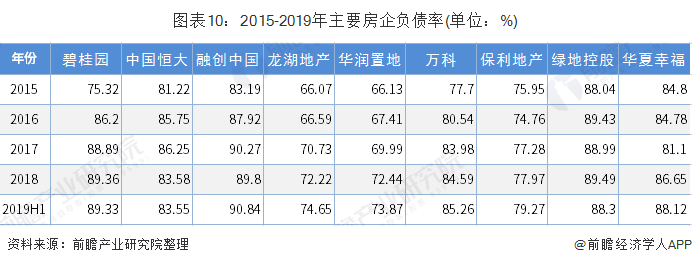

2019年下半年,随着海外发债受限,房企资金周转将面临更大压力。近年来房企资产负债率连续上涨,部分房企需要变卖资产,降低杠杆,维持正常运营。

以上数据来源及分析请参考于前瞻产业研究院发布的《中国房地产行业市场需求预测与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业规划、产业申报、产业园区规划、产业招商引资等解决方案。

相关深度报告 REPORTS

本报告前瞻性、适时性地对房地产行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来房地产行业发展轨迹及实践经验,对房地产行业未来的发展...

p10q0

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。