预见2022:一文深度了解2022年中国智慧交通行业市场规模、竞争格局及发展前景

行业主要上市公司:海康威视(002415)、易华录(300212)、大华股份(002236)、千方科技(002373)、五洋停车(300420)、新智认知(603869)、众合科技(000925)、四维图新(002405)、皖通科技(002331)等

本文核心数据:智慧交通行业链、行业规模、应用市场结构、竞争格局、发展前景预测等

1、智慧交通行业概况

——定义:智慧交通概念源于智能交通 更区别于智能交通

智慧交通的概念来源于智能交通,智能交通最早在1960年由美国智能交通协会提出,其认为智能交通系统ITS(Intelligent Transportation System)是将先进的信息技术、数据通讯传输技术、电子传感技术、控制技术及计算机技术等有效地集成并运用于交通系统,从而提高交通系统效率的综合性应用系统。

2009年,IBM首次正式提出智慧交通的概念。2012年中国《国家智慧城市(区、镇)试点指标体系(试行)》当中,首次提出了智慧交通的概念。中国交通运输部规划研究院认为,智慧交通指的是在城市已有的道路基础设施的基础上,将信息技术集成运用于传统的交通运输管理中,整合交通数据资源的同时协同各个交通管理部门,由此形成的结合虚拟与现实的,提供一体化的综合运输服务的智慧型综合交通运输系统。

2)智慧交通行业产业链剖析:智慧交通产业链覆盖范围广

智慧交通行业链上游主要是提供信息采集与处理的设备制造商,中游包括软件和硬件产品提供商、解决方案提供商,下游以运营/集成/内容等第三方服务商为主。

行业链各环节玩家众多,传统安防企业、互联网厂商、云计算服务商、算法提供商等均开始进入智慧交通各细分领域。

智慧交通行业上游制造商具体包括数据提供商、算法提供商与电子器件制造商,相关代表企业有商汤科技、腾讯、同有科技、拓尔思、金溢科技等。

中游产品与服务领域可以细分为智慧交通硬件制造商、软件开发商与解决方案提供商,硬件制造代表企业有海康威视、千方科技、天迈科技等;智慧交通软件开发企业包括四维图新、易华录、四创电子与三大互联网巨头等;一体化智慧交通解决方案代表企业主要有大华股份、佳都科技、万集科技与银江技术等。

在下游智慧交通服务市场,代表企业如多伦科技、车联网络与大众交通等,为交通领域提供智慧化的咨询与运营服务。

2、中国智慧交通行业发展历程:当前中国智慧交通行业处于快速成长阶段

2010年至今,随着大数据、机器学习等技术的不断发展,基于人工智能的车路协同、自动驾驶、智能出行等将会成为智慧交通系统技术发展的关键方向。

相对比发达国家,中国智慧交通产业发展起步时间较晚,智能交通向智慧交通的演变历程,大致可以概况为以下四个发展阶段。当前,中国智慧交通行业处于快速成长阶段。

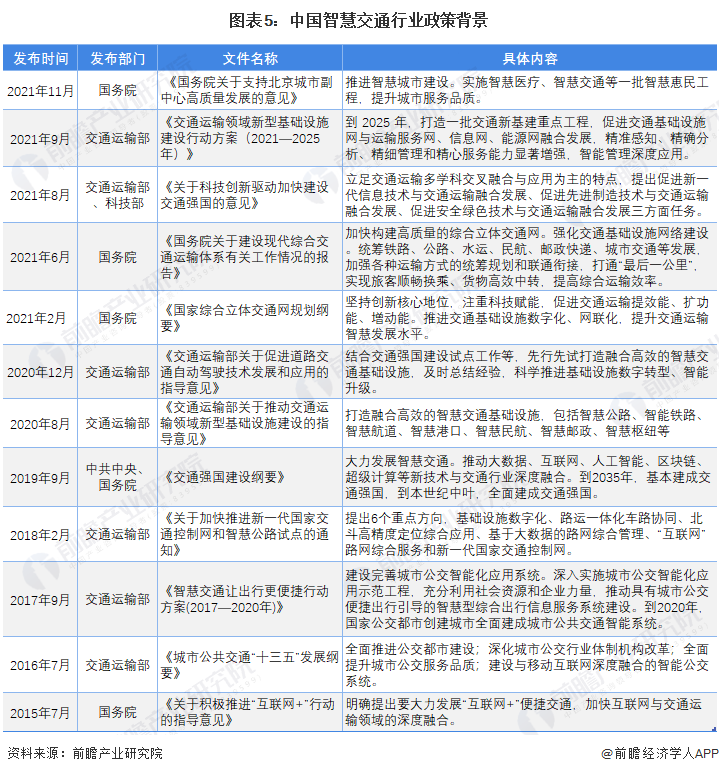

3、中国智慧交通行业政策背景:智慧交通进一步发挥“新基建”的支撑作用

从2015开始,政府层面持续出台相关政策法规推进智慧交通行业快速发展,以匹配现代化经济体系的建设需求,为全面建成社会主义现代化强国提供重要基础支撑。2020年以来,我国智慧交通相关政策更是频出,智慧交通基础建设成为行业发展重点,2021年9月交通运输部发布的《交通运输领域新型基础设施建设行动方案(2021—2025年)》提出到2025年,我国将打造一批交通新基建重点工程,智能交通管理将得到深度应用。

4、中国智慧交通行业发展现状分析

——行业市场规模:中国智慧交通市场投资规模超2000亿元

根据中国信息通信研究院测算,智慧城市本级财政建设投资占GDP比重约为0.1%-0.5%,2019年全国智慧城市投资总规模约为1.7万亿元,占全国固定资产投资比例为3.1%。

2020年,全国固定资产投资(不含农户)51.89万亿元,比2019年下降5.9%。据此测算,2020年全国智慧城市总投资规模约为1.61万亿元。

以IDC统计的智慧交通占智慧城市的投资比重为14%进行测算,初步统计2020年中国智慧交通投资规模约为2252亿元。

2)中国智慧交通行业招投标情况:行业招投标规模高速增长

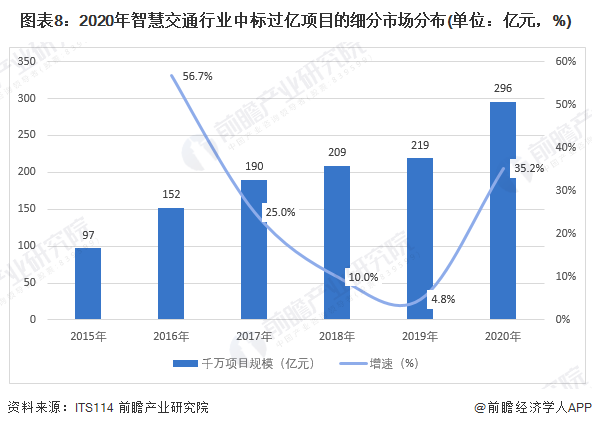

(1)中国智慧交通千万项目规模快速增长

根据ITS114统计数据,2015年以来我国智慧交通市场呈现快速增长状态,2020年,中国智慧交通千万项目规模已接近300亿元。

(2)运营商、互联网与传统交通建设企业为智慧交通领域主要中标人

据ITS114数据统计显示,截止2020年12月底,我国智慧交通千万项目(不含公路信息化,以下同)市场规模约为296.12亿,项目数1400个,市场项目平均规模约为2115.12万。

其中,2020年电信系、移动系、海信网络与中交系四者的中标金额均超亿元,占据15%以上的市场。在中标金额TOP10企业中,基本为运营商、互联网与传统交通建设企业。

3)中国智慧交通细分领域分布:智慧交管和智慧停车占据重要市场

据ITS114统计数据,2020年城市智慧交通市场(包括智慧停车)中标过亿项目共46个,中标过亿项目市场规模总计约为101.27亿元。在46个中标金额过亿的智慧交通项目中,其中交通管控市场中标过亿项目21个,总计中标金额为39.04亿元;智慧运输(含智能网联)中标过亿项目11个,总计中标金额为27.54亿元;智慧停车中标过亿项目14个,总计中标金额为34.72亿元。

5、中国智慧交通行业竞争格局分析

——区域竞争格局:中国智慧交通企业主要分布在京津冀与东部沿海等交通发达地区

在国家政策牵引下,目前全国涌现出包括北京、上海、无锡、常州、重庆、长沙、武汉、海南等大量的示范区,进行智慧交通车路协同的业务应用示范。

截止2020年,全国已经有工信部和交通部批复共计40家智慧交通车联网业务应用示范区在全国落地,主要分布在中南部与东部沿海等交通发达地区。中国智慧交通行业示范区地域分布情况如下:

从前瞻统计的智慧交通行业30家代表性上市企业的区域分布来看,智慧交通行业的上市公司主要集中在北京、广东、上海与浙江等京津冀与东部沿海地区,其中北京与广东的代表性上市企业数量之和达14家,占比接近50%。

注:图中数据仅包含前瞻统计的30家上市企业。

从招投标市场来看,据ITS114统计数据,截至12月31日,2020年城市智慧交通市场(除停车项目)中标过亿项目32个,中标过亿项目市场规模总计约为66.58亿。从中标项目的区域分布来看,华东与华南地区为我国智慧交通行业发展的主要区域,二者合计占比超过50%。因此,从整体区域分布来看,中国智慧交通企业的区域集中度较高。

2)企业竞争格局:传统交通信息化企业为行业主要玩家 企业业务布局各有侧重

2021年11月,IDC发布的《智慧交通管理应用级解决方案市场份额,2020》数据显示,中国智慧交通行业依旧以传统交通信息化领域的玩家为主。其中,国内车路人云自主协同一体化智慧交通解决方案提供商千方科技以17%的市占率占据行业主导地位;专业从事交通智能化技术应用服务的企业银江技术以14%的市占率位居第二;海信网科围绕云计算、大数据、人工智能等技术构建的交管云脑解决方案为核心,占据近10%的市场占有率,位居全国第三。

从智慧交通业务布局情况来看,代表性企业的重点布局区域侧重于京津冀及东部沿海等交通发达地区,比如千方科技主要布局长三角、珠三角及京津冀地区,佳都科技主要布局华东、华南的大型一线城市。

从中国智慧交通行业代表性企业的业务情况来看,行业龙头企业如千方科技与万集科技的经营规模均明显高于其他企业,2020年智慧交通业务营业收入超过40亿元,而天迈科技与多伦科技的营业收入不足5亿元;从盈利情况来看,行业毛利率水平也因业务侧重点的不同而呈现出分层差异,例四维图新、金溢科技与天迈科技的毛利率水平均超过50%,而万集科技与中远海科的毛利率平均水平不足20%。

整体来看,千方科技、四维图新、佳都科技与万集科技等企业在中国智慧交通行业拥有较强的竞争力。

6、中国智慧交通行业发展前景及趋势:智慧交通市场潜力巨大,未来有望保持高速增长

随着中国智慧城市建设加快,预计中国智慧城市行业市场规模将快速增长,前瞻通过建立测算模型预测2021年,中国智慧城市行业投资规模接近2万亿元,到2027年,预计中国智慧城市行业投资规模将接近5万亿美元。

根据2020年发布的《国家综合立体交通网规划纲要》,到2035年,我国交通基础设施数字化率要达到90%。未来,基于AI和5G等技术的演进发展,我国交通有望向着智慧化不断演进,逐渐打开新的市场空间。

以IDC统计的智慧交通占智慧城市的投资比重为14%进行测算,预测中国智慧交通行业的投资规模在2021年和2027年将分别超过2500亿元和6500亿元。

更多行业相关数据请参考前瞻行业研究院《中国智慧交通行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、政策研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

相关深度报告 REPORTS

本报告前瞻性、适时性地对智慧交通行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来智慧交通行业发展轨迹及实践经验,对智慧交通行业未来...

p18q0

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。