深度!2021年中国珠宝首饰行业龙头企业市场竞争格局分析 领先企业竞争愈发激烈

行业主要上市公司:老凤祥(600612)、周大生(002867)、周大福(HK01929)、金一文化(002721)、潮宏基(002345)、明牌珠宝(002574)、萃华珠宝(002731)、爱迪尔(002740)、莱绅通灵(603900)、曼卡龙(300945)六福集团(HK002590)

核心数据:国际、中国珠宝首饰行业市场竞争份额、中国珠宝首饰行业代表性企业业绩

1、国内珠宝首饰市场集中度小幅领先国际市场,领先企业竞争程度愈发激烈

珠宝行业市场集中度较低的主要原因在于,珠宝具有彰显社会地位和时尚享乐两大特性,并且其次要特性如材料、设计、风格等细分特性多且变化快,客观的次要特性使一家公司或者品牌很难兼顾两大特性,从而导致国内外的珠宝行业市场集中化普遍较低的情况。

根据Statista发布数据,2020年世界珠宝首饰行业CR10为12.63% ,CR5为14.57%,其中LVMH集团占比最大,达到8.27%;排名前十品牌中,欧洲品牌占50%,美国品牌占30%,印度、中国香港品牌各有一个。对比中国情况,2020年中国珠宝行业CR5约占19.82%,CR10约21.14%,说明市场尾部长,集中度低,品牌份额小。其中大陆地区市场份额第一的品牌周大福市场占有率约9.5%,较2018年上升2.5个百分点;第二名老凤祥市占率8.4%,第三名周大生市占率0.08%。

综合来看,中国业内市场集中度小幅领先国际市场,且领先企业竞争程度呈现愈发激烈的趋势。中国消费市场的巨大潜力,促使许多世界领先的珠宝品牌进入内地市场。其中包括世界上最大的钻石经销商戴比尔斯、著名的法国珠宝和手表巨头卡地亚以及Perles De Tahiti,未来市场竞争加剧不可避免。

2、中国珠宝首饰行业代表性企业业绩对比

通过对珠宝类、首饰类共四个代表性公司业绩进行分析汇总,结合行业实际情况得出,原材料透明的保值性珠宝饰品毛利较低,周大福、周大生、老凤祥的毛利率分别为27.4%、41.0%、8.18,远低于新兴首饰品牌潘多拉(77.4%)和APM(75%)。

2020年周大福线上销量占比达到4.8%,周大生4.2%,老凤祥3.2%,APM8.4%,远低于潘多拉的33%,表明当前中国珠宝首饰整体市场消费场景仍较为老化,未来数字化发展空间充足。

综合来看,整体行业的线上发展潜力较高,且首饰类细分行业毛利空间大,未来可能会有性价比更高的品牌竞争。结合当前中国新消费群体购物趋势分析,千禧一代与Z时代消费者黄金珠宝消费渗透率较低,珠宝首饰行业存在消费场景老化问题,不排除未来传统珠宝公司基于市场与业务扩展需要,向首饰类细分行业加大投入的可能性。

3、中国珠宝首饰行业代表性企业具体分析

——传统珠宝细分品类代表性企业分析

传统珠宝行业企业专注品牌运营,着力建立自己的产品矩阵,多渠道扩张趋势明显。对比传统珠宝首饰头部公司业务,可以看出周大生的渠道扩张速度最快,加盟店扩张持续带动店面数量快速增长,周大福与老凤祥则较慢。

(1)周大福:成为全球市值第二珠宝零售商

作为中国珠宝行业龙头企业,周大福主营黄金、钻石镶嵌饰品,参与行业标准制定,采取紧控上游资源与全产业链自营等方式,拉升整体毛利水平,不断提升市占率。根据周大福2021财年数据,其市值超过670亿人民币,仅次于TIF,成为全球市值第二的珠宝零售商。

(2)周大生:唯一一家纯运营类的珠宝品牌企业

横向比较周大福重资产、高杠杆的经营模式,周大生轻资产,杠杆率较低,生产模式为自营(100%委外生产OEM)与加盟(制定供应商ODM)结合,是三家头部公司中唯一一家纯运营类的珠宝品牌企业。

(3)老凤祥:强者愈强发展态势仍将延续

作为本土最大的老字号黄金珠宝品牌,老凤祥多年深耕低线市场积累的经销商与渠道资源,以及销售规模优势有望在行业企稳后赢得更大的渠道与市场空间。“双百计划”公司先后推动主要经营实体老凤祥有限完成引入央企国新控股。2020年公布公司渠道逆势快速扩张,疫情影响下营收和净利润分别同比增长4.22%、12.64%,公司在行业中强者愈强的发展态势仍将延续。

2)新兴首饰细分品类代表性企业分析

当前中国首饰细分品类行业利润空间大,业内领先品牌毛利普遍超过50%。业内主打以银、银镀金等材质的日常装饰类珠宝产品,值得注意的是首饰行业业务有两条不同的业务逻辑,新兴首饰品牌如APM、潘多拉、施华洛世奇以“时尚、潮流”作为主要营销定位在首饰细分品类市场获取大批粉丝与成交量,而Tiffany&Co、Van Cleef&Arpels则通过营造轻奢、专业的品牌形象,通过较高的客单价获取利润。

基于品牌定位的差异,业内品牌产品迭代速度也有所区别,APM遵从饰品快时尚逻辑,产品上新速度最快,潘多拉居中,年均上新频率为7款左右,而蒂芙尼上新频率则相对较慢。

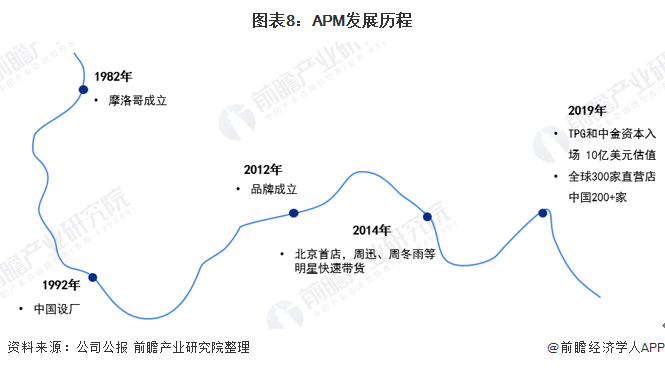

(1)APM:中国为其主要市场

APM采用纯银为主打材料搭配锆石、淡水珍珠以及其他天然石材。作为首饰细分类代表企业,2020年公司毛利率达到75%,中国为其主要市场,截至2019年底,中国境内直营店达到200+家,占比超过60%。公司生产全链条覆盖,上新快、风格多,借助明星资源进行线上营销提高品牌知名度。

(2)潘多拉:主打年轻女性消费群体

潘多拉是首饰细分市场的代表性企业之一,2020财年公司毛利率高达76.9%,中国区总销售额超过15亿人民币,全球占比12%。公司主打年轻女性消费群体,其串饰手链总销售比高达53%,由于产品线单一面临增长壁垒问题, 2020淘数据公司经典串饰系列产品占总销量60%,小品类无法带动大品类导致品牌集中化困境。

以上数据及分析请参考于前瞻产业研究院《中国珠宝首饰行业消费需求与市场竞争投资预测分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、招股说明书撰写等解决方案。

相关深度报告 REPORTS

本报告前瞻性、适时性地对珠宝首饰行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来珠宝首饰行业发展轨迹及实践经验,对珠宝首饰行业未来...

p38q0

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。