【行业深度】洞察2025:中国功率半导体行业竞争格局及市场份额(附竞争梯队、市场集中度、企业竞争力分析等)

行业主要上市公司:新洁能(605111.SH);捷捷微电(300623.SZ);华润微(688396.SH);闻泰科技(600745.SH);士兰微(600460.SH);斯达半导(603290.SH);苏州固锝(002079)等

本文核心数据:竞争梯队;市场集中度;战略布局;波特五力模型;

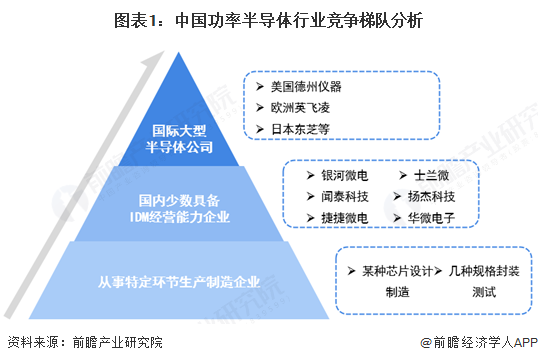

中国功率半导体市场竞争梯队

我国功率半导体市场呈现金字塔格局,第一梯队为国际大型半导体公司,凭借先进技术占据优势地位;第二梯队为国内少数具备IDM经营能力的领先企业,通过长期技术积累形成了一定的自主创新能力,在部分优势领域逐步实现进口替代;第三梯队是从事特定环节生产制造的企业,如某种芯片设计制造、或几种规格封装测试。

中国功率半导体行业国内企业市场份额

2024年中国功率半导体行业国内企业市场份额中,超过10%的是闻泰科技,超过5%的是士兰微,超过3%的还有华润微、杨杰科技、振华科技。超过1%的有斯达半导、捷捷微电、华微电子以及新洁能。其他企业市场份额低于1%。

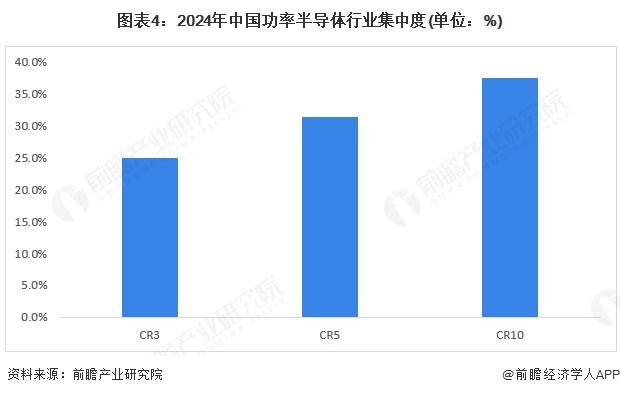

中国功率半导体行业市场集中度

中国功率半导体2024年行业集中度CR3是25%,CR5是31.3%,CR10是37.5%,表明市场参与者较多,,竞争激烈。头部企业虽占据一定份额,但优势不明显,中小厂商仍有机会。行业尚未形成垄断,技术、产品和客户资源是关键竞争点。未来随着技术升级和规模效应,头部企业可能加速整合,集中度有望提升,但目前市场仍处于充分竞争阶段。

中国功率半导体行业战略布局

从行业代表性企业的战略布局来看,一体化战略当中,时代电气和比亚迪半导体在横向、前向布局较好,二者分别是轨道交通和汽车领域的佼佼者,因此有更多的话语权去布局下游和中游,进行产业链关键环节的布局。此外,斯达半导体对上游的原材料较为关注,尤其是镓等第三代半导体,公司已完成2.29亿元在嘉兴现有厂区内投建全碳化硅模组产业化项目。此外,华润微对中游半导体器件领域极为关注,2022年华润微成功引进润新微电子(原名芯冠科技),此次收购为华润微在氮化镓功率器件方面的业务拓展营造了条件,也为其在GaN的外延和工艺技术研发方面提供极大助力。从产品、市场开发和渗透来看,前五位企业研发投入较低,华微电子IGBT功率半导体业务占比最高。多元化布局当中,由于时代电气在轨道交通产业发展较好,因此多元化布局亮眼。

注:代表性企业根据中国功率半导体业务布局选出;一体化战略参考公司投资的产业链情况,密集型战略参考公司功率半导体的业务集中度情况,多元化战略参考公司与本行业是否相关业务集中度情况。

中国功率半导体行业竞争状态总结

从五力竞争模型角度分析,我国行业上游国产化程度较低,供应能力有限,且定制化程度较高,供应上议价能力较强;功率半导体市场需求空间较大,对外依赖较大,购买者议价能力较弱;功率半导体行业对潜在进入者的吸引力较大,但面临着资金、技术、人才等高壁垒,综合来看,行业潜在进入者威胁一般;功率半导体是目前我国鼓励的发展方向,在多个领域应用程度较深,在新能源汽车、新能源发电等领域的应用空间将逐渐扩大,因此,行业替代品威胁较低;此外,我国功率半导体行业处于成长期,国产替代的背景下,行业内现有竞争者竞争激烈程度中等。

更多本行业研究分析详见前瞻产业研究院《中国功率半导体器件行业市场前瞻与投资战略规划分析报告》

同时前瞻产业研究院还提供产业新赛道研究、投资可行性研究、产业规划、园区规划、产业招商、产业图谱、产业大数据、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。更多企业数据、企业资讯、企业发展情况尽在【企查猫APP】,性价比最高功能最全的企业查询平台。

相关深度报告 REPORTS

本报告前瞻性、适时性地对功率半导体器件行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来功率半导体器件行业发展轨迹及实践经验,对功率...

p25q0

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。