预见2024:2024年中国动力锂电池行业市场现状、竞争格局及发展趋势分析 主要呈现三大发展趋势

行业主要上市公司:宁德时代(300750);比亚迪(002594);中创新航(3931.HK);国轩高科(002074);欣旺达(300207);亿纬锂能(300014);孚能科技(688567);瑞浦兰钧(0666.HK)

本文核心数据:中国动力锂电池产能;中国动力锂电池产量;中国动力锂电池销量;中国动力锂电池装车量;中国动力锂电池行业市场份额等

行业概况

1、定义

动力锂电池是以锂离子电池为材料的一种高能量密度的、能够储存电能并可再充电的、为汽车或电动工具供应动力的装置。

从不同技术路线来看,根据正极材料的不同,动力锂电池可分为三元锂电池、磷酸铁锂电池;根据封装方式的不同,动力锂电池可分为软包电池、方形电池和圆柱电池;根据电解质的不同,动力锂电池可分为液态电池、固态电池。

2、产业链剖析

动力锂电池产业链上游为锂资源、钴资源和镍资源等矿产资源供应及正极材料、负极材料、电解液和隔膜等电池材料供应。中游为动力锂电池制造,包括加工、封装、组装等流程。下游为应用市场,动力锂电池应用领域主要包括电动汽车、电动两轮车、电动船舶、无人机等。

我国动力锂电池上游包括天齐锂业、赣锋锂业、雅化集团等矿产资源供应商和湖南裕能、贝特瑞、天赐材料、恩捷股份等电池材料供应企业,中游包括宁德时代、比亚迪、中创新航等动力锂电池制造厂商,下游为特斯拉、上汽通用五菱等新能源汽车厂商。

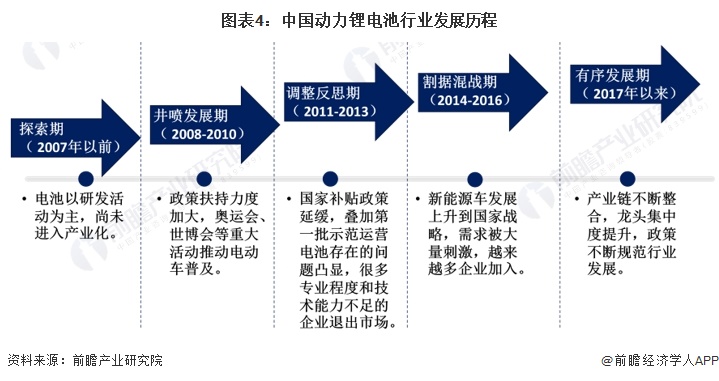

行业发展历程:当前行业进入有序发展阶段

我国动力电池行业发展经历了从初始阶段技术积累,到政策扶持产业规模快速扩张,再到竞争加剧、产业整合形成龙头优势,直到当前的补贴依赖降低、加速融入全球化市场。

2007年以前,我国动力锂电池行业尚未进入产业化阶段,以研发活动为主;从2008年奥运会开始加大电动车普及力度,我国动力锂电池在政策扶持下快速发展,但此阶段电池质量参差;故2011年以来,我国动力锂电池行业进入短暂的调整反思期,技术能力和产品质量落后企业被淘汰出局;2014年以来,随着新能源汽车发展上升至国家战略高度,我国动力锂电池行业也快速发展,吸引大批企业入局,行业竞争激烈;2017年以来,我国动力锂电池行业市场集中度不断提高,龙头企业优势逐渐明显,政策规范下行业进入有序发展阶段。

行业发展现状

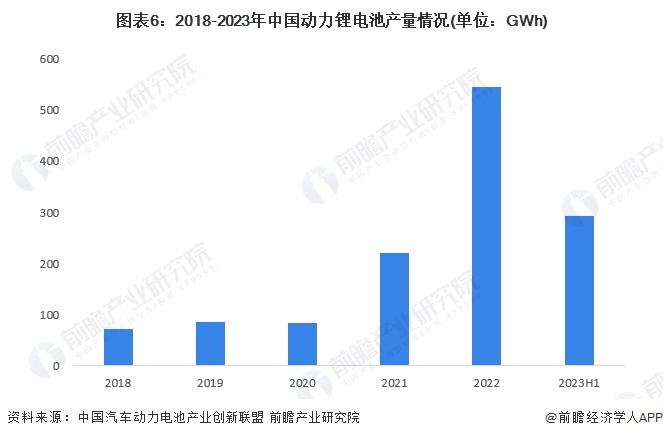

1、供给:动力锂电池产能快速扩张

近年来,我国动力锂电池产能快速扩张,截至2023年6月,我国动力锂电池产能已达1860GWh/年,根据国内动力电池投扩产项目进行情况,中国汽车动力电池产业创新联盟预计到2025年,我国动力锂电池产能很可能超3000GWh。

产量方面,2018-2022年,中国动力锂电池产量整体呈上涨趋势,受新能源汽车产销大幅上涨带动,2021年、2022年,中国动力锂电池产量大幅上涨。2022年,我国动力锂电池产量达到545.9GWh,同比上涨148.5%。2023年1-6月,我国动力电池累计产量293.6GWh,累计同比增长36.8%。

2、需求:动力锂电池销量及装车量持续上涨

2018-2022年,中国动力锂电池销量整体呈上涨趋势,受新能源汽车产销大幅上涨及动力锂电池出口增加带动,2021年、2022年,中国动力锂电池销量大幅上涨。2022年,我国动力锂电池销量达到465.5GWh,同比上涨150.3%。2023年1-11月,我国动力电池累计销量为554.1GWh,累计同比增长35.1%;

装车量方面,根据中国汽车动力电池产业创新联盟披露的信息,2018-2022年,中国动力锂电池装车量整体呈上涨趋势,受新能源汽车产销大幅上涨带动,2021年、2022年,中国动力锂电池装车量大幅上涨。2022年,我国动力锂电池装车量达到294.6GWh,同比上涨90.7%。2023年1-11月,我国动力电池累计装车量339.7GWh,累计同比增长31.4%。

3、供需平衡:动力锂电池供需失衡情况较为严重

2018-2022年,我国动力锂电池销量占产量的比重在90%以下,整体呈先降后增趋势;2018-2022年,我国动力锂电池装机量占产量之比基本保持在80%以下,且整体呈下降趋势。

2022年,我国动力锂电池产量为545.9GWh,而动力锂电池销量为465.5GWh,装车量仅为294.6GWh;动力锂电池销量占产量之比为85.3%,动力锂电池装车量占产量之比仅为54%。2022年,我国动力锂电池企业出口总量为68.1GWh,即便考虑出口,我国动力锂电池产量也还是超过销量12.3GWh,超过装车量183.2GWh。

2023年上半年,我国动力锂电池销量占产量之比为87.4%,动力锂电池装车量占产量之比下降至51.8%

整体来看,我国动力锂电池行业供给大于需求,且供需失衡情况较为严重。

产业竞争格局

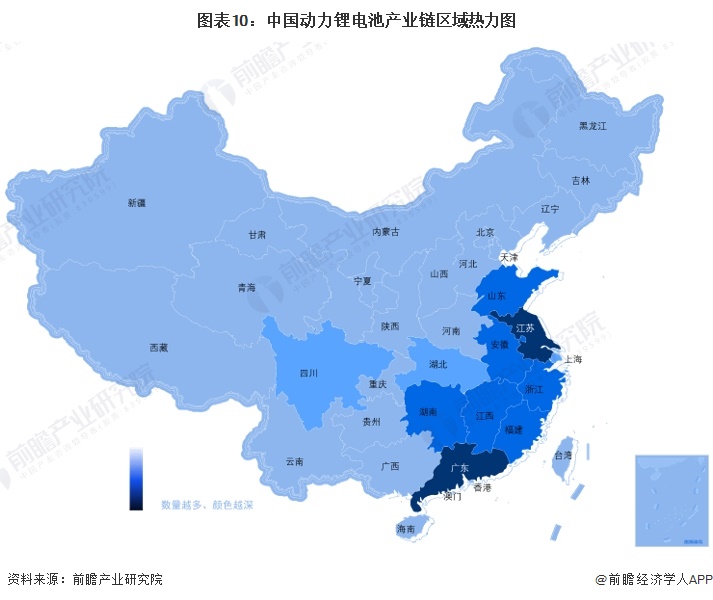

1、区域竞争:广东产业链企业分布最多

从我国动力锂电池产业链企业区域分布来看,动力锂电池产业链企业主要分布在东南沿海区域,其中广东省产业链企业分布最多。

2、企业竞争:宁德时代和比亚迪市场份额领先

根据中国汽车动力电池产业创新联盟披露的数据,2022年,我国动力锂电池装机量排名前三的企业分别是宁德时代、比亚迪和中创新航,市场份额占比均在5%以上,其余企业市场份额占比均在5%以下。其中宁德时代市场份额占比为48.2%,是中国动力锂电池行业龙头企业,比亚迪和中创新航市场份额占比分别为23.5%和6.5%,较2021年均有提升,但与宁德时代差距仍较大。

根据中国汽车动力电池产业创新联盟披露的数据,2023年1-11月,我国动力锂电池装机量排名前三的企业依旧是宁德时代、比亚迪和中创新航,市场份额占比均在5%以上,其余企业市场份额占比均在5%以下。其中宁德时代市场份额占比为42.9%,是中国动力锂电池行业龙头企业,但其市场份额占比较2022年下降。比亚迪和中创新航市场份额占比分别为27.8%和8.8%,较2022年均有提升,但与宁德时代差距仍较大。

注:以上统计期间为2023年1-11月。

产业发展前景及趋势预测

1、尾部企业淘汰加速和中游企业前向一体化是未来趋势

从动力锂电池行业发展趋势来看,未来尾部企业淘汰加速和中游企业前向一体化是主要趋势。技术研发方面,高能量密度的动力电池是企业未来的研发热点。具体分析如下:

2、2029年动力锂电池出货量或超2200GWh

目前国产动力锂电池大部分技术指标已达到国际先进水平,且在对客户的服务响应方面比海外企业做的更好,在产品技术提升与服务响应迅速双重影响下,国内动力锂电池市场需求持续增长。《新能源汽车产业发展规划(2021-2035年)》要求2025年纯电动乘用车新车平均电耗降至12.0千瓦时/百公里,新能源汽车销量要达到汽车新车销售总量的20%左右。虽然国家补贴逐年退坡,但是双积分政策接力成为国内新能源车发展的新动力。除了政策的驱动,符合消费者需求的热门车型不断推出,也将驱动新能源车市场持续向好。

受新能源汽车、电动二轮车等带动,前瞻预计,到2028年我国动力锂电池出货量年复合增速将超过25%。按照此增速预测,2029年我国动力锂电池出货量有望超过2200GWh。

更多本行业研究分析详见前瞻产业研究院《中国动力锂电池行业市场需求预测与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

相关深度报告 REPORTS

本报告前瞻性、适时性地对动力锂电池行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来动力锂电池行业发展轨迹及实践经验,对动力锂电池行...

p37q0

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。