【行业深度】2023年中国不良资产管理行业竞争格局及市场份额分析 市场集中度较高

行业主要上市公司:中国信达(1359.HK)、中国华融(2799.HK)、海德股份(000567.SZ)等

本文核心数据:不良资产管理市场份额;不良资产管理市场集中度;五大AMC公司企业布局及评价;竞争状态总结等

中国不良资产管理行业竞争派系

不良资产处置,是指通过综合运用法律法规允许范围内的一切手段和方法,对资产进行的价值变现和价值提升的活动,其中,AMC(资产管理公司)是行业主要参与者。

在2013年以前,不良资产市场的行业格局主要由四大AMC主导;2012年至2016年,随着各地不良资产的激增,各地区对于不良资产的收购、处置需求愈加强烈,监管适时放宽了对地方AMC的设立条件;在地方AMC牌照放开的同时,商业银行也逐步加入不良资产处置行列;2019年,随着国内对外开放深入推进,外资资产管理公司加入国内不良资产行业。与此同时,部分民营机构也发觉不良资产市场的巨大潜力,掘金不良资产市场。

截至2023年,我国不良资产处置行业已形成“5+地方系+银行系+外资系+N”的市场竞争格局,由于前四大全国性AMC机构发展较早、项目经营较为丰富,我国不良资产处置行业目前由五大全国性AMC机构主导。

从区域分布来看,我国全国性AMC公司均集中在北京地区,此外,银行系AIC也都集中在北京地区。广东省于2023年8月设立了全省第四家地方AMC公司——深圳资产管理公司,除广东省外,其他省市地区AMC数量均未超过3家。值得注意的是,地区AMC公司在空间分布上,其数量与当地不良资产规模呈现出较大的相关性,同时,与区域经济发展也呈现出一定的关联,例如,西北地区、东北地区各省市地方AMC公司数量多为1-2家,而东南沿海地区多个省份AMC公司数量为2-3家。

中国不良资产管理行业市场份额

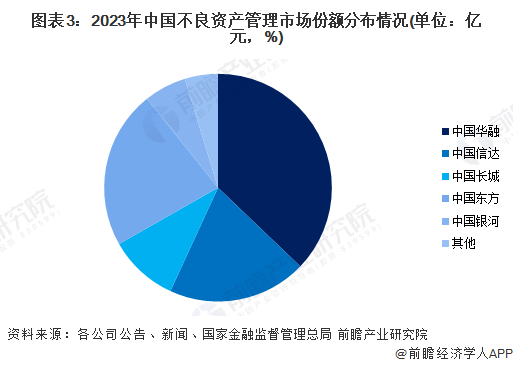

2023年上半年,我国公开市场共推出资产包债权规模约2676亿元,同比增长23.83%。市场成交资产包债权规模约1346亿元,同比增长12.35%。其中,根据五大AMC公司披露的信息,2023年上半年,中国华融收购不良资产债权包将近500亿元,中国信达收购不良资产债权包约266亿元,中国长城收购不良资产债权包约133亿元,中国东方收购不良资产债权包约303亿元,中国银河收购不良资产债权包约81亿元,其余不良资产处置公司合计收购不良资产债权包约64亿元。总体来看,中国华融市场份额最大,2023年上半年达到37.1%,其次为中国信达,市场份额占比为19.7%。

注:1)该图表数据更新至2023年上半年。2)该图表数据中的不良资产包总额为已成交的额度,未成交的未计算在市场份额内。

中国不良资产管理行业市场集中度

我国不良资产管理行业市场集中度较高,大部分市场份额为国内五大AMC公司占据。其中,中国华融市场份额占比超过三分之一、中国华融、中国信达两家公司市场份额占比合计超过50%。五家AMC公司市场分合计占比达到95.3%。

中国不良资产管理行业企业布局及竞争力评价

从五大不良资产管理公司的业务布局来看,在原有不良资产处置业务的基础上,中国东方、中国信达、中国长城均有涉足个贷不良领域。从规模体量来看,中国华融为我国不良资产处置行业中竞争力较大的公司,主要体现在其不良资产项目数量较多、不良资产债权收购额较大,同时,相关业务营收较多。

注:“—”表示相关信息暂未披露。

中国不良资产管理行业竞争状态总结

总体来看,我国不良资产管理行业现有竞争者竞争强度较大,头部公司占据较大的市场份额,尾部的民营AMC、非持牌机构能分到的业务体量较少。上游议价能力方面,由于不良资产本身对银行的流动性会造成负面影响,银行为了尽快脱手,并无较大的议价能力,通常这些不良资产包会出现4成以上的折价空间。在下游议价能力方面,私募、对冲基金、产业投资等投资机构通常在等待合适的时机入手,其议价能力一般,定价权主要还是要靠市场供需来决定。潜在进入者方面,不良资产处置属于对资金要求较高的行业,资金投入到回报的周期较长,有较大的资金门槛,但行业的高利润仍然会吸引潜在竞争者进入该行业。替代品方面,截至2023年,市面上暂无能与不良资产处置业务形成相互替代的业务模式,替代品风险较小。

更多本行业研究分析详见前瞻产业研究院《中国不良资产处置行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

相关深度报告 REPORTS

报告主要分析了国际不良资产处置行业发展经验;中国不良资产市场发展现状;中国不良资产处置模式;中国不良资产处置路径;中国不良资产处置典型案例分析;中国不良资产处...

p3q0

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。