【最全】2023年中国航空发动机行业上市公司市场竞争格局分析 四大方面进行全方位对比

行业主要上市公司:航发科技(600391);航发动力(600893);航发控制(000738);应流股份(603308);中航重机(600765)等

本文核心数据:航空发动机行业上市公司汇总、航空发动机行业上市公司业务布局、航空发动机行业上市公司业务业绩

1、航空发动机行业上市公司汇总

航空发动机制造环节,包括涡喷、涡扇、涡轴和涡桨四类主要发动机类别的集成交付,基本被中国航发集团垄断;整机制造过程中涉及到的原材料加工制造,以材料类企业为主,如抚顺特钢、宝钢股份、宝钛股份等,而零部件和动力控制系统的加工制造,主要包括中航重机、应流股份等。下游以航空发动机的运营维修为主,除了主要的民航企业,海特高新也是航空发动机的维修企业之一。

从营业收入情况来看,企业规模差距较大。其中,整体营收规模最大的为铝合金及高强度钢龙头企业中国铝业;航发动力作为航空发动机制造领域的龙头企业,2023年上半年的营业收入已突破百亿元。

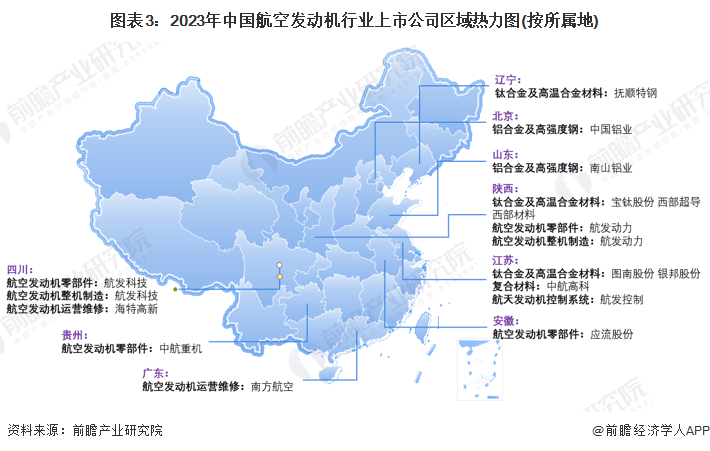

从区域分布情况来看,钛合金材料龙头企业均分布在陕西地区,而其他材料的代表上市企业主要分布在以江苏为代表的华东地区。航空发动机制造企业主要分布在以四川、陕西、贵州等地为代表的中国内陆地区。

2、航空发动机行业上市公司基本信息对比

从航空发动机行业的上市企业布局和已有公开信息分析,中航重机的注册资本在代表上市企业中处于领先地位;海特高新则是最早成立的企业;从招投标事件的数量来看,南方航空和航发动力较为领先。

注:数据查询时间为2023年9月6日。

从航空发动机行业的上市企业已有的公开信息分析,专利信息相对较多的企业是中国铝业和航发动力,专利数量超过1000条;员工总数较多的企业为南方航空,员工总数超过9万人。

3、航空发动机行业上市公司业务布局对比

在航空发动机行业的上市公司中,航发动力、航发动力、中航重机、航发科技、海特高新的航空发动机业务占比相对均在50%以上。其中,航发动力和航发科技均在航空发动机零部件和整机制造领域有所布局。

4、行业上市公司航空发动机业务业绩对比

目前,航发动力在我国航空发动机行业上市公司中的收入居于领先地位。其中,2022年航发动力的航空发动机业务收入达346.04亿元。从毛利率水平来看,2022年代表上市企业毛利率水平位于10%-50%之间,平均毛利率水平在25%左右,行业毛利率水平一般。

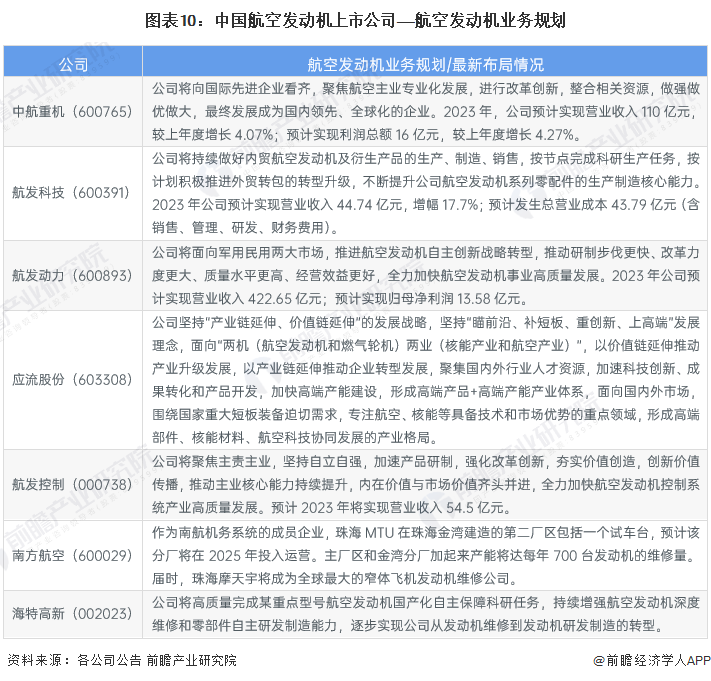

5、行业上市公司航空发动机业务规划对比

从业务规划来看,我国航空发动机上市公司的业务规划主要是通过创新发展、加强研发投入、开拓市场等方式发展航空发动机业务。

更多本行业研究分析详见前瞻产业研究院《全球及中国航空发动机行业发展前景与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

相关深度报告 REPORTS

本报告前瞻性、适时性地对航空发动机行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来航空发动机行业发展轨迹及实践经验,对航空发动机行...

p45q0

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。