预见2023:2023年中国口腔医疗器械行业市场现状、竞争格局及发展趋势分析 行业将朝数字化方向发展

行业主要上市公司:现代牙科(03600.HK);时代天使(06699.HK);正海生物(300653);佳兆业健康(00876.HK);美亚光电(002690);新华医疗(600587);康拓医学(688314);迈普医学(301033)等

本文核心数据:市场规模等

产业概况

1、定义

口腔科是医学学科分类之一,一般主要开展正畸、美白、齿科修复(包括美白修复)等诊断和治疗,同时开展牙髓病、牙周病、根尖周病、根管治疗、玻璃离子、复合树脂光固化补牙及儿童牙病的预防和治疗等临床疾病。

口腔医疗器械,又叫牙科医疗器械,是指专供在牙科学中使用的各种小型手提式工具,在国际上称为牙科器械(dental instruments)。主要包括牙科手机、口腔手机灭菌器、拔牙钳、牙挺、牙挖器等手术器具、手动牙科器具、牙科旋转器具、牙科注射器具、根管器具等。

但广义的口腔医疗器械不仅包括在临床上牙科使用的各种手术器具,还包括口腔医疗中使用的义齿、口腔灯、牙钻机、口腔镜、牙科治疗机、正畸设备、洁牙机、补牙设备、牙科树脂、牙科模型,牙科椅等专业设备和耗材。

根据2018年8月1日施行的《医疗器械分类目录》,口腔医疗器械主要分为三类:口腔科手术器械、口腔科设备及器具、口腔科材料。

2、产业链剖析:上中游欧美企业占主导

从整个口腔医疗器械体系来看,口腔医疗器械上游主要为原材料,包括填充修复材料、义齿制作材料、正畸材料和其他金属和零部件等;中游主要为口腔医疗器械制造,具体包括口腔诊察设备与器具、口腔治疗设备与器具和义齿等;下游为医院、牙科诊所等服务性机构,口腔医疗器械的终端消费者要是口腔患者和口腔医疗消费者,各群体因为收入、认知等水平的差异,需求各异。

从产业链生态图谱来看,我国口腔医疗器械上游原材料产品种类多,目前仍以欧美品牌占主导,国产替代率较低。具体包括登士柏、贝格、登特伦、Degudent、ARGEN等国外企业,以及爱尔创、国瓷材料等中国企业。

中游口腔医疗器械领域相关生产企业和研究机构不断增多,国内企业的整体技术水平也有较大提升,但是相较于美国、德国、日本等发达国家和地区,高端产品生产能力不足。从企业来看,主要包括登士柏西诺德、爱齐科技等外国企业,及美亚光电、佳兆业健康等中国企业企业。

下游主要由医疗服务机构和消费者组成。其中代表的医疗机构包括:泰康拜博口腔、四川大学华西口腔医院、北京大学口腔医院、蓝天口腔、可恩口腔等。

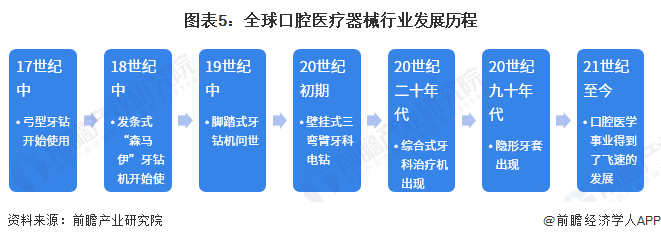

行业发展历程:口腔医疗器械不断发展升级,口腔医疗得到了飞速的发展

我国口腔医疗行业起步于新中国成立初期时候,口腔医学的概念在我国正式提出,当时全国仅有约500名口腔医师,5所口腔医学院校。新中国成立后,特别是改革开放以来,我国口腔医学事业得到了迅速发展,也极大地促进了口腔医疗器械的发展。

从口腔医疗器械的发展情况来看,中国开始发展时间相对较晚,市场目前仍以欧美国家企业为主导。其中,17世纪开始全球出现了弓型牙钻并投入使用,随着技术的不断发展,20世纪九十年代出现了隐形牙套。随着当前口腔医疗的飞速发展,口腔医疗器械也随之步入快速发展时期。

行业政策背景:政策不断支持口腔医疗及相关领域的发展

为提高我国人民口腔医疗健康,加速口腔医疗行业的健康发展,2016年以来我国制定了一系列口腔医疗及相关领域的政策,如《“十四五”国民健康规划的通知》、《“十四五”全民医疗保障规划》等。口腔医疗器械行业在政策的支持和推动下持续发展。

行业发展现状

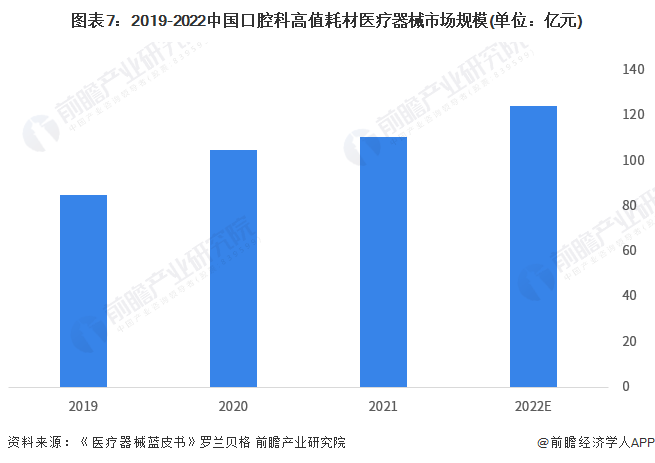

1、市场规模:口腔科高值耗材医疗器械市场规模不断增长

我国口腔市场历经数十年的发展,经历了从无到有的历程,现在正向产品丰富化和专利技术国产化的方向发展。目前我国口腔器械市场正处于快速发展,稳定增长的阶段。一方面口腔医疗服务市场的不断扩大促进了口腔器械市场的迅猛发展,另一方面CBCT、种植牙、正畸市场的迅猛发展为口腔器械市场提供了新的增长动力。根据《医疗器械蓝皮书》数据,2020年中国口腔科高值耗材医疗器械市场规模约为105亿元,同比增长23.53%。根据罗兰贝格数据,2021年中国口腔科高值耗材医疗器械市场规模在111亿元左右,初步测算,2022年为125亿元。

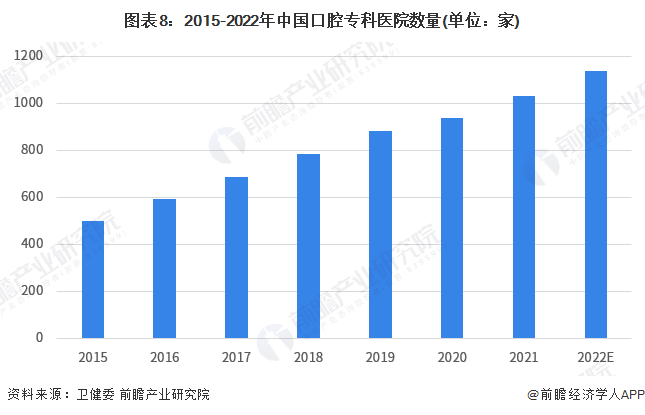

2、需求现状:口腔医疗具有较强的地域性

口腔医疗行业是我国医疗行业的一个重要的分支。口腔医院的独立性非常强,患者群体非常庞大,在国家的好环境和形势下,口腔医疗机构会迅速成长。

2015-2021年中国口腔专科医院数量持续增长,2021年达到1034家,其中公立医院数量达到163家,私立医院达到871家。初步统计,2022年中国口腔专科医院数量将超过1100家。

此外,我国口腔医院在全国医院中的比例也呈上升趋势,从2016年的2.01%升至2021的2.83%;而且在发展较快的专科医院中,口腔医院占专科医院的比例总体也呈上升趋势,从2016年为8.84%上升至2021年的10.66%,初步核算,2022年,口腔医院数量在全国医院和专科医院中的占比分别达3.03%和10.86%。

注:《中国卫生健康统计年鉴》于每年9月左右发布,最新发布的为《中国卫生健康统计年鉴2022》,统计数据年份为2021年;2022年为初步统计结果,届时将以官方数据为准。

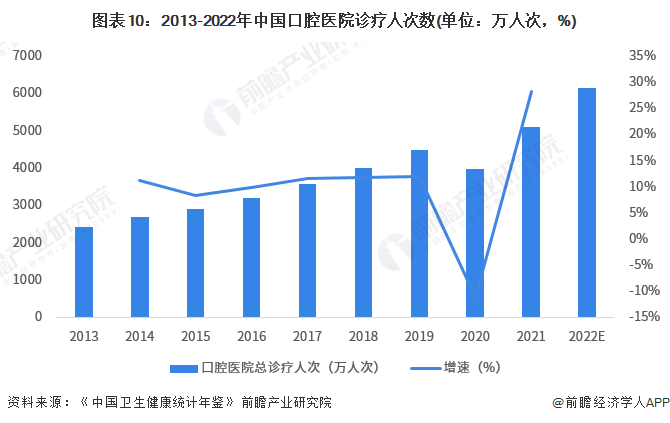

从诊疗人数来看,2013-2019年期间我国口腔医院诊疗人次总体呈逐年增加态势,年均复合增速为10.86%。2020年受疫情影响,我国口腔医院诊疗人次为3994.59万人次,同比下降11.2%。2021年我国口腔专科医院诊疗人次达5124.66万人次,较2020年增加了1130.07万人次,同比增长28.3%。初步统计,2022年中国口腔专科医院诊疗人数在6150万人次左右。

整体来看,2020年我国医院口腔科床位数的集中度较高,CR3为27%,CR5集中度为39%,CR10集中度为63%;2021年,医院口腔科床位数的集中度有所提升,CR3达到28%,CR5集中度为40%,CR10集中度为65%。

注:2022年数据暂未公布。

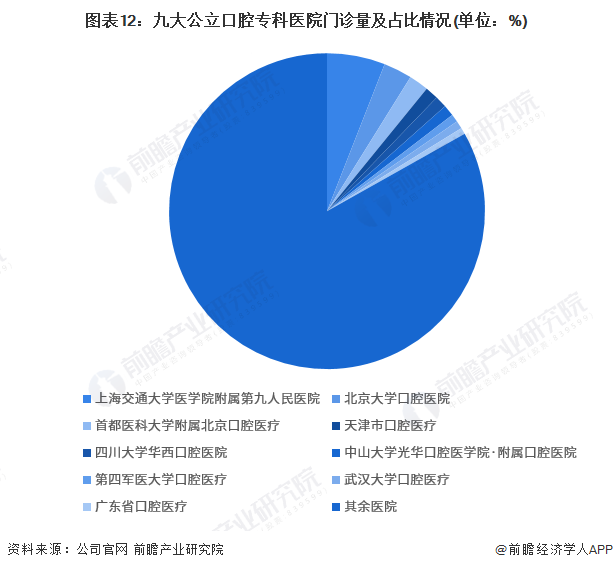

从口腔专科医院门诊情况上来看,九大公立口腔专科医院的门诊量占比在17%左右,集中度不算太高,其中上海交大第九人民医院接诊量占比接近6%,在九大公立口腔专科医院中占比最高。

虽然医疗服务的集中度不高,但是口腔医疗行业具有很强的地域性,以区域性品牌为主。客户对医生依从性高于品牌,对新的医生、技术、服务不熟悉,且每个区域都有强势的口腔品牌。客户对区域产生的新品牌认知度较低,异地扩张门店投资回收期长。所以,即使是大型口腔医疗连锁机构,对于区域外的扩张也相对谨慎。

注:2022年口腔医院门诊量为初步统计结果,各医院门诊量统计年份为2022年,数据来源于各医院官网网站。

行业竞争格局:企业毛利率水平较高,积极投入产品研发

经过多年的发展,我国口腔器械行业取得了较大的进步,相关生产企业和研究机构不断增多,国内企业的整体技术水平也有较大提升。但是相较于美国、德国、日本等发达国家和地区,我国口腔器械产业发展相对滞后,高端产品生产能力不足。因此,我国口腔器械市场大部分产品主要被跨国企业垄断,国内企业市场占有率普遍较低。其中属于第一梯队是以国外企业为主包括登士柏西诺德、爱齐科技等;第二梯队是国内规模较大的企业,包括美亚光电、佳兆业健康等上市企业;第三梯队包括西诺医疗、雅博士医疗、桂林市啄木鸟等。

我国目前拥有近10万家以上中小口腔诊所,并且每年以近5000家左右的速度在增长,市场空间巨大,而过去三年是市场发展最快的阶段,牙种植和正畸业务仍是口腔医疗行业的发展亮点,这两个板块不仅盈利水平高,而且增长空间大。医生和患者对牙科影像设备的要求也越来越高,口腔CT机未来将启动新一轮的设备升级。

国内竞争市场方面,进口品牌占据90%以上市场份额,与全球竞争格局类似。欧美品牌占据高端市场,目标客户是大型公立医院及连锁口腔医疗机构。这些客户对产品价格不敏感,而对产品品质要求高。代表品牌包括瑞士士卓曼(Straumann)、瑞典诺保科(Nobel Biocare)、德国费亚丹(Ankylos,登士柏西诺德旗下产品)、美国百康(Bicon)、Zimmer Biomet等;日韩品牌性价比较高,主要市场是民营医院和口腔诊所等,代表品牌有奥齿泰(Osstem)、登腾(Dentium)、登特司(Dentis)、迪奥(Dio)、美格真(Megazen)等。整体来看,市场格局与全球类似。

正畸领域主要分为传统托槽正畸和近几年快速增长的隐形正畸。传统正畸方面同样由进口品牌主导,包括3M、美奥、Ormco、HenrySchein等。而隐形正畸目前由艾利科技旗下隐适美品牌执牛耳,市占率较高,国内品牌中仅时代天使取得一定的市场份额。

从国产化布局情况来看,目前我国口腔医疗器械企业仍主要以代理为主,但近几年出现很多以自主研发为主的行业新星,以口腔CBCT行业为例,美亚光电、北京朗视、深圳菲森、深圳安科、博恩登特等。总体来看目前国内大部分医疗器械市场国产占比仍相对较低。从细分市场来看,影像类国产占比约为20%-30%,体外诊断类约为30%-40%,整体国产占比较低,具备较大的替代空间。近年来随着国产民企的崛起,部分细分领域产品已经可以满足临床需求,政策、资本、专利、人才的完善,都加速了替代进程,一些细分如体外诊断的血球市场,国产已经具备替代能力。

行业发展趋势分析

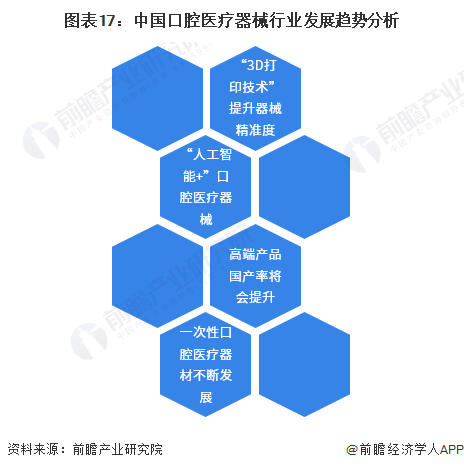

随着政策的不断鼓励、技术的不断提升,中国口腔医疗器械将随着口腔医疗的发展而不断发展。未来,随着大数据、人工智能等技术和口腔医疗的加速融合,口腔医疗器械也将朝着数字化方向发展。

更多本行业研究分析详见前瞻产业研究院《中国口腔医疗器械行业市场需求与投资规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

相关深度报告 REPORTS

本报告前瞻性、适时性地对口腔医疗器械行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来口腔医疗器械行业发展轨迹及实践经验,对口腔医疗...

p41q0

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。