预见2023:2023年中国面板行业市场现状、竞争格局及发展趋势分析 小尺寸面板发展迅速

行业主要上市公司:京东方(000725);深天马(000050);维信诺(002387);华映科技(000536);龙腾光电(688055);和辉光电(688538)等

本文核心数据:面板行业规模、竞争格局等

产业概况

1、定义

面板产业主要是指用于电视、台式电脑、笔记本和手机等电子设备的显示面板产业。如今已经是信息的时代,信息显示技术在人们社会活动和日常生活中的重要性日益剧增,人类信息的获取80%来自视觉,各种信息系统终端设备与人之间的交互都需要通过信息显示来实现。面板产业已经成为了光电产业的龙头,在信息产业中仅次于微电子行业,成为了最重要的产业之一。显示面板产品主要有液晶面板(LCD)、等离子面板和有机发光二极管面板(OLED)。目前,等离子面板由于厚度大、分辨率低、价格高等因素,已经完全退出市场。

2、产业链剖析:产业上中下游界限明晰

面板产业的上游以洛玻为代表的玻璃基板供应商、纬达光电等偏振片提供商,东旭光电等彩膜提供商,隆利科技等背光光源提供商,江丰电子等靶材提供商。中游作为面板行业主体,主要进行面板与显示模组制造。下游为3C电子、工控等显示终端。通过尺寸大小可分为小尺寸-手机面板,中尺寸-笔记本显示面板,大尺寸-电视机、显示器面板等。

行业发展历程:从依赖进口到自主生产

20世纪80年代,中国面板行业起步。这一时期主要生产CRT显示器面板。90年代,随着LCD面板技术的发展,中国开始布局LCD面板。1996年,中国第一家LCD面板生产企业成立。21世纪初,中国面板行业迅速发展;许多国内外知名面板企业在中国建厂投产,产能快速扩张,LCD面板成为主导产品。2010年后,AMOLED面板技术开始在中国兴起。国内面板企业开始布局AMOLED面板生产。目前,中国面板行业已成为全球最大的面板生产基地,主导全球LCD面板供应。同时也在新技术如大尺寸和曲面面板等领域不断发力。

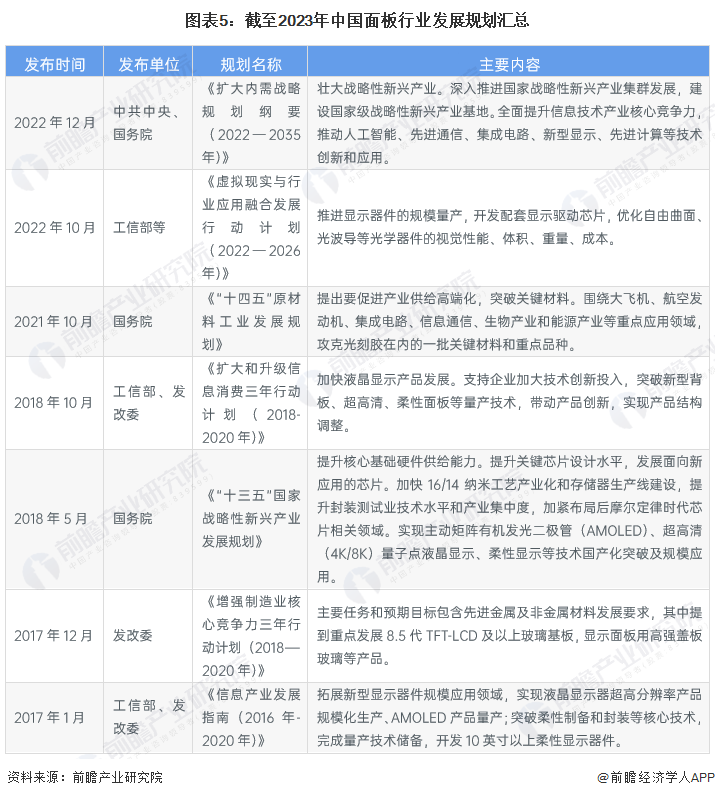

行业政策背景:政策支持面板集群建设

2022年12月,中共中央出台了《扩大内需战略规划纲要(2022—2035年)》,提到要深入推进国家战略性新兴产业集群发展,建设国家级战略性新兴产业基地。全面提升信息技术产业核心竞争力,推动人工智能、先进通信、集成电路、新型显示、先进计算等技术创新和应用。截至2023年,中国面板行业发展规划如下所示:

行业发展现状

1、中国OLED领域发展情况

随着以移动互联网、物联网、云计算、大数据等为代表的新一代信息通信技术的迅猛发展,作为应用平台及终端的智能手机、平板电脑、可穿戴电子设备等消费类电子产品和智能家居产品的市场需求持续增长,智能终端出货量不断攀升。

显示器件作为上述智能终端设备的关键部件,市场需求呈较快增长趋势。市场应用的主流显示技术经历了CRT、PDP、LCD、OLED四种主要显示技术形态。OLED显示主要分为PMOLED和AMOLED两大类,受益于高亮度、高分辨率、高色彩表现、低能耗等优势,目前AMOLED已基本替代PMOLED,成为当前OLED主流应用产品。

从中国OLED现有产线情况来看,京东方在产线和产能布局上处于领先位置;天马、维信诺布局力度紧随其后。中国OLED产业布局产线企业十分集中,仅有少数企业具备资金和技术进行相关产能布局。产线主要集中在华南、西南和华东地区。

从产能规模来看,2011年以来,随着我国OLED产线的投产,产能快速释放。根据DSCC的数据,2018-2022年,中国OLED产能不断提升,由2018年的1.5平方千米快速增长至2022年的21.8平方千米。根据TrendForce的数据,2023年,中国 OLED 面板产能全球占比为43.7%,而韩国全球占比为54.9%,中国OLED面板产能全球市占率正在快速追赶。

从市场规模来看,随着OLED显示技术不断走向成熟,生产成本逐渐下降,更多中低端智能设备产品具备了搭载OLED面板的条件,OLED行业市场需求持续扩张。2017年,全面屏市场彻底爆发,国内外手机品牌纷纷推出旗下全面屏新机,而象征着高端手机代表的苹果iPhone X也采用了全面屏设计,更是将全面屏推上了新高潮。2022年,随着OLED产能的释放和良品率的持续提高,OLED面板价格有所下降,各大智能手机厂商将OLED乃至柔性OLED下沉至中低端机型。

根据Omdia数据, 2022年全球OLED面板市场规模为455亿美元。从下游结构来看,智能手机是第一大应用市场,IT、车载、TV等领域渗透率增长空间较大。根据DSCC数据,2022年,中国移动OLED产能占全球的47%,OLED电视/IT/汽车产能约占全球的43%,据此,中国OLED市场规模总体预计占全球市场的45%左右,2022年中国OLED产业市场规模约为205亿美元。

2023年全球OLED产业市场规模有望进一步提升至502亿元;同时中国有望受益于OLED面板市场份额的继续提高,2023年市场规模预计为241亿美元。

2、中国LCD领域发展情况

中国已成为全球最大的LCD面板生产基地,主导全球LCD面板供应。同时也在新技术如大尺寸和曲面面板等领域不断发力。大陆LCD厂商稳步扩产,当前中国大陆宣布投建LCD/面板产线超38条。总体来看,产线平均投资金额超200亿元,LCD厂商项目投资规模巨大。

高世代TFT-LCD面板生产线一般指主要生产32英寸以上的大尺寸液晶面板的生产线,一般界定为六代线以上,又称高代线或高世代线。从2022-2024年统计到的高世代LCD面板生产线情况来看,京东方共新增四条高世代生产线,华星光电、惠科共新增四条高世代生产线。京东方、华星光电两家头部LCD面板厂商持续巩固现有的规模优势。未来,高世代LCD产能的提高,将进一步提高TV、商用显示等大尺寸面板产品的应用,同时一定程度上为载板玻璃在LCD面板领域的兼容应用创造更多的需求。

当前LCD显示屏行业中TFT-LCD属于主要且市场最大的产品。受益于液晶电视、平板电脑和智能手机的需求增长,TFT-LCD面板市场前景广阔,带动TFT型液晶材料大量需求。2022年中国TFT-LCD产量约1.57亿平方米,需求量1.72亿平方米。

行业下游发展情况

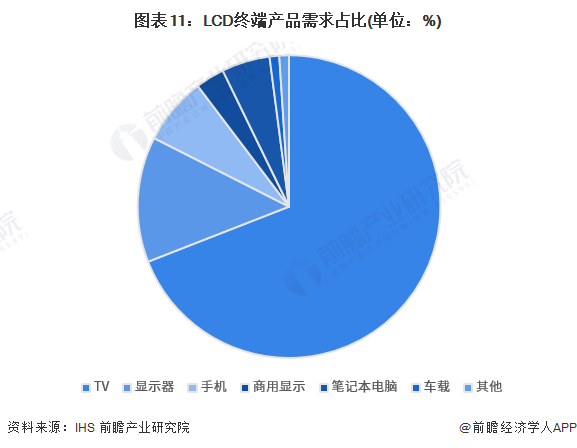

1、TV及显示器为主要应用领域

从下游应用领域结构来看,以LCD为例,终端产品主要为TV和显示器。其中TV占比超过了60%;显示器的需求占比也超过了10%。

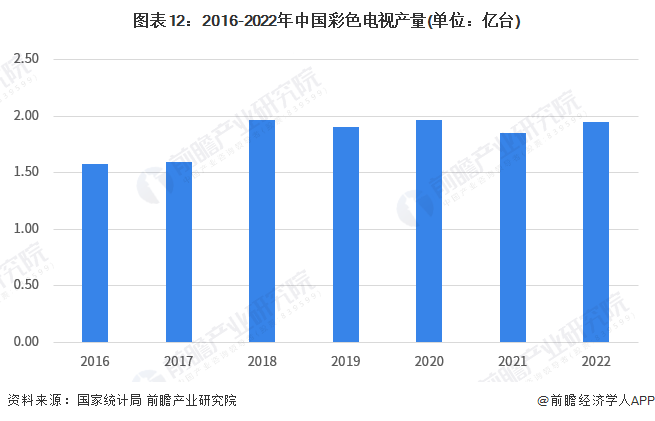

2、中国彩电年产量接近2亿台

随着电视显示技术的发展和智能化水平的提升,电视新品类发展加快。智能电视、超高清电视、云电视、3D电视等新产品开始出现在消费者的视野中。同时国家政策也在积极推动电视新品类的发展,例如2022年6月,广电总局发布《关于进一步加快推进高清超高清电视发展的意见》,鼓励发展超高清电视。在政策、技术等因素的推动下,电视新产品渗透率将逐渐提升。

根据国家统计局披露的数据,2016-2022年中国彩色电视机产量呈现波动上升趋势且年产量均在1.58亿台以上,2022年中国彩色电视机产量为1.95亿台。

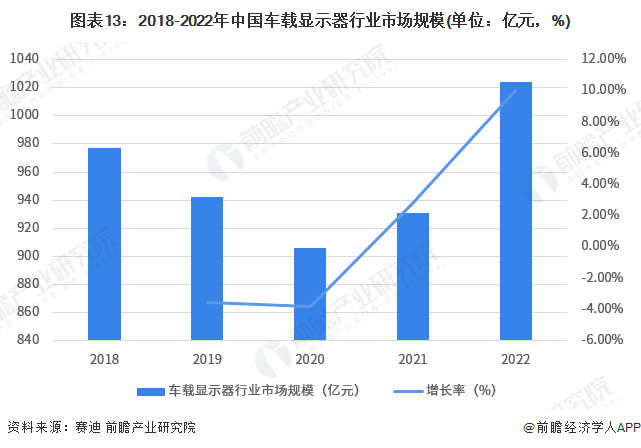

3、中国车载显示器市场规模不断提升

车载显示器是指安装在汽车内部的显示屏,其主要功能为驾驶辅助和娱乐,根据显示屏摆放的位置不同,车载显示器可分为中控显示器、仪表显示器、抬头显示器、前后排娱乐大屏、后视镜屏。

2018-2022年,中国车载显示器行业市场规模整体呈现上升趋势,2022年市场规模为1024亿元,同比增长9.99%。

4、中国电子计算机产量近年有下降趋势

近年来,随着计算机行业的逐渐成熟,我国电子计算机产业维持稳中有升的态势,电子计算机整机累计产量、微型电子计算机累计产量均同比出现不同程度增长。相对于2016年的低谷,当前计算机行业正处在上升阶段,预计与换新周期及经济缓慢复苏有关。据国家统计局统计,2022年我国电子计算机整机产量为4.5亿,较2021年同比下降了6.7%;2023年1-8月,电子计算机整机产量为2.30亿台,同比下降22.3%。

5、中国智能手机出货量呈现波动变化的趋势

根据信通院的数据,2012-2022年,国内智能手机出货量呈波动变化的趋势。2021年全年,智能手机出货量3.43亿部,同比增长15.9%,占同期手机出货量的97.7%。2022年全年,智能手机出货量2.64亿部,同比下降23.1%,占同期手机出货量的97.1%。

行业竞争格局

从OLED与TFT-LCD两种细分市场来看,OLED市场的核心参与者主要有京东方、维信诺、华星光电、深天马、和辉光电、友达、信利、柔宇等厂商。其中京东方、维信诺、华星光电由于资金实力雄厚在中国OLED市场较为突出。TFT-LCD市场有京东方、惠科、华星光电、群创、友达、天马中电熊猫、中电彩虹、龙腾光电等企业。其中京东方、华星光电、群创、友达因为具有产能优势而领衔中国TFT-LCD市场。

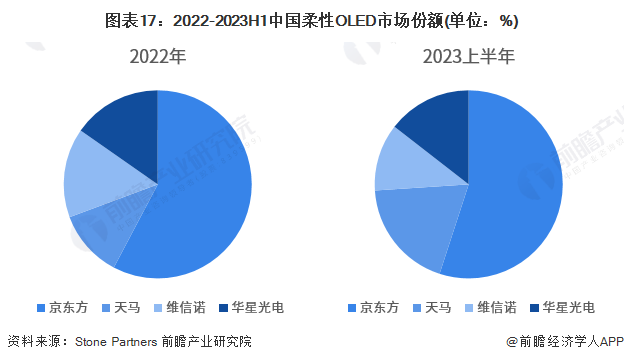

从柔性OLED面板出货企业来看,中国柔性OLED面板市场集中在少数企业手中,主要包括京东方、天马、维信诺和华星光电。2022-2023年,京东方稳坐我国柔性OLED产业头把交椅,市场份额稳定在50%以上。此外,天马柔性OLED产品快速放量,2023年柔性OLED面板份额提升较大。

Omdia根据各企业投资动向,对2022年全球TFT-LCD企业市场份额进行测算。2022年全球TFT-LCD企业市场份额占比最多的是京东方,占比25.2%,其次为华星光电,占比为15%,第三是惠科股份,占比11%。

行业发展前景及趋势预测

我国高世代线的快速上马,对全球面板产业产生了重大影响,产线的升级,使得产线的调整能力加强。产线受限,技术落后的产能将逐步被淘汰。尤其伴随着高世代线产能向中小尺寸转移,将对整个产业产生重大影响。中小尺寸面板因客户多,产品差异性大,对企业的市场营销能力提出了更高的要求,国内面板厂商无疑将占据优势,国内终端和面板企业也加强了相互合作,将对国外企业造成较大影响,全球落后产能的淘汰速度进一步加快。

更多本行业研究分析详见前瞻产业研究院《中国面板产业产销需求与投资预测分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

相关深度报告 REPORTS

本报告前瞻性、适时性地对面板行业的发展背景、产销情况、市场规模、竞争格局等行业现状进行分析,并结合多年来面板行业发展轨迹及实践经验,对面板行业未来的发展前景做...

p31q0

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。