预见2023:2023年中国显示驱动芯片行业市场规模、竞争格局及发展前景预测 未来市场规模有望突破80亿美元

行业主要上市公司:新相微(688593.SH)、天德钰(688252.SH)、格科微(688728.SH)、中颖电子(300327.SZ)、韦尔股份(603501.SH)、士兰微(600460.SH)、明微电子(688699.SH)、力芯微(688601.SH)、晶合集成(688249.SH)、汇成股份(688403.SH)、颀中科技(688352.SH)等

本文核心数据:中国显示驱动芯片行业供需现状;中国显示驱动芯片行业市场规模;中国显示驱动芯片企业竞争格局

行业概况

1、定义

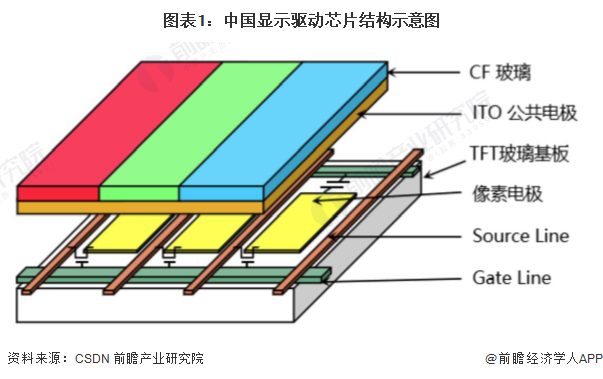

显示驱动芯片(Display Driver IC,DDIC)是面板的主要控制元件之一。DDIC通过电信号的形式向显示面板发送驱动信号和数据,继而实现对屏幕亮度和色彩的控制,使得诸如字母、图片等图像信息得以在屏幕上显现。

一套完整的显示驱动解决方案一般由栅极驱动器、源极驱动器、时序控制芯片、显示器电源管理芯片(PMIC)组成。栅极驱动器和源极驱动器统称为显示驱动芯片。时序控制器芯片TCON(Timer Controller)负责控制栅极驱动器Gate IC和源极驱动器Source IC。Gate IC负责每一列晶体管的开关,只有当晶体管打开时,Source IC才能够通过电压控制单个像素点的亮度、灰阶、色彩等。

2、产业链剖析:上游为芯片设计,下游为模组组装与面板制造

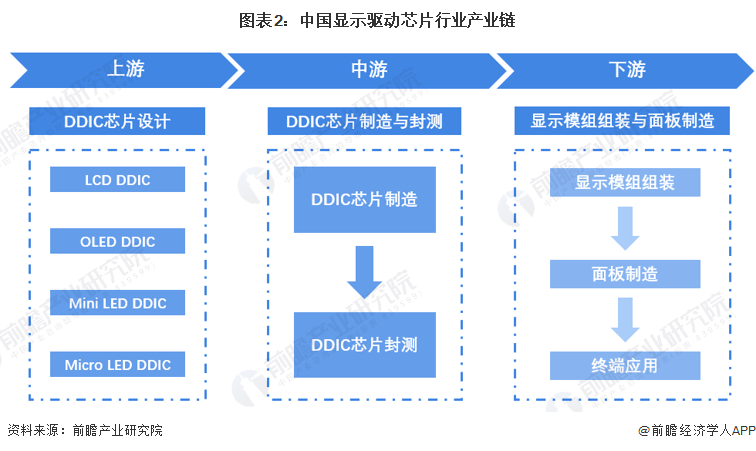

显示驱动芯片产业链由芯片设计、芯片制造与封测、模组组装与面板制造构成。因为显示产品具有多样性,所以其对应DDIC需求的工艺节点覆盖范围也比较广,涵盖28nm~300nm。

显示驱动芯片产业链的参与者主要为上游的显示驱动芯片设计厂商、中游的显示驱动芯片制造与封测厂商,以及下游的面板制造厂商。其中,显示驱动芯片设计厂商有联咏科技、奇景光电、奕斯伟、天德钰、格科微等;显示驱动芯片制造厂商主要是晶圆代工厂,例如中芯国际、晶合集成;显示驱动芯片封测厂商有日月光、汇成股份、颀中科技等;面板制造厂商有京东方、TCL华星、深天马等。

行业发展历程:三大类型显示驱动芯片为市场主流

显示驱动芯片的发展与显示技术的进步、紧密相关。当前主流的LCD显示技术的生产中大量运用到了半导体工艺,成熟的半导体工艺与设备使得LCD具备大规模生产的条件,目前市场主流的LCD、OLED显示面板均采用半导体芯片实现画面最终的呈现效果。从产品类型上看,现阶段市场上主流显示驱动芯片包括LCD显示驱动芯片(LCD DDIC)、触控显示整合驱动芯片(TDDI)和OLED显示驱动芯片(OLED DDIC)三种类型。

行业政策背景:超高清视频、虚拟现实、新型显示是重点方向

近年来,国家出台了一系列政策鼓励显示驱动芯片产业发展,而超高清视频、虚拟现实、新型显示是三大重点发展的应用领域。2022年10月,《虚拟现实与行业应用融合发展行动计划(2022-2026年)》要求推进4K以上新型微显示器件的规模量产,开发配套显示驱动芯片;2023年6月,《制造业可靠性提升实施意见》提出重点提升LED芯片可靠性水平,提升新型显示专用材料、新型显示电子功能材料性能。

行业发展现状

1、供给情况:头部企业合计产量33.8亿颗

从国内厂商显示驱动芯片产量来看,明微电子、集创北方、格科微产量较高。2022年,国内显示驱动芯片头部企业的合计产量约为33.8亿颗。

注:①集创北方数据截至2021年;②由于中颖电子统计口径为“集成电路设计产品”,包括工控MCU、锂电池管理芯片和AMOLED显示驱动芯片,范围较宽泛,因此不纳入统计。

2、需求情况:头部企业合计销量约32.7亿颗

从国内厂商显示驱动芯片销售情况来看,明微电子、集创北方、格科微销量较高;而天德钰、格科微、明微电子产销率较高。2022年,国内显示驱动芯片头部企业的合计销量约为32.7亿颗,平均产销率为91.8%。

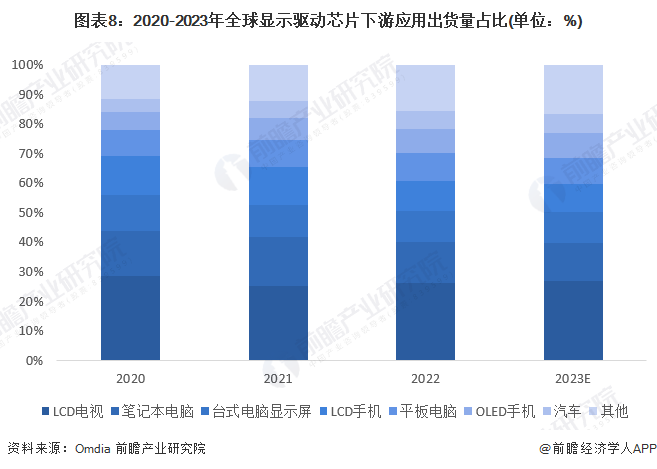

3、下游应用:液晶电视DDIC占比最高

2022年受到俄乌冲突、通货膨胀、经济前景不确定、超额预订和库存问题的影响,2022年全球显示驱动芯片市场有明显下滑。根据Omdia数据,2022年大尺寸DDIC约占总需求的69%,其中液晶电视DDIC占大尺寸DDIC的38%;2022年中小尺寸DDIC约占总需求的31%,其中智能手机DDIC占中小尺寸DDIC的18%。

4、市场规模:2022年我国内地显示驱动芯片市场规模达52.6亿美元

由于全球显示面板产业持续向中国转移,中国内地显示驱动市场增长速度相较于全球增速更高,但2022年受疫情及俄乌冲突影响,整体市场规模下滑。根据CINNO Research数据,2022年我国显示驱动芯片市场规模为52.6亿美元。

行业竞争格局

根据Omdia的数据,2023年一季度,韩国三星、中国台湾联咏科技、韩国LX Semicon、中国台湾奇景光电为全球四大显示驱动芯片厂商,市场份额分别为22%、22%、17%、10%。

行业发展前景分析

随着物联网、5G通信、人工智能、大数据等新技术的不断成熟,全球集成电路行业进入新一轮的上升周期,而受益于产业政策的大力支持以及下游应用领域的需求带动,中国大陆显示驱动芯片(DDIC)市场跟随集成电路产业也实现了高速发展。参考CINNO Research的数据,2023-2028年我国显示驱动芯片行业市场将以8.1%的年复合增速扩大,预计2028年将突破83亿美元。

行业发展趋势分析

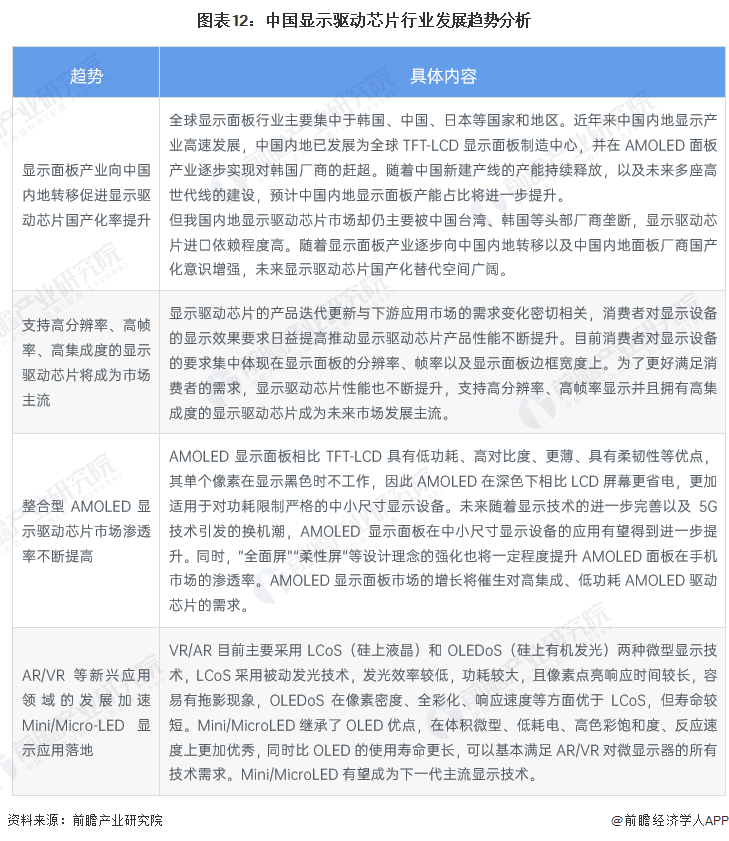

我国内地显示驱动芯片市场却仍主要被中国台湾、韩国等头部厂商垄断,显示驱动芯片进口依赖程度高。随着显示面板产业逐步向中国内地转移以及中国内地面板厂商国产化意识增强,未来显示驱动芯片国产化替代空间广阔。

显示驱动芯片的产品迭代更新与下游应用市场的需求变化密切相关,消费者对显示设备的显示效果要求日益提高推动显示驱动芯片产品性能不断提升。目前消费者对显示设备的要求集中体现在显示面板的分辨率、帧率以及显示面板边框宽度上。为了更好满足消费者的需求,显示驱动芯片性能也不断提升,支持高分辨率、高帧率显示并且拥有高集成度的显示驱动芯片成为未来市场发展主流。

技术上看,未来随着显示技术的进一步完善以及5G技术引发的换机潮,AMOLED显示面板在中小尺寸显示设备的应用有望得到进一步提升;同时,“全面屏”“柔性屏”等设计理念的强化也将一定程度提升AMOLED面板在手机市场的渗透率。AMOLED显示面板市场的增长将催生对高集成、低功耗AMOLED驱动芯片的需求。

更多本行业研究分析详见前瞻产业研究院《中国LED芯片行业市场需求与投资规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

相关深度报告 REPORTS

本报告前瞻性、适时性地对LED芯片行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来LED芯片行业发展轨迹及实践经验,对LED芯片行业未来的...

p12q0

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。