2025年中国靶材价值链分析:原材料是靶材生产成本的主要来源

行业主要上市公司:江丰电子(300666.SZ)、隆华科技(300263.SZ)、阿石创(300706.SZ)、欧莱新材(688530.SH)、有研新材(600206.SH)等

本文核心数据:靶材行业企业成本构成;价格传导机制;靶材行业价值链

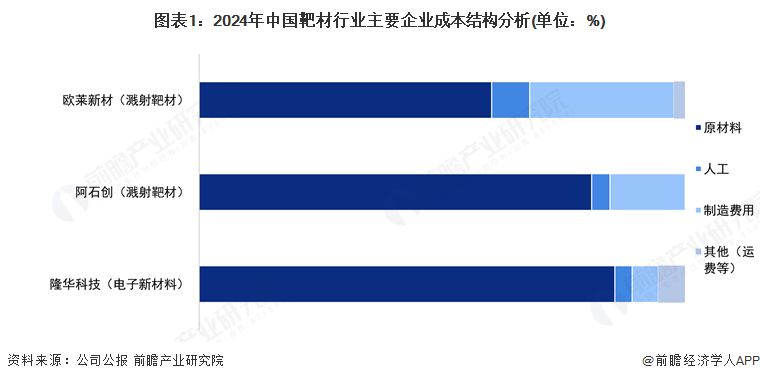

1、靶材生产制备中,原材料铅是最大的成本构成

前瞻统计了中国靶材行业中,三家竞争力较强的上市公司制备成本数据,可以看出,靶材的原材料成本较高,2024年阿石创和隆华科技的靶材业务原材料成本占比都超过了80%,欧莱新材原材料成本占比为60.17%;人工成本相对较低,在3.5%至8%不等,制造费用在5%至30%范围内波动。

注:雄韬股份和圣阳股份为2023年经营数据,天能股份为2024年经营数据

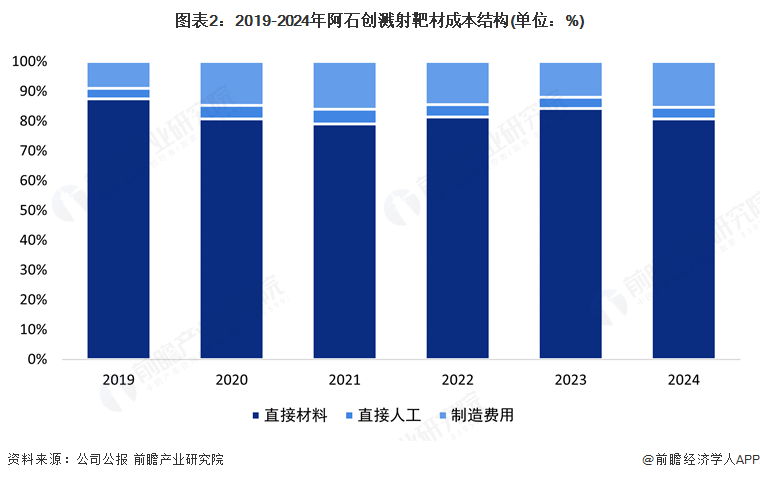

从中国靶材龙头企业阿石创靶材产品的成本结构来看,2019-2024年,直接材料的占比在85%水平,且呈波动趋势,表明受原材料价格波动影响较大;制造费用占比在9%-16%之间,整体呈上涨趋势;直接人工费用在5%以下。

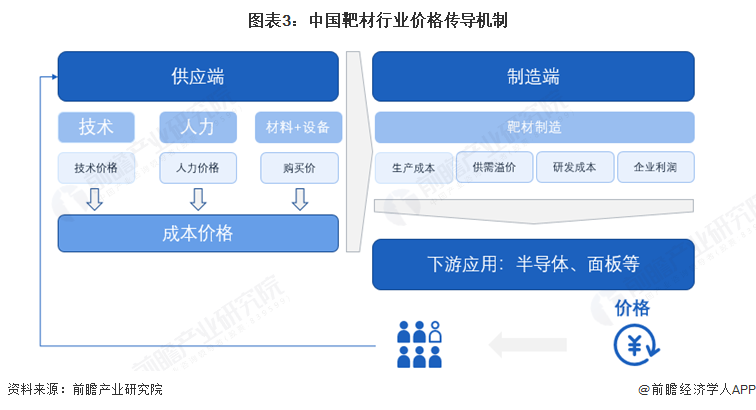

2、靶材行业价格由供应端、制造端和增值溢价及消费需求弹性共同作用而成

中国靶材市场价格由行业供应端、制造端的增值溢价及消费需求弹性共同作用而成、并逐级传导。供应端的成本价格包括材料和设备价格、技术价格和人力价格等,传导至制造端成为生产成本,制造端综合供需溢价、研发成本和企业利润,形成“制造端价格”传导至下游应用市场,而应用市场需求弹性也反作用于供应端、制造端,形成“价格-需求-价格”的传导路径来影响靶材市场的定价

3、中国靶材行业价值链呈“中间高,两边低”趋势

我国靶材产业链上游为原材料和生产设备供应商,原材料包括金属、非金属、合金和化合物等;中游包括金属靶材、陶瓷靶材和合金靶材;下游应用于半导体、平板显示和光伏等新兴领域。

我国靶材行业上游原材料的毛利率水平出现一定分化,普通金属、合金毛利水平一般,但高纯度金属材料(如铟、钽等稀有金属提纯)、陶瓷材料等领域毛利水平最高可达到85%;下游应用市场虽然应用在高科技领域,但2024年代表性企业相关业务毛利水平下滑,不超过15%;中游靶材制造企业毛利水平最高可达15%~35%,2024年行业龙头,如江丰电子、隆华科技靶材业务毛利率都在20%以上。

更多本行业研究分析详见前瞻产业研究院《中国靶材行业发展前景预测与投资战略规划分析报告》

同时前瞻产业研究院还提供产业新赛道研究、投资可行性研究、产业规划、园区规划、产业招商、产业图谱、产业大数据、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。更多企业数据、企业资讯、企业发展情况尽在【企查猫APP】,性价比最高功能最全的企业查询平台。

相关深度报告 REPORTS

本报告前瞻性、适时性地对靶材行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来靶材行业发展轨迹及实践经验,对靶材行业未来的发展前景做...

p50q0

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。