2020年中国婴幼儿奶粉行业市场现状及发展趋势分析 人口红利+消费升级双驱动发展

人口红利减弱,婴幼儿奶粉企业竞争加剧

2016年1月1日起,我国实施全面二孩政策,2016年我国出生人口首次超1786万人,二孩及以上占比45%。据国家统计局发布的数据,2019年新生儿人数比2018年减少了58万人,达到1465万人,同比下降近4%,是中国官方公布的自1961年以来最低出生人数,至此中国的出生人数已经连续三年下降。

单一依靠人口红利驱动发展的婴幼儿奶粉企业将举步维艰,另一方面人口红利减弱也使得婴幼儿奶粉企业难以通过销售量的提升而提高销售额,行业竞争将会更加剧烈,迎合消费者高端化、品牌化发展的国产企业才能不断摄取市场份额,获得快速提升。

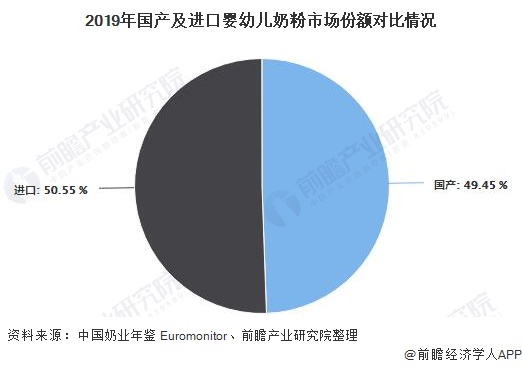

2、进口婴幼儿奶粉市场份额过半

近年来,我国婴幼儿奶粉进口持续增长,2012年进口数量只有9.15万吨,至2019年已经达到了34.55万吨,7年的年均复合增长率达到了20.9%。2019年,我国婴幼儿奶粉消费量约68万吨,进口量占比约为50.55%,可见进口仍是我国婴幼儿奶粉供给的重要来源。

2019年,我国婴幼儿奶粉进口量34.55万吨,进口金额为52亿美元。按进口量计算,我国婴幼儿奶粉最大的进口国是荷兰,占比为31.97%,紧随其后的是新西兰,占比20.13%,其余国家进口量占比均在15%以下。

3、中国婴幼儿奶粉外资品牌认可度较高

根据艾媒咨询2019年3月市场抽样调查显示,我国婴幼儿奶粉品牌认可度top5,国产品牌只有飞鹤入围,其余都是外资品牌,认可度最高的前三个品牌分别是雅培、雀巢和美赞臣。

外资品牌认可度高于国产品牌主要是因为其优质奶源以及长期以来在消费者心中的优质定位;而国产品牌负面事件频频爆发,包括三聚氰胺事件、“大头奶粉”、“毒奶粉”、圣元“性早熟”、“皮革奶”等负面事件,国产婴幼儿奶粉遭遇严重的信任危机。

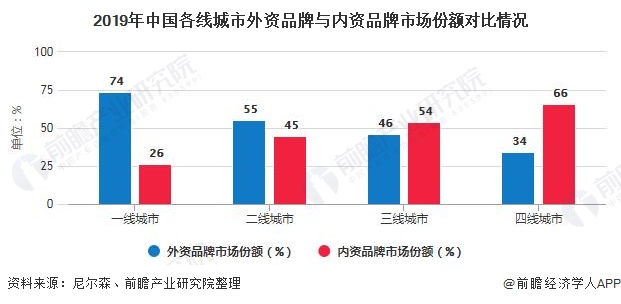

4、低线城市外资品牌市场份额相对较低

根据尼尔森数据,外资品牌在一、二线城市市场份额较高,在三、四线城市,国产品牌的市场份额较高,可见外资品牌在国内扩张时主战场在一、二线城市,并未深入三、四线城市,主要原因是无稳定团队、无高渠道毛利支撑,而同时三、四线城市杂牌较多,因此在外资品牌在三、四线城市没有形成较高认知度以及渠道基础。而国产品牌具备本土优势,能更好地利用三、四线城市的渠道进行品牌推广与营销,同时建立良性的价值链。

5、中国婴幼儿奶粉行业趋势分析

全面二孩政策满两年出生人口已经出现锐减,人口红利逐渐消失,行业竞争加剧,仅依靠人口红利驱动发展的婴幼儿奶粉企业将难以生存。

另外,随着消费水平升级,消费者对婴幼儿奶粉配方、质量、溶解度、冲调性、工厂规模、生产研发、检验检测能力等方面有了更高要求,婴幼儿奶粉生产企业在应对竞争、涨价的战役同时还要提高企业生产水平,检验能力,以适应着新时代下消费者的多元化需求,生产出符合现在消费者要求的品质婴幼儿奶粉;而不能迎合消费者需求的婴幼儿奶粉生产企业,也将逐步被市场淘汰。

以上数据及分析请参考于前瞻产业研究院《中国婴幼儿奶粉行业市场需求与投资规划分析报告》,同时前瞻产业研究院提供产业大数据、产业规划、产业申报、产业园区规划、产业招商引资等解决方案。

相关深度报告 REPORTS

本报告将帮助婴幼儿奶粉企业、学术科研单位、投资企业准确了解婴幼儿奶粉行业最新发展动向,及早发现婴幼儿奶粉行业市场的空白点,机会点,增长点和盈利点……,前瞻性地...

p3q0

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。