2018年全球半导体设备行业市场分析:向中国大陆转移 新兴市场崛起助力快速转移

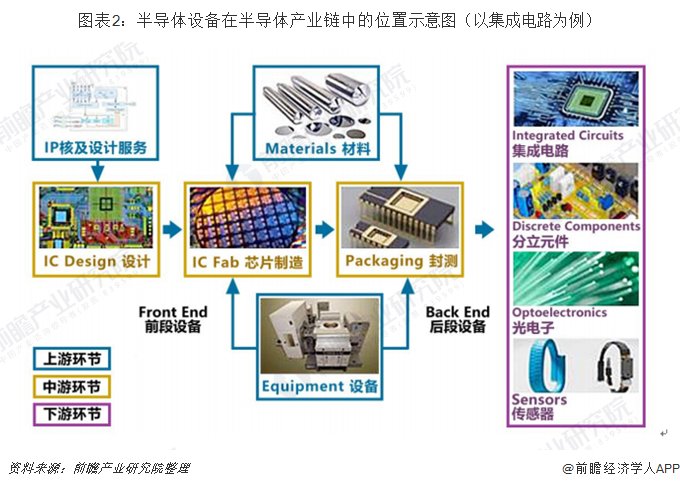

半导体设备指半导体产品在制造和封测环节所要用到的所有机器设备,广义上也包括生产半导体原材料所需的机器设备。主要有:光刻机、刻蚀机、薄膜沉积设备、离子注入机、测试机、分选机、探针台等。

根据半导体行业内“一代设备,一代工艺,一代产品”的经验,半导体产品制造要超前电子系统开发新一代工艺,而半导体设备要超前半导体产品制造开发新一代产品。因此半导体设备行业是半导体芯片制造的基石,擎起了整个现代电子信息产业,是半导体行业的基础和核心。

根据国际货币基金组织测算,每1美元半导体芯片的产值可带动相关电子信息产业10美元产值,并带来100美元的GDP,这种价值链的放大效应奠定了半导体行业在国民经济中的重要地位。半导体与信息安全的发展进程息息相关,世界各国政府都将其视为国家的骨干产业,半导体产业的发展水平逐渐成为了国家综合实力的象征。

随着半导体行业的迅速发展,半导体产品的加工面积成倍缩小,复杂程度与日俱增,生产半导体产品所需的制造设备需要综合运用光学、物理、化学等科学技术,具有技术壁垒高、制造难度大及研发投入高等特点。半导体设备价值普遍较高,一条制造先进半导体产品的生产线投资中设备价值约占总投资规模的75%以上,半导体产业的发展衍生出巨大的设备需求市场。

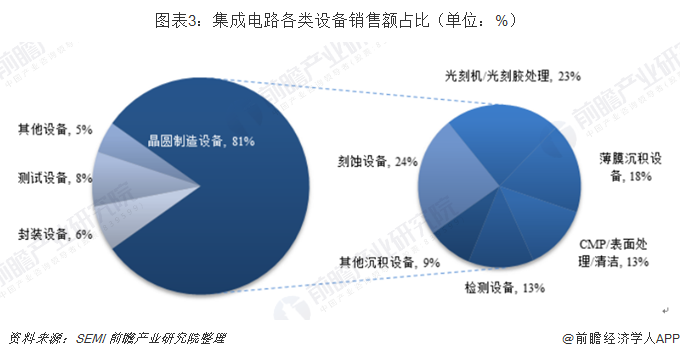

半导体设备以晶圆制造设备为主

集成电路设备包括晶圆制造设备、封装设备和测试设备等,晶圆制造设备的市场规模占比超过集成电路设备整体市场规模的80%。

晶圆制造设备从类别上讲可以分为刻蚀、光刻、薄膜沉积、检测、涂胶显影等十多类,其合计投资总额通常占整个晶圆厂投资总额的75%左右,其中刻蚀设备、光刻设备、薄膜沉积设备是集成电路前道生产工艺中最重要的三类设备。根据SEMI统计,按全球晶圆制造设备销售金额占比类推,目前刻蚀设备、光刻机和薄膜沉积设备分别占晶圆制造设备价值量约24%、23%和18%。

随着集成电路芯片制造工艺的进步,线宽不断缩小、芯片结构3D化,晶圆制造向7纳米、5纳米以及更先进的工艺发展。由于普遍使用的浸没式光刻机受到波长限制,14纳米及以下的逻辑器件微观结构的加工将通过等离子体刻蚀和薄膜沉积的工艺组合——多重模板效应来实现,使得相关设备的加工步骤增多。未来,刻蚀设备和薄膜沉积设备有望正成为更关键且投资占比最高的设备。

全球半导体制造设备行业分析

2013年以来,随着全球半导体行业整体景气度的提升,半导体设备市场也呈增长趋势。根据SEMI统计,全球半导体设备销售额从2013年的约318亿美元增长至2018年的621亿美元,年均复合增长率约为14.33%,高于同期全球半导体器件市场规模的增速。

全球半导体设备市场目前主要由国外厂商主导,行业呈现高度垄断的竞争格局。根据VLSI Research统计,2018年全球半导体设备系统及服务销售额为811亿美元,其中前五大半导体设备制造厂商,由于起步较早,凭借资金、技术、客户资源、品牌等方面的优势,占据了全球半导体设备市场65%的市场份额。

在上述的国际一流公司中,阿斯麦在光刻机设备方面形成寡头垄断。应用材料、东京电子和泛林半导体是提供等离子体刻蚀和薄膜沉积等工艺设备的三强。科天半导体是检测设备的龙头企业。

中国半导体设备行业进口依赖度高

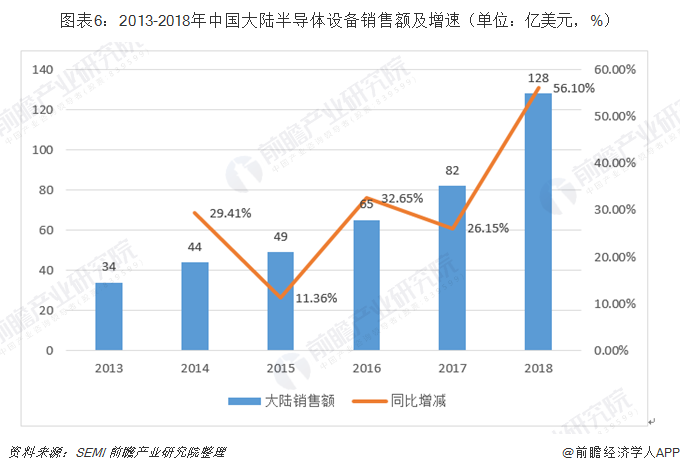

从需求端分析,根据SEMI统计数据,2018年半导体设备在中国大陆的销售额为128亿美元,同比增长56%,约占全球半导体设备市场的21%,已成为仅次于韩国的全球第二大半导体设备需求市场。

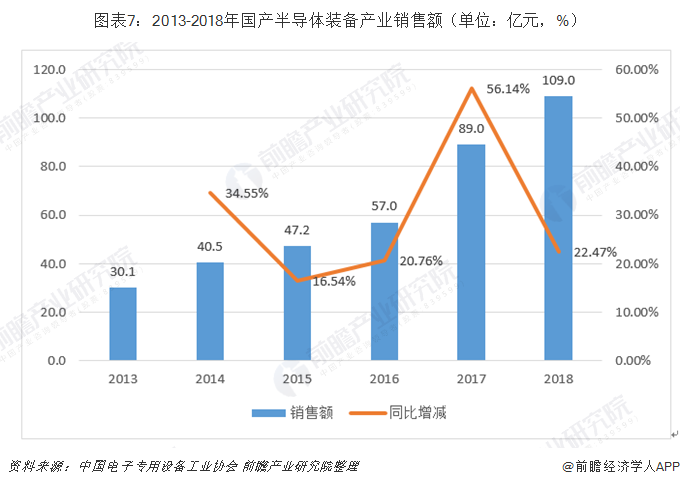

从供给端分析,根据中国电子专用设备工业协会的统计数据,2018年国产半导体设备销售额预计为109亿元,自给率约为13%。中国电子专用设备工业协会统计的数据包括集成电路、LED、面板、光伏等设备,实际上国内集成电路设备的国内市场自给率仅有5%左右,在全球市场仅占1-2%,技术含量最高的集成电路前道设备市场自给率更低。

对应巨大的需求缺口,中国半导体设备进口依赖的问题突出,专用设备大量依赖进口不仅严重影响我国半导体的产业发展,也对我国电子信息安全造成重大隐患。

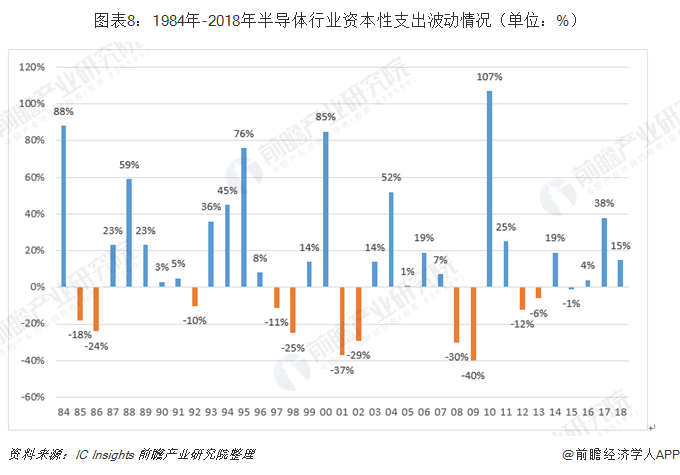

下游客户资本性支出波动及行业周期性情况

半导体产业链的下游为半导体终端产品以及其衍生的应用、系统等。半导体终端需求会影响半导体制造行业的发展。而在半导体制造产业中,半导体设备行业的下游客户是晶圆厂。当半导体终端需求增长时,晶圆厂会加大资本性支出,扩大其生产规模,开始建设新厂或进行产能升级。随着晶圆厂的资本性支出加大,半导体设备销售也会随之增长。因此,半导体设备销售的周期性和波动性较下游半导体制造行业更大。

总体而言,半导体行业发展历程遵循一个螺旋式上升的过程,放缓或回落后又会重新经历一次更强劲的复苏。近年来,随着半导体行业整体景气度的提升,全球半导体设备市场呈现快速增长态势。随着半导体产业日趋成熟,特别是集成电路和微观器件产业不断地出现更多半导体产品,半导体终端应用越来越广。随着终端应用逐渐渗透到国民经济各个领域,下游客户晶圆厂的资本性支出的波动和行业周期性有望降低。

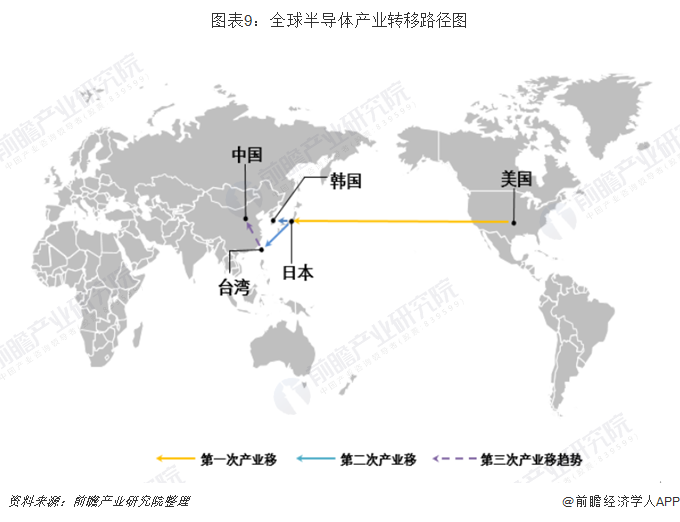

全球半导体产能向中国大陆转移,推动国内设备行业大力发展

作为全球最大的半导体消费市场,我国对半导体器件产品的需求持续旺盛,中国半导体市场规模2013年至2018年年均复合增长率为14.34%。市场需求带动全球产能中心逐步向中国大陆转移,持续的产能转移带动了大陆半导体整体产业规模和技术水平的提高。

SEMI所发布的近两年全球晶圆厂预测报告显示,2016至2017年间,新建的晶圆厂达17座,其中中国大陆占了10座。SEMI进一步预估,2017年到2020年的四年间,全球预计新建62条晶圆加工线,其中中国大陆将新建26座晶圆厂,成为全球新建晶圆厂最积极的地区,整体投资金额预计占全球新建晶圆厂的42%,为全球之最。

在《国家集成电路产业发展推进纲要》和国家集成电路产业投资基金的推动下,半导体产业链加速向中国大陆转移,中国半导体市场在国际市场中的分量和占比将进一步提升。在未来的几年中有望接力韩台,承接全球半导体产能的第三次转移。

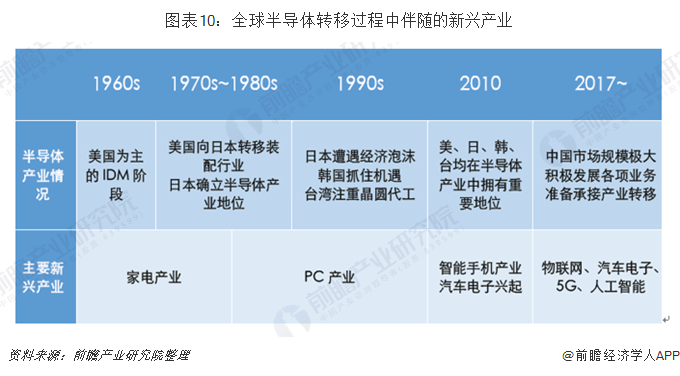

半导体产业两次规模性的转移除了制造中心的转移外,新兴市场迅速崛起的因素也不可忽视。日本的家电产业以及韩国、台湾的PC、手机等新兴市场的快速发展带动了半导体技术整体升级,在产业链逐步细化的过程中,对行业内部进行了重新洗牌。可以说新兴市场的崛起有如催化剂一般助力半导体产业快速转移。

以上数据来源及分析均来自于前瞻产业研究院发布的《中国半导体产业战略规划和企业战略咨询报告》。

相关深度报告 REPORTS

本报告最大的特点就是前瞻性和适时性,是各类半导体产业相关企业及资本机构准确了解当前半导体产业最新发展动态,把握市场机会,提高企业经营效率,作出正确经营决策和投...

p41q0

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。