预见2024:2024年中国碳化硅行业市场规模、竞争格局及发展前景分析 未来市场规模有望突破600亿元

行业主要上市公司:合盛硅业(603260);三安光电(600703);华润微(688396);天岳先进(688234);露笑科技(002617);东尼电子(603595);新洁能(605111);斯达半导(603290)等。

本文核心数据:中国碳化硅行业市场规模;中国碳化硅行业产值

行业概况

1、碳化硅定义及分类

碳化硅化学性能稳定、导热系数高、热膨胀系数小、耐磨性能好。此外,碳化硅的硬度很大,莫氏硬度为9.5级,仅次于世界上最硬的金刚石(10级),具有优良的导热性能。

在碳化硅出现之前,硅基IGBT统治了高压高电流场景,而硅基MOSFET效率远不如IGBT,仅适用于低压场景。不过,硅基IGBT也存在一些缺点,比如无法承受高频工况、功耗较大等。

碳化硅出现后,由于具备耐高压、耐高频的特性,因此仅用结构更简单的MOSFET器件就能覆盖现在IGBT耐压水平,同时规避硅基IGBT的缺点,耗能更少。数据统计显示,相同规格的碳化硅基MOSFET较硅基IGBT的总能量损耗可大大降低70%。

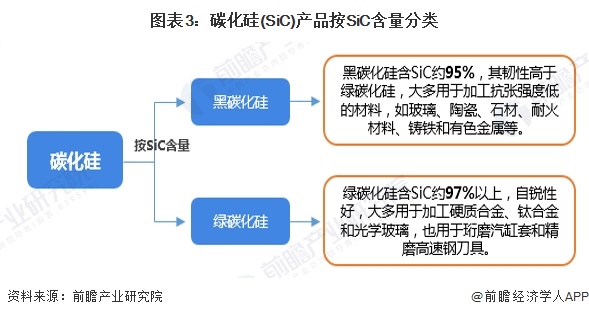

目前中国工业生产的碳化硅分为黑碳化硅和绿碳化硅两种,都属于α-碳化硅。其中黑碳化硅含SiC约95%,其韧性高于绿碳化硅,大多用于加工抗张强度低的材料,如玻璃、陶瓷、石材、耐火材料、铸铁和有色金属等。绿碳化硅含SiC约97%以上,自锐性好,大多用于加工硬质合金、钛合金和光学玻璃,也用于珩磨汽缸套和精磨高速钢刀具。

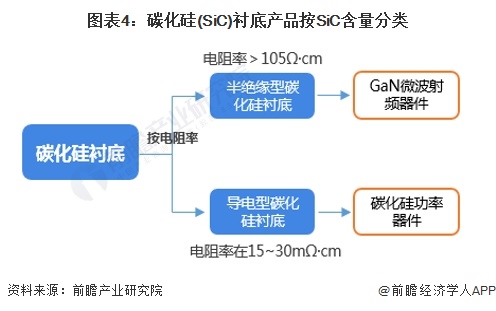

从碳化硅衬底分类来看,根据电阻率划分,碳化硅衬底分为半绝缘型碳化硅衬底和导电型碳化硅衬底。半绝缘型碳化硅衬底指电阻率高于105Ω·cm的碳化硅衬底,其主要用于制造氮化镓微波射频器件。微波射频器件是无线通讯领域的基础性零部件,中国大力发展5G技术推动碳化硅衬底需求释放。导电型碳化硅衬底指电阻率在15~30mΩ·cm的碳化硅衬底。

2、产业链剖析

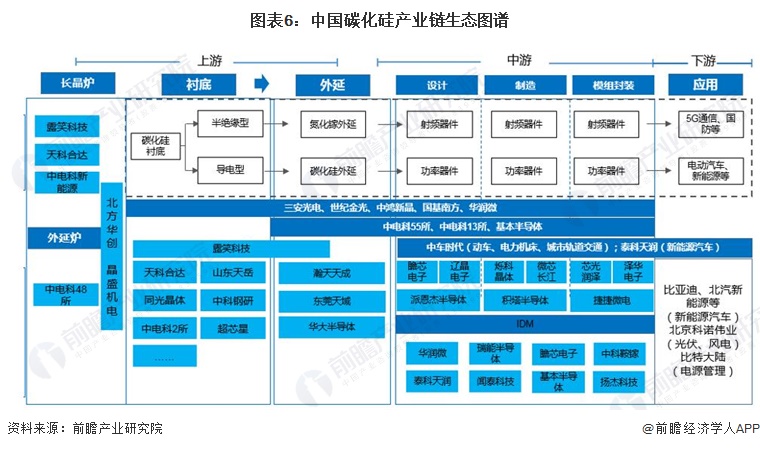

碳化硅器件制备的完整产业链可分为衬底加工——外延生长——器件设计——制造——封测等步骤,国内目前已催生出一批优质企业并实现碳化硅制造的全产业链覆盖,正在通过不断研发以及大规模投资逐渐缩小与美欧日企业间的差距。

目前在该领域我国以天科合达、山东天岳、同光晶体、中科钢研等衬底产品竞争优势相对明显。以露笑科技、瀚天天成等外延片优势企业为代表,竞争优势不断提升。另外,泰科天润、华润微、基本半导体、杨杰科技等涵盖了SiC器件的设计、研发和制造等,是我国IDM模式下的典型代表企业。

行业发展历程

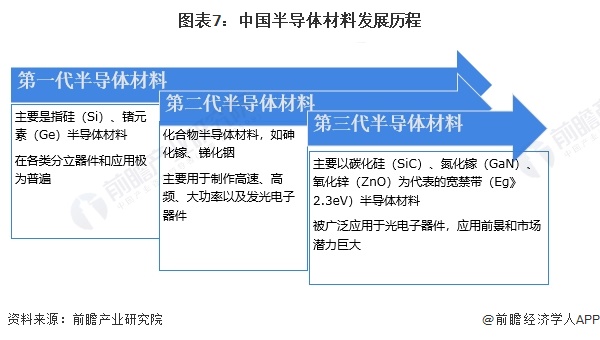

半导体产业的基石是芯片,制作芯片的核心材料按照历史进程分为:第一代半导体材料(大部分为目前广泛使用的高纯度硅),第二代化合物半导体材料(砷化镓、磷化铟),第三代化合物半导体材料以碳化硅和氮化镓为代表。碳化硅行业便是从属第三代半导体材料发展,现已逐步应用于新能源汽车功率器件、通信基站等领域中。

行业政策背景

第三代半导体材料行业是我国重点鼓励发展的产业,是支撑经济社会发展和保障国家安全的战略性和基础性产业。为加快推进第三代半导体材料行业的发展,国家层面先后印发《制造业可靠性提升实施意见》、《关于化纤工业高质量发展的指导意见》等鼓励性、支持性政策。作为第三代半导体核心材料,碳化硅产业将在政策支持下加速发展。

从各省市主要政策目标的规划来看,全国主要省市的政策方向主要从加强产业链技术基础和提升碳化硅产品性能两个方面入手,北京率先发展碳化硅等第三代半导体产业的要求,上海将战略发力点着重于碳化硅、第三代半导体产品的具体性能,其他区域如湖北、浙江等地则提出加强产业链技术发展,提升国际竞争力、破解“卡脖子”难题等。

行业发展现状

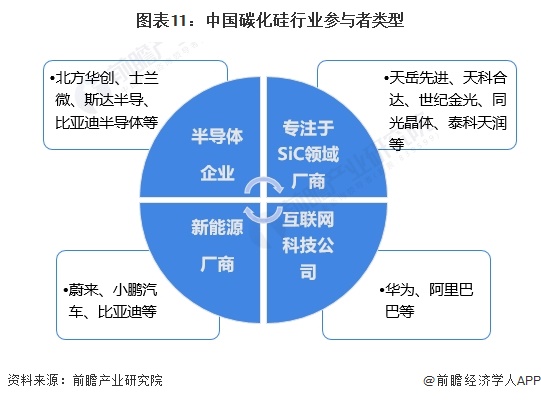

1、中国碳化硅行业参与者类型

当前国内竞逐SiC的企业,基本可以分为四类:第一类是专注于碳化硅领域的厂商,如天岳先进、天科合达、世纪金光等;第二类是本身做半导体的半导体企业,代表如北方华创、士兰微、斯达半导、比亚迪半导体等知名厂商;第三类是互联网科技公司,代表如华为、阿里巴巴等企业;第四类是以新能源汽车为代表的新能源厂商,比如蔚来、小鹏、比亚迪等汽车厂商。

2、中国碳化硅产业各产品产能

在电动汽车等应用拉动下,国内SiC产能高速增长。2022年,SiC衬底产能达到94万片/年(折合6英寸),相较于2021年增加30.6%;外延产能达到84万片/年(折合6英寸),相较于2021年增加58.5%;芯片/器件产能达到96万片/年,相较于2021年增加62.7%。结合部分企业2023年年报情况及CASA盟披露的数据,初步统计2023年碳化硅衬底、外延和芯片/器件产能分别为120万片/年、115万片/年和144万片/年。

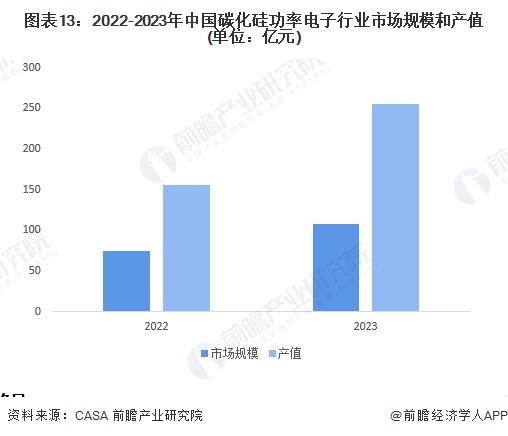

2、中国碳化硅功率电子行业市场规模和产值

中国是全球最大的电动汽车市场,电动汽车的广泛推广促使碳化硅在电动汽车动力电子领域的需求迅速增长。中国在太阳能和风能领域也取得了显著进展,碳化硅作为关键材料在太阳能电池和风力发电设备中得到广泛应用。随着中国制造业的不断发展,碳化硅在冶金、化工、半导体制造等工业领域中的应用也在增加。结合CASA披露的数据,2023年国内SiC、GaN功率电子市场规模约为153.2亿元,比上一年增长了45%。从产值上来看,2023年中国SiC与GaN功率电子总产值达364.8亿元,比2022年的222亿元同比增长63.7%。其中SiC、GaN功率电子的市场占比约为7:3,综合测算得出2023年中国碳化硅功率电子市场规模为107亿元,产值为255亿元。

行业竞争格局

1、企业竞争格局

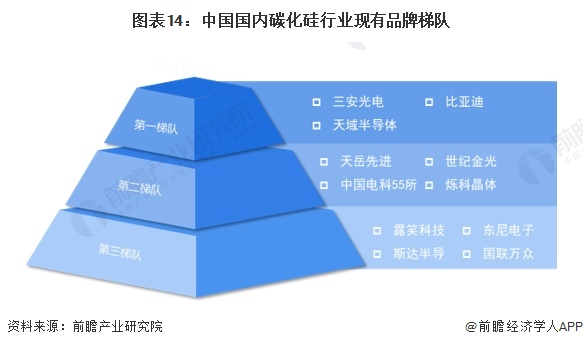

依据企业的碳化硅技术进步、产业布局等综合方面综合判断,可将当前参与碳化硅产业生产的企业分为3个竞争梯队。其中,三安光电、天域半导体、比亚迪属于第一梯队,这些企业在碳化硅产业上拥有较为完整的产业链,可以实行碳化硅基芯片及器件的生产制造;天岳先进、世纪金光、中国电科55所等企业处于第二梯队,这些企业在碳化硅产业中的某个制造环节具备出色表现,如天岳先进具备生产8英寸碳化硅衬底的生产能力;其他参与碳化硅生产产业的企业属于第三梯队。

根据《碳化硅产业调研白皮书》披露的信息,当前中国碳化硅产业链上用多个企业,企业在碳化硅产业上所涉及的环节包括衬底、外延、设计、制造、封测、器件、模组等环节,其中涵盖多环节制造的企业有三安光电、世纪金光、比亚迪、中国电科55所、天域半导体等,碳化硅产业企业布局情况如下所示:

注:该图表为2022年数据。

2、区域竞争格局

根据中国企业数据库企查猫,目前中国碳化硅注册企业主要集中在江苏省,截至2024年5月,广东省碳化硅行业企业数量约有600余家,江苏省碳化硅代表企业有华润微新洁能宏微科技 东渡碳化硅等。山东省的碳化硅产业代表性企业有天岳先进、潍坊凯华、淄博大丰、正鑫碳化硅等。此外河南省、甘肃省、湖南省的碳化硅行业企业数量较高。

行业发展前景及趋势预测

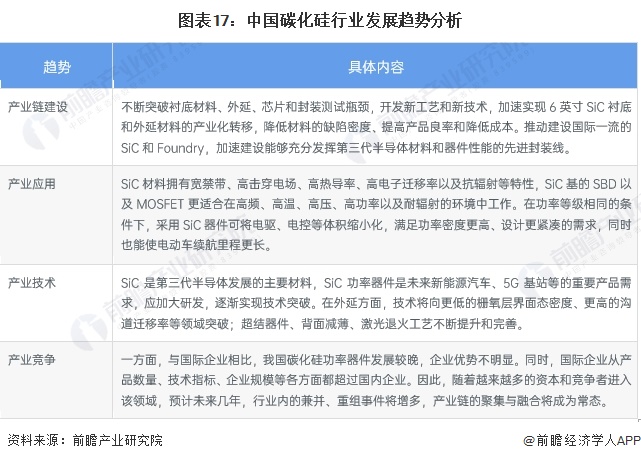

1、行业发展趋势分析

2、行业发展前景预测

根据历史数据,可以看出近年来我国碳化硅行业发展速度较快,5G、入工智能、新能源等发展提速,对碳化硅需求猛增,产业的关注度日益增高,国产化替代成为发展趋势。前瞻根据历史数据发展预测,到2029年中国碳化硅行业市场规模或将达到620亿元,2024-2029年年均复合增长率为34%。

更多本行业研究分析详见前瞻产业研究院《中国碳化硅(SiC)行业发展前景预测与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业新赛道研究、投资可行性研究、产业规划、园区规划、产业招商、产业图谱、产业大数据、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。更多企业数据、企业资讯、企业发展情况尽在【企查猫APP】,性价比最高功能最全的企业查询平台。

相关深度报告 REPORTS

本报告前瞻性、适时性地对碳化硅(SIC)行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来碳化硅(SIC)行业发展轨迹及实践经验,对碳化硅...

p41q0

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。