预见2024:2024年中国氯虫苯甲酰胺行业市场规模、竞争格局及发展前景预测 未来市场规模将超60亿元

行业主要上市公司:红太阳;广信股份;利尔化学;海利尔;美邦股份;辉隆股份;中旗股份;扬农化工;润丰股份;长青股份;永太科技;诺普信;新安股份

本文核心数据:氯虫苯甲酰胺产业链;氯虫苯甲酰胺发展历程;氯虫苯甲酰胺竞争格局;氯虫苯甲酰胺发展现状

行业发展概况

1、定义

氯虫苯甲酰胺是一种新型广谱杀虫剂,化学式为C18H14BrCl2N5O2,可用于防治鳞翅目的夜蛾科、螟蛾科、蛀果蛾科、卷叶蛾科、粉蛾科、菜蛾科、麦蛾科、细蛾科等多种类害虫,效果优异;对部分鞘翅目、半翅目和双翅目虫害,如稻水象甲、烟粉虱、美洲斑潜蝇等也有较好防效。氯虫苯甲酰胺按照产品剂型可分为悬浮剂、粉剂、乳油、粒剂等。

2、产业链剖析

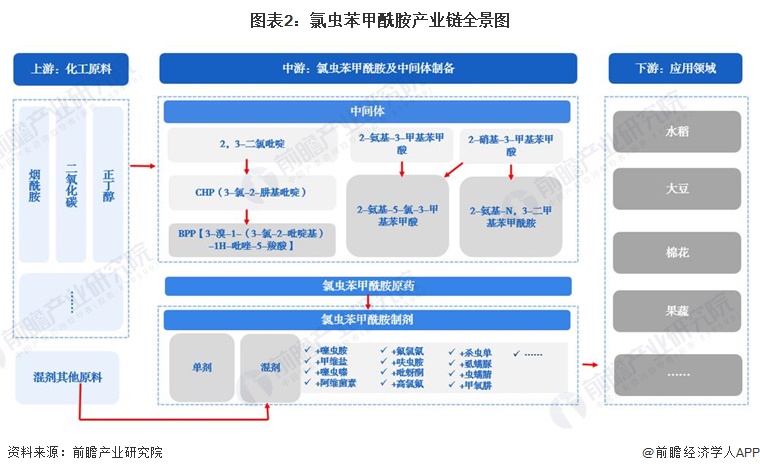

从产业链结构看,氯虫苯甲酰胺产业上游为石油化工原料,主要包括烟酰胺、二氧化碳、正丁醇等,此外,还包括氯虫苯甲酰胺混剂的其他原料等,中游主要包括氯虫苯甲酰胺中间体、氯虫苯甲酰胺原药、氯虫苯甲酰胺制剂等。氯虫苯甲酰胺初级中间体主要包括2,3-二氯吡啶、3-氯-2-肼基吡啶、2-氨基-3-甲基苯甲酸、2-硝基-3-甲基苯甲酸,高级中间体主要包括3-溴-1-(3-氯-2-吡啶基)-1H-吡唑-5-羧酸、2-氨基-5-氯-3-甲基苯甲酸、2-氨基-N,3-二甲基苯甲酰胺等。氯虫苯甲酰胺制剂包括单剂与混剂,如氯虫苯甲酰胺+噻虫胺、氯虫苯甲酰胺+甲维盐、氯虫苯甲酰胺+噻虫嗪、氯虫苯甲酰胺+阿维菌素等多种类型。下游主要应用领域主要为水稻、大豆、棉花、果蔬等农作物生产。

从产业链主要参与企业来看,氯虫苯甲酰胺上游主要为化工原料,上游企业数量众多,主要代表性企业有中国石化、宁波金海晨光化学股份有限公司等;氯虫苯甲酰胺中间体主要企业有雅本化学、友道化学、辉隆瑞美、恒友化工、善水科技等;氯虫苯甲酰胺原药和制剂国外生产企业主要有富美实、先正达、住友化学等,国内主要生产企业有红太阳、山东亿盛、广信股份、广西田园生化股份有限公司等。下游主要为农业企业,我国农业参与者范围较广,除企业外还有大量个体经营户或集体经营户,主要代表企业有北大荒、隆平高科、大北农、宏辉果蔬等。

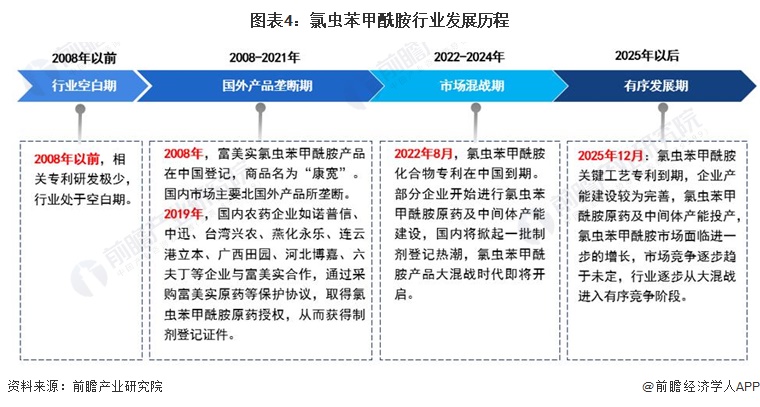

行业发展历程:行业进入产品大混战时代

2008年在富美实氯虫苯甲酰胺产品在中国登记,商品名为“康宽”。2019年开始,国内农药企业如诺普信、中迅、台湾兴农、燕化永乐、连云港立本、广西田园、河北博嘉、六夫丁等企业与富美实合作,通过采购富美实原药等保护协议,取得氯虫苯甲酰胺原药授权,从而获得制剂登记证件。2022年,是氯虫苯甲酰胺化合物专利到期的第一年,大量企业涌入氯虫苯甲酰胺市场,登记、原药产能端爆发式增长,产品价格大幅下降,氯虫苯甲酰胺产品大混战时代开启。

行业发展现状

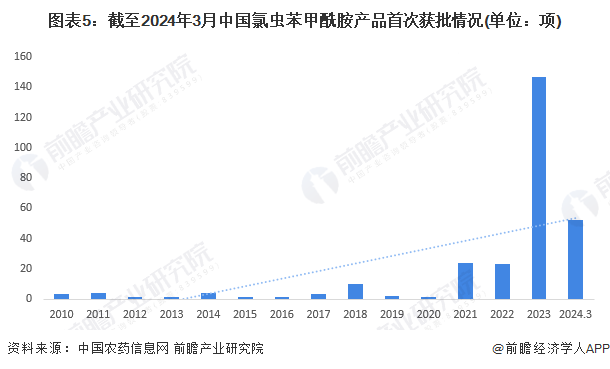

——登记端:登记数量爆发式增长

受专利保护限制的影响,2022年以前我国氯虫苯甲酰胺产品登记数量较少,2022年8月,在富美实氯虫苯甲酰胺化合物专利到期后,氯虫苯甲酰胺国产化进程加快。2023年,氯虫苯甲酰胺产品登记数量迎来爆发式增长,2023年当年登记数量达147项。从总量上看,截至2024年3月,我国氯虫苯甲酰胺原药及制剂登记数量达277项(有效期内),其中,原药登记数量达23项,制剂登记数量达254项。

注:仅包含有效期内产品

——产能端:原药产能快速扩张

早在氯虫苯甲酰胺专利化合物到期前,国内多家企业就抢先做好前期药效试验工作,并布局了氯虫苯甲酰胺原药及中间体产业链。专利到期后,国内原药产能快速扩张。截至2024年4月,共有28家企业公布氯虫苯甲酰胺原药产能建设计划,在产、在建、规划产能合计超16万吨。

注:含在产、在建、规划产能

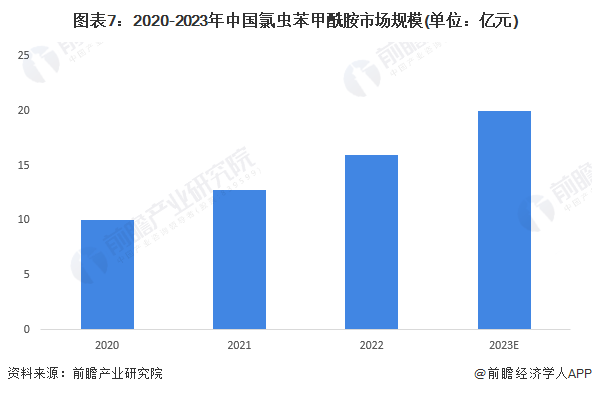

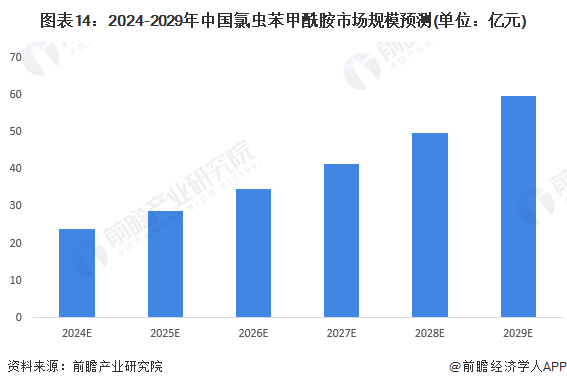

——市场规模:市场规模约达20亿元

随着氯虫苯甲酰胺本土化生产以及产能持续释放,氯虫苯甲酰胺产品价格呈现出下降趋势。2023年,国内氯虫苯甲酰胺市场规模在20亿元左右。

行业竞争格局

——原药:红太阳原药产能规模位居全国前列

我国获得原药登记证的企业相对较少,部分企业率先布局氯虫苯甲酰胺原药环节,掌握一定的产能规模优势。红太阳首期2000吨/年氯虫苯甲酰胺原药产线于2023年8月底已建成投产,根据公司发展规划,2027年将达成年产6万吨,产能规模位居全国前列。

注:含在产、在建、规划产能

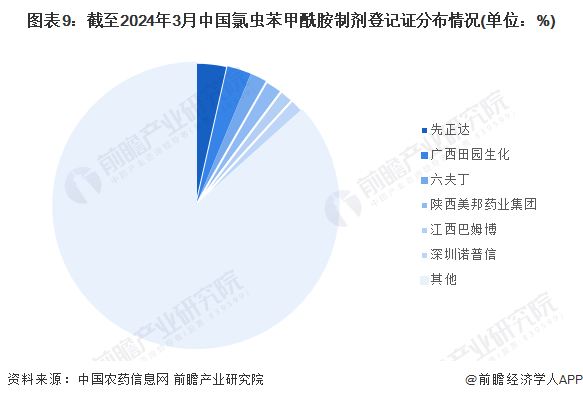

——制剂:先正达制剂登记证数量位居第一

富美实氯虫苯甲酰胺化合物专利到期后,大量企业涌入市场,市场竞争激烈。从氯虫苯甲酰胺制剂登记持有人来看,截至2024年3月,获得氯虫苯甲酰胺制剂登记证的企业数量为160家。其中,先正达制剂登记证数量为9张,位居第一。

注:仅包含有效期内产品

行业应用领域

氯虫苯甲酰胺对鳞翅目害虫有特效,也能防治鞘翅木甲虫,半翅目粉虱和双翅目潜蝇等害虫且在低剂量下就有可靠和稳定的防效,能够很好的保护作物不受药害影响,可应用于水稻、甘蔗、甘蓝、玉米、花生、桃树、菠菜、花椰菜、马铃薯、小白菜、山楂树、苹果树、甘薯、茶树、木材、姜、小麦、豇豆、节瓜等多种作物,常用于防治稻纵卷叶螟、蔗螟、甜菜夜蛾、二化螟、小菜蛾、蛴螬、桃小食心虫、白蚁、草地贪夜蛾、玉米螟、豆荚螟、金针虫、梨小食心虫、蔗龟、斜纹夜蛾、黄条跳甲、茶尺蠖、稻水象甲、白小食心虫、瓜绢螟、小地老虎、小卷叶蛾等多种害虫。

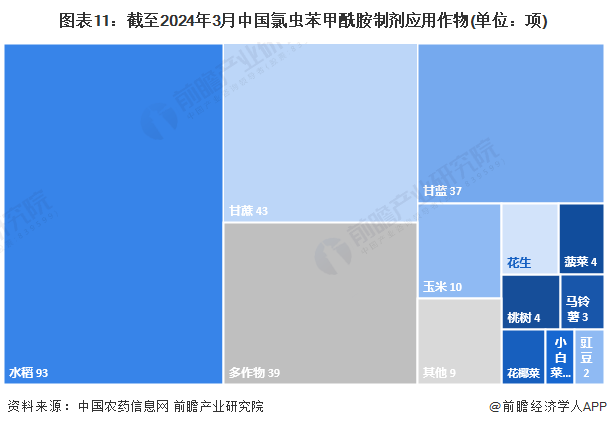

——应用作物:水稻、甘蔗、甘蓝为主要应用作物

在氯虫苯甲酰胺在2008年首次上市时,主要用于大豆、果蔬、水稻、棉花和玉米等农作物,同样用于玉米和大豆种子处理,之后先正达开发氯虫苯甲酰胺的复配产品,将其用于草坪和用于白蚁防治,随着技术的发展,氯虫苯甲酰胺的防治作物由之前水稻、玉米等大田拓展到甘蔗、柑橘、荔枝等经济作物。截至2024年3月,水稻、甘蔗、甘蓝等作物制剂产品登记数量较多,其中,水稻领域氯虫苯甲酰胺制剂登记数量超93项,占比超35%;甘蔗领域氯虫苯甲酰胺制剂登记数量超40项,占比近17%;甘蓝领域氯虫苯甲酰胺制剂登记数量超35项,占比近15%;其他应用作物制剂登记数量占比在5%以下;另有近40项氯虫苯甲酰胺制剂具备多作物应用功能。

注:仅包含有效期内产品

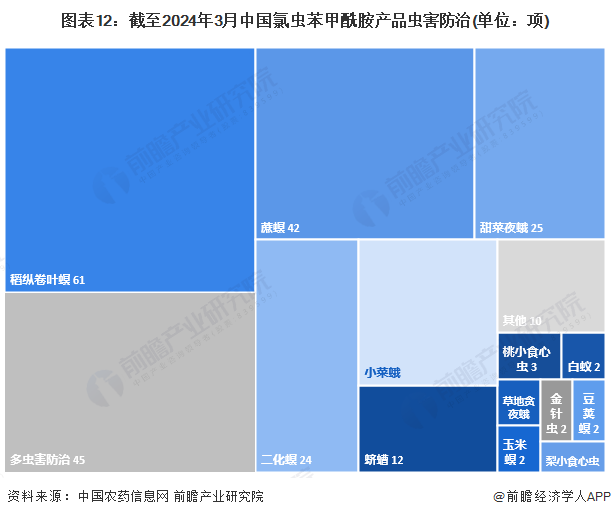

——防治对象:稻纵卷叶螟、蔗螟为主要防治对象

从虫害防治来看,我国氯虫苯甲酰胺制剂主要用于防治稻纵卷叶螟、蔗螟、甜菜夜蛾、二化螟、小菜蛾。其中,截至2024年3月,防治稻纵卷叶螟氯虫苯甲酰胺制剂登记数量超60项,占比近25%;防治蔗螟氯虫苯甲酰胺制剂登记数量超40项,占比超15%;防治甜菜夜蛾氯虫苯甲酰胺制剂登记数量超25项,占比近10%;另有45多项氯虫苯甲酰胺制剂具备多虫害防治功能。

注:仅包含有效期内产品

行业发展前景及趋势预测

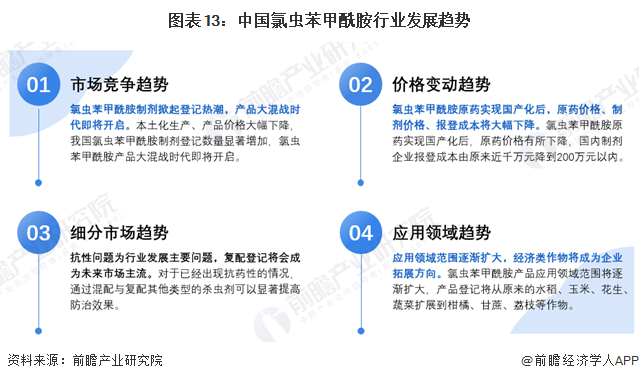

——发展趋势

在竞争层面,本土化生产、产品价格大幅下降,我国氯虫苯甲酰胺制剂登记数量显著增加,氯虫苯甲酰胺产品大混战时代即将开启;在价格层面,氯虫苯甲酰胺原药实现国产化后,原药价格有所下降,国内制剂企业报登成本由原来近千万元降到200万元以内;在细分层面,抗性问题为行业发展主要问题,复配登记将会成为未来市场主流;在应用层面,氯虫苯甲酰胺应用领域范围将逐渐扩大,经济类作物将成为企业拓展方向。

——发展前景

据360ResearchReports预测,2021-2027年全球氯虫苯甲酰胺市场规模复合增长率为4.4%。从整个市场来看,全球氯虫苯甲酰胺已逐步进入成熟阶段,如美国市场氯虫苯甲酰胺产能建设基本完善,我国氯虫苯甲酰胺市场才进入成长期,在中间体、原药、制剂的产能都将进入加速发展阶段。所以,预计未来我国氯虫苯甲酰胺市场增速将明显高于全球市场。未来,我国氯虫苯甲酰胺及中间体市场将爆发巨大潜力。

更多本行业研究分析详见前瞻产业研究院《中国氯虫苯甲酰胺及中间体行业发展前景与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。更多企业数据、企业资讯、企业发展情况尽在【企查猫APP】,性价比最高功能最全的企业查询平台。

相关深度报告 REPORTS

本报告前瞻性、适时性地对氯虫苯甲酰胺及中间体行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来氯虫苯甲酰胺及中间体行业发展轨迹及实践...

p42q0

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。