预见2024:2024年中国卫星通信行业市场规模、竞争格局及发展前景预测 未来市场规模有望突破2000亿元

行业主要上市公司:中国卫通(601698)、华力创通(300045)、盟升电子(688311)、三维通信(002115)等

本文核心数据:中国卫星通信市场规模;中国卫星通信市场竞争格局;中国卫星通信市场前景预测

行业概况

1、定义

卫星通信是利用卫星中的转发器作为中继站,通过反射或转发无线电信号,实现两个或多个地球站之间的通信。卫星通信是现代通信技术与航天技术的结合,并用计算机对其进行控制的先进通信方式,是目前卫星技术最具产业化的应用方向,构成了卫星产业的最主要组成部分。

根据国家统计局制定的《国民经济行业分类与代码》,中国把卫星通信服务归入电信、广播电视和卫星传输服务(国统局代码63)中的卫星传输服务(633),其统计4级码为6331和6339;把卫星通信信息系统集成服务归入软件和信息技术服务业(国统局代码65)中的信息系统集成和物联网技术服务(653),其统计4级码为6531;把卫星通信设备制造归入计算机、通信和其他电子设备制造业(国统局代码39)中的通信设备制造(392),其统计4级码为3921。

2、产业链剖析

中国卫星通信产业链可以划分为上游、中游、下游,产业链业态丰富,链条长,参与者众多。卫星通信产业链上游包括卫星制造、卫星发射、地面设备制造等环节,构建了卫星通信的基础设施,达到卫星通信的基本条件;产业链中游是卫星通信运营商,提出卫星方案服务、资源服务、产品服务等,旨在实现客户卫星通信需求;产业链下游按照客户类型可以划分为海上用户、航空用户、陆地用户等,由于我国人口密度高,采取在陆地上建基站的方案,平均每个基站覆盖的人口较多,投资效益较高,而在海洋和空中基站覆盖受限,因此我国民用卫星通信市场主要在海洋和航空市场。

注:M2M是Machine-to-Machine的简称,是指数据从一台终端传送到另一台终端,也就是机器与机器的对话。

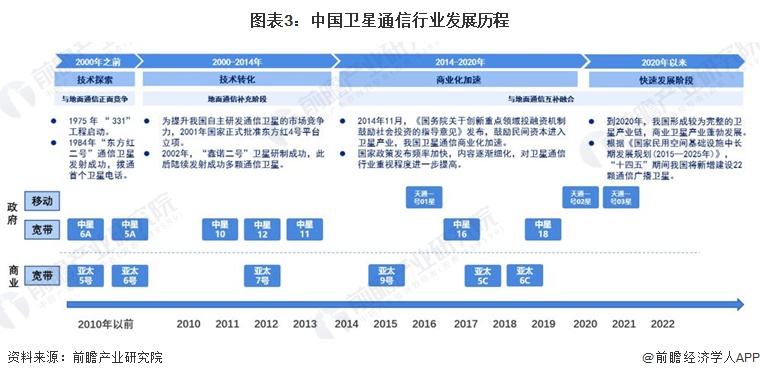

行业发展历程

我国卫星通信事业始于19世纪70年代,2000年之前我国卫星通信行业处于技术探索阶段,1975年“331”工程启动,并于1983年11月29日在北京完成了卫星通信地球站的设备验收交付工作,1984年,“东方红二号”通信卫星发射成功,并拨通了首个卫星电话。2000-2014年为技术转化阶段,国家正式批准东方红4号平台立项,我国卫星通信技术进步加快。2014年,国务院发布《关于创新重点领域投融资机制鼓励社会投资的指导意见》,鼓励民间资本进入卫星产业,卫星通信行业商业化加速,进一步推动行业发展。2020年以来,随着国家政策的推动以及商业资本的进一步加持,我国已形成较完整的卫星产业链,卫星通信行业进入快速发展阶段。

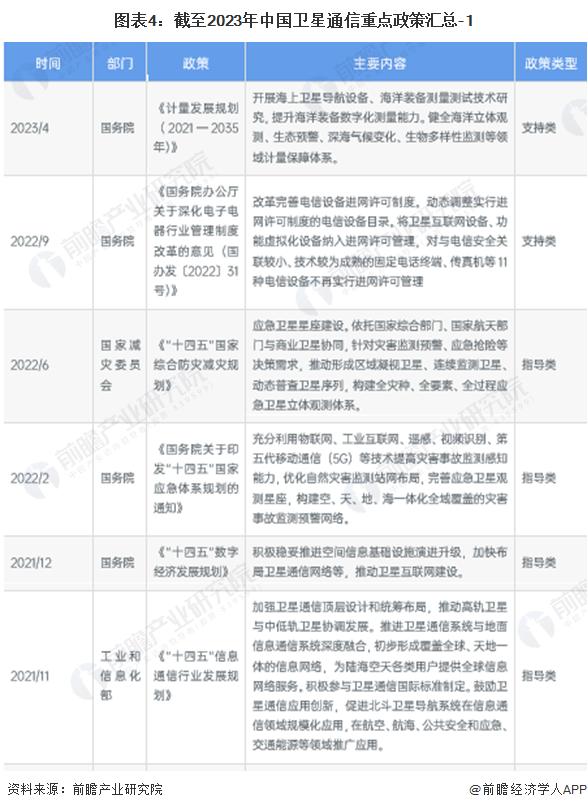

行业政策背景

由于卫星应用产业链涉及众多上下游领域,国家没有出台专门针对卫星应用方面的发展规划,主要是从卫星应用的细分领域进行规划,相关政策如下。

行业发展现状

1、中国卫星通信市场供给现状

根据UCS数据,截至2023年1月1日,我国运营商运营的在轨通信卫星共计71颗,其中纯商用通信卫星34颗,纯政府用通信卫星22颗,占比较大。

2、中国卫星通信市场需求现状

根据IBIS Word数据,2004年以来,受到下游对全球定位系统(GPS)、卫星电信服务和卫星电视服务的需求的推动,我国卫星传输服务行业市场规模整体上升。2022年达到6.68亿美元,行业收入收缩0.8%。

卫星广播电视方面,通信卫星支撑构建了中国的传输和直播体系。2021年我国发射的中星9B卫星针对4K、8K高清、超高清视频节目传输设计了高功率合成专用转发器,能够为2022年北京冬奥会等大型活动或体育赛事提供高质量直播、转播和传输服务。2021年全年,我国共利用卫星传输600余套电视和数字音频广播节目,并服务1.48亿直播卫星用户,保障全国有线电视节目源和户户通用户的收视安全,满足国内及周边区域用户收听、收看中央广播电视总台和各地方广播电视台节目的需求。结合2018-2021年我国直播卫星电视传输服务用户数量的复合增速,前瞻初步估计2022年我国直播卫星电视传输服务用户数量或达到1.55亿人。

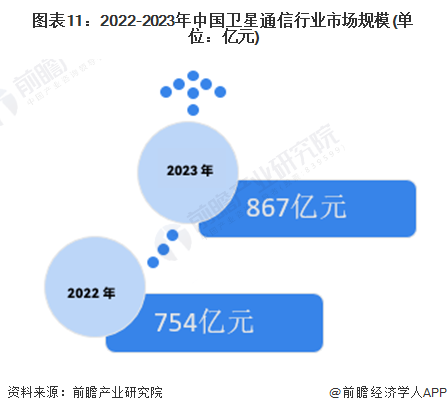

3、中国卫星通信市场规模

根据美国卫星产业协会(SIA)对卫星产业的划分,卫星通信行业可划分为通信卫星制造、通信卫星发射、卫星通信地面设备制造和卫星通信运营服务四大板块,据前瞻测算,2022年我国卫星通信行业整体市场规模约为754亿元(测算流程详见报告),2023年或将达到867亿元。

4、中国卫星通信行业科研投入现状

卫星通信行业属于技术密集型行业,研发力度及研发强度对行业发展影响较大。

从代表性企业近年来研发投入情况来看,研发投入金额及研发投入金额占营业收入比重均小幅波动变化,表明代表性企业研发投入力度及研发投入强度均较为稳定。2022年,五家代表性企业平均研发投入金额为3.27亿元,平均研发投入金额占营业收入比重为10.19%,整体上看,我国卫星通信行业研发投入水平较高。

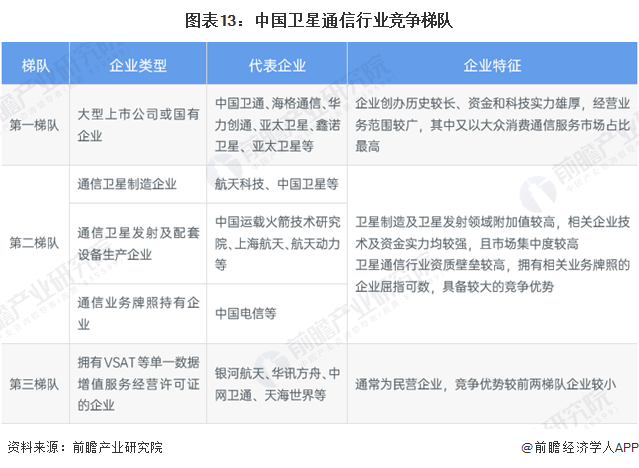

行业竞争格局

卫星通信行业产业链较为复杂,涉及领域较广且参与企业众多。整体来看,行业第一梯队主要以中国卫通、海格通信、华力创通、亚太卫星、鑫诺卫星等主营业务为卫星运营、卫星转发器出租或出售、地面设备制造的大型上市公司为主;行业第二梯队主要包括以中国空间、中国卫星等国有企业为代表的通信卫星制造企业,以中国运载火箭技术研究院、上海航天、航天动力为代表的卫星发射企业,以北斗星通、国腾电子、华力创通、南方测绘为代表的发射配套设备生产企业,以及以中国电信、中信数字媒体网络有限公司为代表的通信业务牌照持有企业,该类企业通常掌握高端核心技术或相关资质牌照,可提供卫星运营、卫星转发器出租及出售业务,具备一定竞争优势。行业第三梯队主要是以银河航天、华讯方舟、中网卫通、天海世界等拥有VSAT等单一数据增值服务经营许可证的企业,多成立于2000年以后,该类企业通常为民营企业,与前两梯队的大型国企及上市企业相比竞争优势较小。

行业发展前景及趋势预测

1、高清节目上星仍是行业增长的主要动力

“十四五”规划中明确提出要“加快提升超高清电视节目制播能力,推进电视频道高清化改造,推进沉浸式视频、云转播等应用”。2023年5月,“2023世界超高清视频产业发展大会”上工信部总工程师表示,未来要抓住全球视听产业重塑发展格局机遇期,推动视听产业高质量发展。

2、“智能手机+卫星通信”新兴赛道铺就

手机直连卫星是以普通智能手机终端,不经过任何信号或数据中转设备,直接实现与卫星之间的信号收发功能。据Ericsson的报告,2022年全球智能手机用户数量超过60亿,而全球未接入互联网的人口数量接近20亿,全球有80%以上的陆地区域和95%的海洋区域没有通信网络覆盖。卫星互联网是构建全球、全天时、全天候移动网络覆盖的理想解决方案,也能够降低人口稀少偏远地区地面基站的建设成本。此外,手机直连也是卫星通信拓展大众市场应用的基础。美国ASTSpaceMobile、Lynk、Omnispace、SpaceX等企业均在布局手机直连技术,手机直连卫星已成为卫星互联网领域竞争的焦点。

3、卫星通信市场增速

近年来,在国家政策引导及科学技术水平的不断提高下,我国卫星产业整体发展迅速,卫星遥感、卫星导航领域市场增速分别达到10%和15%左右,作为卫星应用三大领域之一,“卫星互联网”已纳入新基建范畴,我国卫星通信行业未来发展前景良好,预计2024-2029年市场规模年均复合增速约为15%,2029年我国卫星通信行业市场规模有望突破2000亿元左右。

更多本行业研究分析详见前瞻产业研究院《中国卫星通信行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

相关深度报告 REPORTS

本报告前瞻性、适时性地对卫星通信行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来卫星通信行业发展轨迹及实践经验,对卫星通信行业未来...

p38q0

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。