【行业深度】2023年中国激光加工设备行业竞争格局及市场份额分析 市场集中度一般

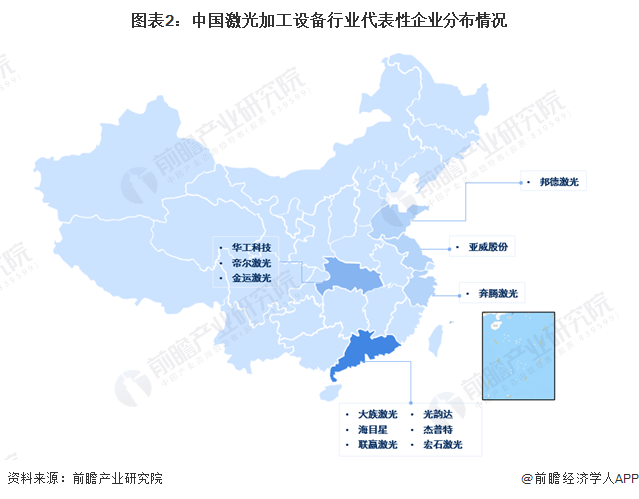

行业主要上市公司:大族激光(002008);华工科技(000988);海目星(688559);联赢激光(688518);帝尔激光(300776)等

本文核心数据:企业业务范围及占比;企业销售区域;企业竞争力等

1、中国激光加工设备行业竞争层次

激光加工设备是激光加工技术的载体,是指能够应用激光加工技术改造传统制造业的设备。我国激光加工设备的整体市场格局相对分散,大族激光作为老牌激光加工设备企业,目前在我国激光加工设备领域占据优势地位。

激光加工设备行业按照企业的注册资本划分可分为三个竞争梯队。注册资本在10万亿以上的有大族激光和华工科技。注册资本在2至5万亿元左右的有亚威股份和光韵达等。注册资本在1万亿及以下的帝尔激光、金运激光等。

2、中国激光加工设备行业市场份额

中国激光加工设备市场份额总体上比较分散,其中大族激光成立时间久,生产规模大,技术较为成熟,在中国激光加工设备市场上份额较大。第二梯队为华工科技以及海目星,市场份额为7%左右。

注:大族激光未公布激光加工设备业务具体数据,根据年报展示产品特征,取用全年营收数据。邦德激光未展示2022年营收,故未纳入统计。

3、中国激光加工设备行业市场集中度

由于激光切割设备和激光打标设备的通用性较强,下游设备集成商门槛较低,本土中小企业众多,因此中国激光加工设备行业市场集中度一般。2022年,行业CR4为44%左右,CR8为52%左右。

注:大族激光未公布激光加工设备业务具体数据,根据年报展示产品特征,取用全年营收数据。邦德激光未展示2022年营收,故未纳入统计。

4、中国激光加工设备行业企业布局及竞争力

从产品类型来看,大族激光的高功率激光焊接设备已经获得各大客户的广泛认可;目前大族激光和华工科技均已推出核心部件100%国产化的高端晶圆激光切割设备,成功打破国外垄断。从销售布局来看,国内多数厂商在境内、境外均有布局,产品销售范围较广。

从激光加工设备的竞争力来看,目前大族激光在激光加工设备领域的市场份额较大,远超于同行业其他企业,竞争力强劲。此外,华工科技和海目星的业务竞争力业相对较强,其2022年的激光加工设备收入均超过30亿元。

5、中国激光加工设备行业竞争状态总结

从五力竞争模型角度分析,激光加工设备上游供应商为原材料和核心系统供应商等企业,核心零部件厂商议价能力较强。下游市场主要是汽车、航空航天、电子制造等领域,议价能力较弱。激光加工设备对于新型工业领域的发展非常重要,其替代品威胁较小。在高端产品领域,目前竞争者数量有限,中低端产品领域市场竞争者较多,现有企业竞争激烈。 激光加工设备属于技术密集型企业,技术壁垒打破难度大,综合而言潜在进入者威胁较小。

更多本行业研究分析详见前瞻产业研究院《中国激光加工设备行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

相关深度报告 REPORTS

本报告前瞻性、适时性地对激光加工设备行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来激光加工设备行业发展轨迹及实践经验,对激光加工...

p19q0

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。