预见2023:2023年中国小家电行业市场现状、竞争格局及发展趋势分析 家居/个护市场潜力更佳

行业主要上市公司:苏泊尔(002032)、九阳股份(002242)、小熊电器(002959)、美的集团(000333)、飞科电器(603868)、科沃斯(603486)

本文核心数据:小家电出口规模,供应能力,区域市场,竞争格局

行业概况

1、小家电定义及分类

家用电器,简称家电,是指以电能来进行驱动(或以机械化动作)的家庭电器用具,可帮助执行家庭杂务。家电基本上可以分为大型家电和小家电。大型家电与小家电相比体积较为宽大,不易运送且较常固定摆放在一个位置,此外也可能因其耗电量较大而需要有特殊的装置或插头来供应电力。小家电是指一个相对于“大家电”、“白电”、“黑电”的俗称,同时也是相对的概念,其基本特点是体积较小,价值较小,用电量较小。本文对于小家电概念界定如下:小家电指的是体积较小、功率较小且便于携带的,主要用于提升家庭生活品质或者个人生活质量及体验的家用电器。

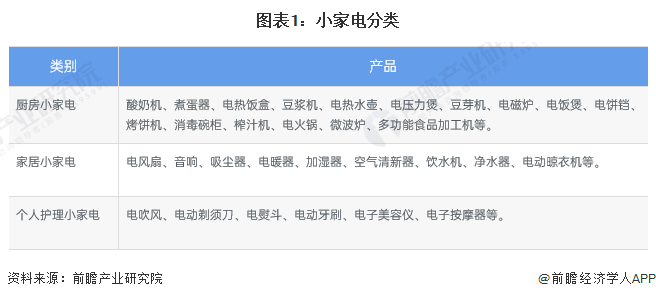

依据小家电产品的功能、用途可以将小家电行业划分为厨房小家电、家居小家电、个人护理小家电。具体产品介绍如下。

2、产业链剖析

小家电产业链主要分为上游原材料和零部件供应、中游小家电制造和下游小家电销售三大环节。小家电行业上游原材料和零部件包括电加热器、电器阀件、塑料、剥离、金属材料、包装材料等各类零部件供应商,由于各种不同小家电所需原材料零部件不同,因此上游覆盖企业范围较广,品牌也较多元化;中游小家电制造企业包含了国外大企业(如飞利浦)和国内家电综合制造企业(如美的)、小家电制造企业各类型企业;下游主流销售渠道有综合电商平台(如天猫商城、京东商城等)、线下家电卖场(如苏宁、国美)、大型商超、各级经销商门店、公司直营门店等各类分销渠道。

行业上游零部件较为分散,主要包括金属材料供应商、塑料材料供应商、电子元器件材料等,企业如提供包装材料的三星新材、提供阀件的三花智控、提供电机的莱克股份等;中游小家电制造商按照厨卫、家居、个护三个类别梳理了相关企业,如厨卫领域的美的、九阳、苏泊尔等;下游电商渠道包括京东、淘宝,家电卖场主要有国美电器、苏宁易购等,此外还有公司自营门店、经销商门店等。

行业发展历程

中国小家电行业发展历程可以分为四个阶段,20世纪80年代中期小家电产品开始进入普通消费者家庭,初期的产品包含电风扇、电饭锅、电熨斗等;20世纪90年代新兴小家电作为时尚的象征开始走入城市居民生活;2000年后,小家电产品在人们的日常生活中扮演着越来越重要的角色,中国也开始成为小家电重要的生产基地;2010年后,产品质量和稳定性稳步提高,健康、节能、便捷、智能和养生等需求也刺激行业进一步发展。目前行业进入多品类、高质量、智能化的全新阶段。

行业政策背景

小家电是我国家电行业的重要分支,也是智慧家居产业的重要组成部分。根据我国国民经济“十一五”计划至“十四五”规划,国家对小家电行业的支持政策经历了从“保证行业可持续发展”到“由家电大国发展成为家电强国”再到“积极推进创新发展”的变化。

近年来,国家鼓励有条件的地方开展绿色智能家电下乡,通过企业让利、降低首付比例等方式,促进农村居民消费。支持家电、家具等企业开展“以旧换新”、“以换代弃”活动,加强家电安全使用年限标准等宣传解读,鼓励家电合理更新。总结梳理来看,近年来国家层面对于小家电行业的政策关键词在于:新一轮家电下乡、以旧换新、补贴消费、家电回收。

行业发展现状

1、小家电出口短期回落已减缓,出口市场有望复苏

随着中国制造业的高速发展,小家电产品的技术实力和产品质量已获得全球消费市场的认可。我国通过自主销售、代工等方式向海外进行小家电产品出口,其规模也出现大幅提升。2016-2021年,我国小家电出口额逐年攀升,其中2021年小家电出口额达到518.07亿美元。2022年,由于全球通胀和供应链问题,我国小家电出口市场受到较大冲击,出口额下滑至460.23亿元。

2023年1-4月,我国小家电出口额为140.16亿美元,较去年同期减少约2.7亿美元。

2、中国小家电供应能力已达全球80%以上

前瞻结合全球小家电贸易数据和零售市场数据测算,2017-2021年全球小家电生产量不断走高,其产值也波动攀升,而中国小家电供应能力由全球整体的64.7%上升至82.9%。2022年,由于受到欧美市场自身环境的影响,我国小家电出口需求下降,导致整体供应出现滑坡,其小家电生产能力为全球的75.6%。

行业竞争格局

1、中国小家电区域市场状况

截至2023年9月,根据中国企业数据库企查猫,从企业主体注册地分布来看,中国小家电企业主要分布在珠三角及华东区域,特别以广东和浙江为代表。而从小家电产业链相关上市企业分布情况来看,两地也是聚集了众多的企业,如广东的美的集团、格力电器、新宝股份、小熊电器,浙江的苏泊尔、爱仕达、德业股份等。

截至2023年9月中旬,我国小家电产业相关的产业园区共有86个,主要分布在广东省、浙江省、河南省、江苏省,其中广东省共有22个数量第一。广东知名小家电企业包括美的集团、新宝股份、小熊电器等。广东小家电相关产业园包括珠海格力高端智能电器(高栏)产业园、米风电器产业园、美的厨房电器工业园、广东美的厨卫电器制造有限公司净饮工业园、美的生活电器制造有限公司楼花工业园、美的生活电器制造有限公司第二工业园、美的微波电器工业园、皮阿诺橱柜·衣柜·电器工业园、圣迪威电器产业园、中山市天朗电器工业园等。

2、中国小家电企业竞争状况

根据各市场主体主营产品的类型差异,中国小家电行业可以划分为三个竞争派系。厨房小家电领域的主要参与者有美的集团、苏泊尔、九阳股份、松下电器等;家居小家电产品主要包括扫地机器人、洗地机、无线吸尘器等产品,参与者包括科沃斯、石头科技、小米科技、云鲸等品牌;个护小家电产品主要包括电吹风、电动剃须刀、电动牙刷等产品,市场参与者包括戴森、飞利浦、飞科电器、松下电器、USMILE等。

2022年,中国小家电行业公司中,小家电业务营收规模最大的企业为科沃斯,其次为苏泊尔和新宝股份。

注:美的集团并未单独披露小家电业务营收。

行业发展前景及趋势预测

中国小家电行业发展历史较久,产品早已走进千家万户,从市场规模来看,虽总体规模不断保持增长,但增速自2019年下降明显。近年来,小家电领域明显涌现出许多新兴品牌,而高端品牌为了抢夺市场份额,持续渠道下沉并调整其产品及价格策略,行业竞争有所加剧。随着中国居民消费品质不断升级,越来越多高附加值的智能化家居产品、个护产品得到市场的认可,典型如近年来扫地机器人市场的快速爆发。展望未来,家居小家电、个护小家电细分市场有望进一步快速发展,引领小家电行业规模取得突破增长。

更多本行业研究分析详见前瞻产业研究院《中国小家电行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

相关深度报告 REPORTS

本报告前瞻性、适时性地对小家电行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来小家电行业发展轨迹及实践经验,对小家电行业未来的发展...

p26q0

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。