【行业深度】2023年中国眼科光学仪器行业竞争格局及市场份额分析 市场集中度较高

行业主要上市公司:鱼跃医疗(002223);康捷医疗(430521);迈达科技(430220)等

本文核心数据:企业排名;企业收入;眼科光学仪器业务占比

1、中国眼科光学仪器产品竞争格局

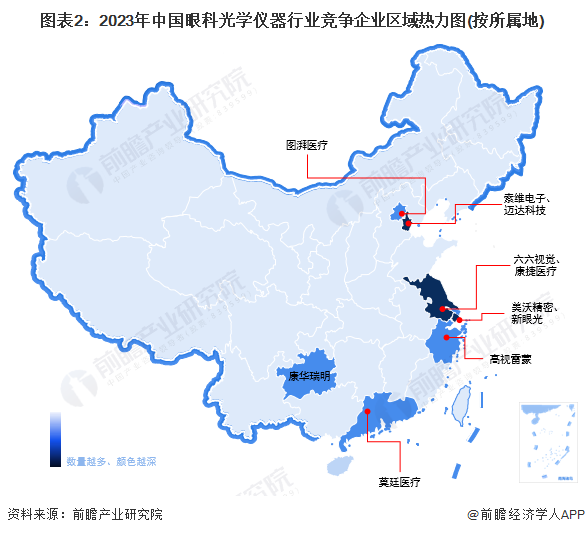

我国眼科光学仪器主要企业包括图湃医疗、莫廷影像、康捷医疗、新眼光、六六视觉、上海美沃、迈达医学、康华瑞明、高视雷蒙、索维电子等。其中,图湃(北京)医疗科技有限公司、深圳莫廷医疗科技有限公司、上海新眼光医疗器械股份有限公司正在进行眼科光学仪器高端产品方面的布局。

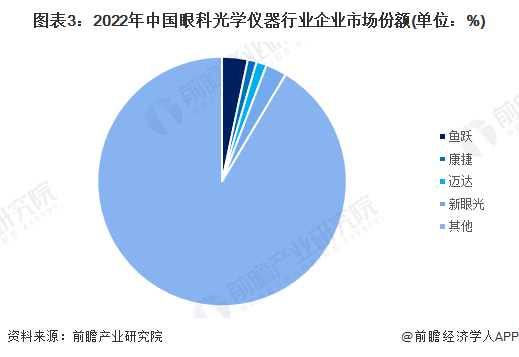

2、中国眼科光学仪器行业市场份额

目前,中国的眼科光学仪器制造商数量有限,但国产眼科光学仪器市场份额仍相对较低。经初步测算,在中国本土眼科光学仪器上市公司中,鱼跃医疗市场份额处于相对领先,占总体市场的3%左右。

3、中国眼科光学仪器行业市场集中度

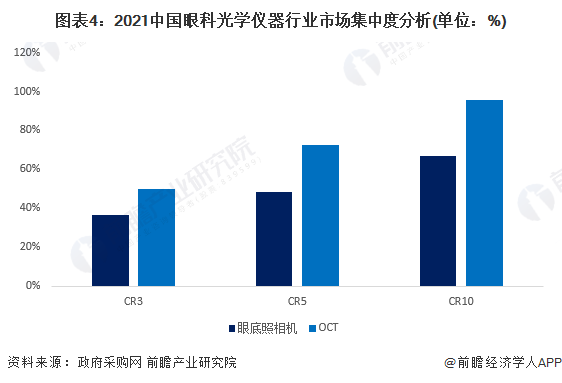

——市场集中度高

从中国政府采购网招投标数据统计,我国眼科光学仪器代表性产品眼底照相机及眼科OCT行业市场十分集中。其中眼底照相机CR3、CR5、CR10分别为36%、48%、67%;眼科OCT产品CR3、CR5、CR10分别为50%、73%以及95%。总体来看,眼科光学仪器市场集中度较高,且以OCT产品为代表的高端眼科光学仪器市场高度集中,存在少数企业垄断细分市场的现象。

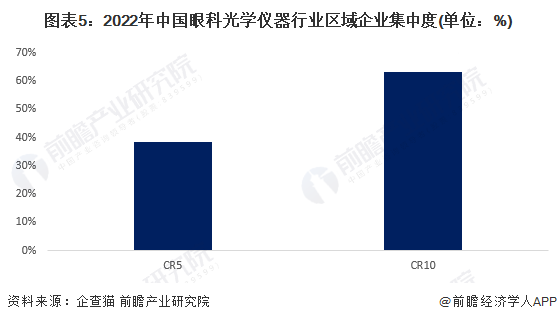

——区域集中度较高

从区域角度来看,我国眼科光学仪器行业区域集中度较高,2022年中国眼科光学仪器行业区域企业集中度CR5达36%,CR10为63%。

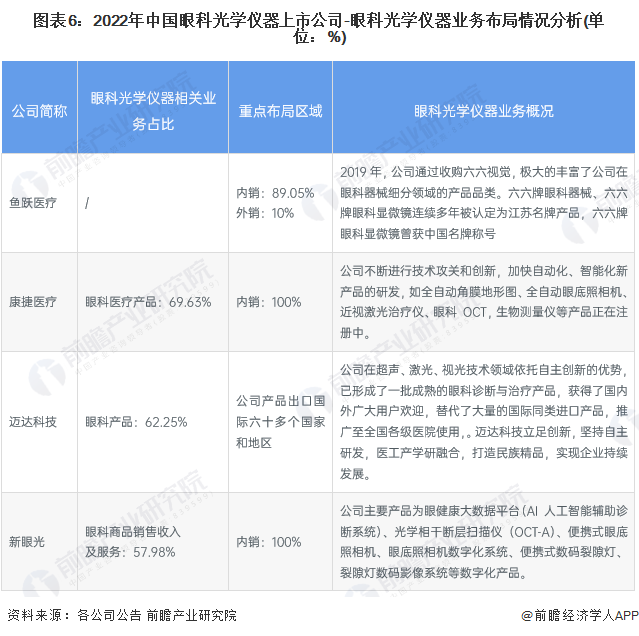

4、中国眼科光学仪器行业企业重点布局国内市场

眼科光学仪器行业的上市公司中,不同公司业务区域布局存在较大差异,其中迈达科技公司产品出口国际六十多个国家和地区,其他企业则业务高度集中于国内市场。

5、中国眼科光学仪器行业竞争状态总结

从五力竞争模型角度分析,目前,我国眼科光学仪器行业现有企业数量较少,潜在进入竞争企业有限,中低端产品竞争较为激烈;在下游议价方面,医院等下游诊疗场所具有较强的议价能力。

更多本行业研究分析详见前瞻产业研究院《中国眼科光学仪器行业市场需求与投资规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

相关深度报告 REPORTS

本报告将帮助眼科光学仪器企业、学术科研单位、投资企业准确了解眼科光学仪器行业最新发展动向,及早发现眼科光学仪器行业市场的空白点,机会点,增长点和盈利点……,前...

p28q0

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。