【行业深度】2023年中国柴油机行业竞争格局及市场份额分析 市场集中度较高

行业主要上市公司:潍柴动力(000338);潍柴重机(000880);全柴动力(600218);云内动力(000903);新柴股份(301032);苏常柴A(000570);中国动力(600482);动力新科(600841);华丰股份(605100)

本文核心数据:柴油机销量;市场份额占比;CR10

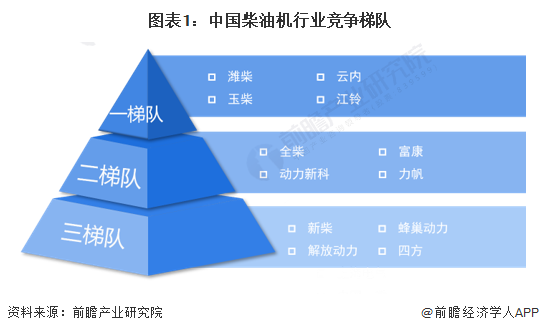

1、中国柴油机行业竞争梯队:可分为3个竞争梯队

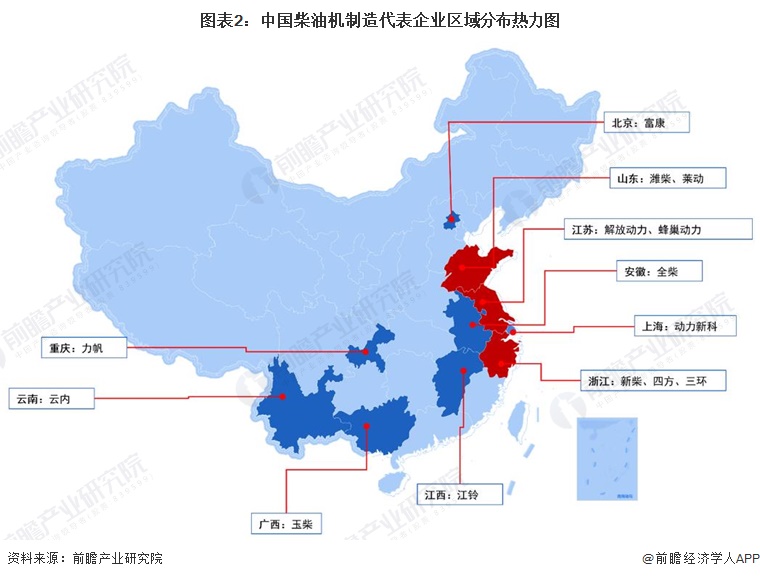

2022年,全国多缸柴油机销量为372.79万台,潍柴、玉柴、全柴、云内、江铃、新柴、解放动力、蜂巢动力、动力新科、福康销量居前十名。2022年单缸柴油机销量为55.88万台,常柴、四方、三环、力帆、莱动销量排名前五。根据注册资本及市场份额占比划分,可分为3个竞争梯队。第一梯队为注册资本大于10亿元且市场份额占比较大的企业,有潍柴、玉柴、云内、江铃;第二梯队为注册资本小于10亿元但市场份额较大的企业及注册资本大于10亿元但市场份额占比较小的企业,有全柴、动力新科、富康、力帆;第三梯队为注册资小于10亿且市场份额占比较小的企业,有新柴、解放动力、蜂巢动力、四方、三环、莱动。

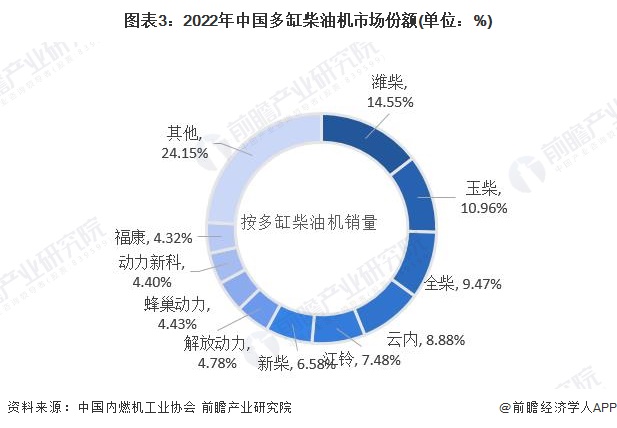

2、中国柴油机行业市场份额:潍柴动力市场份额较高

从多缸柴油机销量来看,2022年,潍柴、玉柴、全柴、云内、江铃、新柴、解放动力、蜂巢动力、动力新科、福康居前十名;市场份额占比分别为:潍柴14.55%、玉柴10.96%、全柴9.47%、云内8.88%、江铃7.48%、新柴6.58%、解放动力4.78%、蜂巢动力4.43%、动力新科4.40%、福康4.32%。

从单缸柴油机销量来看,2022年销量前五的企业为:常柴、四方、三环、力帆、莱动。

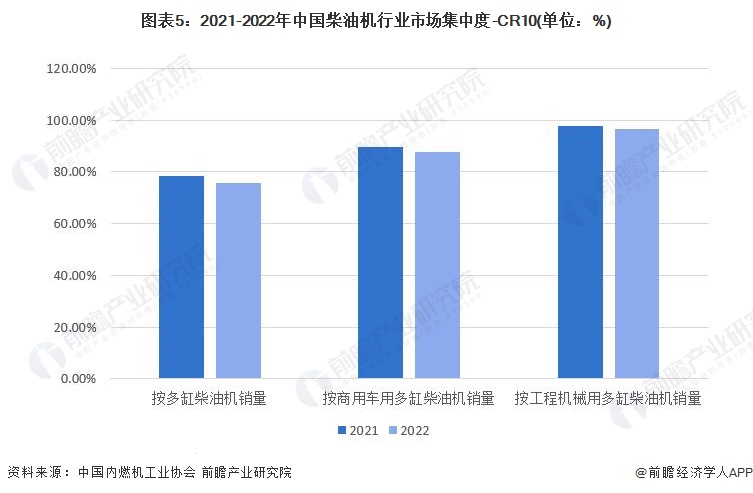

3、中国柴油机行业市场集中度:市场集中度较高

2022年,我国柴油机销量428.66万台,其中多缸柴油机销量为372.79万台,占比86.97%。考虑到多缸柴油机销量在柴油机行业中占据主要地位,因此,多缸柴油机市场上的企业市场份额大致能够代表柴油机行业市场情况。根据中国内燃机工业协会数据,总体来看,我国柴油机的市场集中度较高,不论是从多缸柴油机销量看,还是从商用车用多缸柴油机销量、工程机械用多缸柴油机销量看,2022年,柴油机市场CR10都高达75%以上。

从多缸柴油机销量来看, 2014-2022年,我国柴油机销量前十企业市场份额占比总体呈上升趋势,2022年,多缸柴油机销量前十企业市场份额占比为75.84%。总体来看,行业集中度呈提高趋势。

4、中国柴油机行业上市企业布局及竞争力评价:潍柴控股多缸实力较强

柴油机产业的上市公司中,潍柴动力和潍柴重机都是潍柴控股的控股子公司,其柴油机业务布局最广,其重点布局在国内,但同时在全球110多个国家和地区均有布局。

从企业柴油机业务的竞争力来看,2022年,潍柴控股多缸柴油机销量位居第一,实力较强。

5、中国柴油机行业竞争状态总结:行业竞争现状趋于稳定

用五力竞争模型分析柴油机行业竞争状况,从行业现有竞争者分析,由于多缸柴油机十强企业占了市场绝大部分份额,且行业集中度高,基本上可以代表柴油机市场的整体状况,行业竞争现状趋于稳定。从行业潜在进入者威胁来看,柴油机行业的规模化生产占据着强大的成本优势,因此我国柴油机行业市场进入者威胁较小。从行业替代品威胁分析,柴油机的主要替代品是汽油机,汽油机和柴油机两者的工作原理大体是相同的,但汽油机相比于柴油机有体积小、重量轻、起动性好,价格便宜,最大功率时的转速高,振动及噪声小等优点,故我国柴油机行业同类产品的替代威胁较大。从行业供应商议价能力分析,国内钢材原材料供给充分所以原材料供应商有较弱的议价能力。从行业购买者议价能力分析,下游企业对柴油机企业在技术上还是有一定的依赖,故下游企业对柴油机企业的议价能力较弱。

更多本行业研究分析详见前瞻产业研究院《中国柴油机行业市场前瞻与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

相关深度报告 REPORTS

报告主要分析了中国柴油机行业的原材料市场;柴油机行业发展环境;柴油机行业运营情况;柴油机行业竞争状况;柴油机主要细分产品市场状况;柴油机行业细分市场;柴油机行...

p32q0

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。