预见2023:2023年中国生鲜电商行业市场规模、竞争格局及发展趋势分析 市场集中度将进一步提高

行业主要上市公司:永辉超市(601933);叮咚买菜(DDL);阿里巴巴(BABA);京东(JD)等

本文核心数据:中国生鲜电商发展历程;生鲜电商市场竞争格局;生鲜电商发展趋势

1、生鲜电商行业概况

——生鲜电商定义

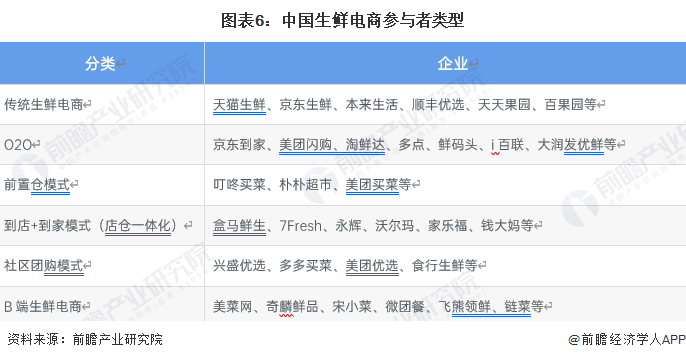

生鲜电商为零售电商这一大赛道下的分支,以蔬菜、水果、肉禽蛋类等生鲜品作为核心商品,利用互联网将生鲜品通过电商仓库等传统快递方式配送,或是通过到店、到家、社区团购、周期购等模式到达消费者手中。目前生鲜电商模式包括O2O模式、前置仓模式、到店+到家模式、社区团购模式等。

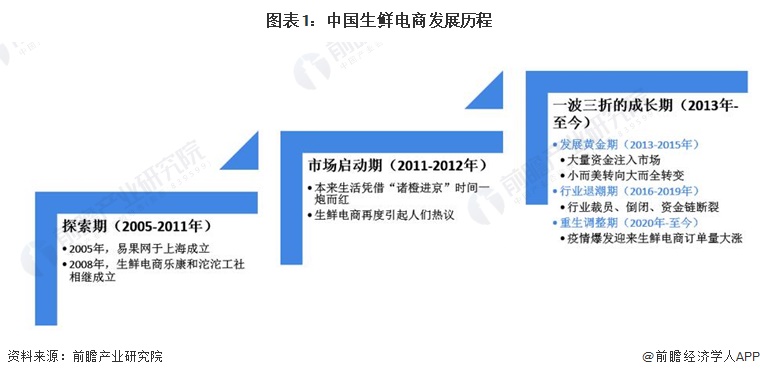

2、中国生鲜电商行业发展历程:分为三大阶段

截止目前,我国生鲜电商发展可分为三大阶段:市场探索期、市场启动期、一波三折的成长期。2016-2019年,行业退潮期席卷而来,行业出现裁员、倒闭、资金链断裂的现象。但是,2019年末疫情爆发使得作为每日必需的生鲜品类突然迎来了线上市场的大爆发,需求量的激增使得原本处于崩溃边缘的生鲜电商迎来了“重生”。每日优鲜、盒马鲜生、叮咚买菜、苏宁生鲜、永辉到家、沃尔玛到家等在春节防疫期间均出现订单大增的情况。目前疫情已得到较好的管控,生鲜电商行业处于重生调整期。

3、中国生鲜电商行业发展政策背景:主要以鼓励类为主

当前国家层面的生鲜电商行业政策主要以鼓励类为主,国家大力发展绿色低碳产业、加快海洋装备战略性新兴产业、支持培育智能光伏示范企业、优先发放补贴和加大信贷支持力度等措施,均是对发展生鲜电商提供有力的保障。

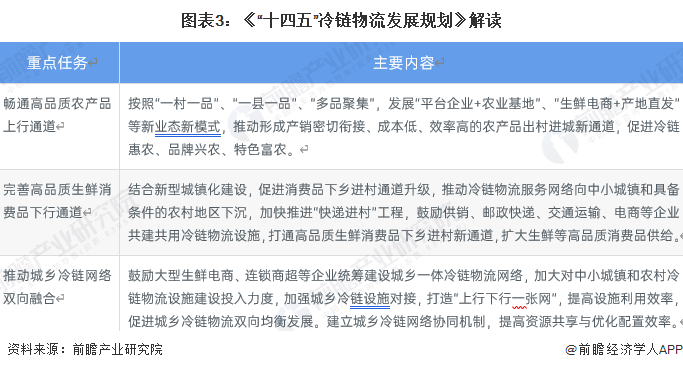

——《“十四五”冷链物流发展规划》解读情况

推动冷链物流高质量发展是健全“从农田到餐桌、从枝头到舌尖”的生鲜农产品质量安全体系。2021年11月,国务院发布《“十四五”冷链物流发展规划》,其中围绕生鲜电商全产业链进行规划。提出畅通高品质农产品上行通道、完善高品质生鲜消费品下行通道等内容。

4、生鲜电商行业产业链分析:产业链较长

我国生鲜电商行业产业链较长,一般包括上游供货方、中游供应方、电商平台、物流,最后再到终端消费者。由于生鲜产品具有不易保存、易于腐烂的特点,冗长的供应链降低了商品的流通效率,加大了其损耗,成为行业一大痛点。因此,如何缩短供应链、提高物流效率,是降低生鲜电商成本的关键。随着新零售热潮的来临,产地直采、农场直销以及前置仓等创新模式兴起,为缩短供应链,降低成本提供了多样化的思路。

产业链上游环节中,各类农产品、水产等产地构成了产地直采的供货方;生产加工企业包括伊利、蒙牛等。中游环节由电商超市、产业电商、O2O电商等组成,提供生鲜电商业务服务,代表电商包括京东超市、盒马生鲜、叮咚买菜等;下游则主要包括物流及终端消费者。

5、中国生鲜电商行业发展现状:供给需求有待回升

——中国生鲜电商行业参与者类型丰富

根据业务模式的不同,我国生鲜电商参与者可分为传统生鲜电商、O2O、前置仓模式等。其中传统生鲜电商平台主要平台包括天猫生鲜、京东生鲜等;到店+到家模式(店仓一体化)电商主要平台包括盒马鲜生、永辉等。

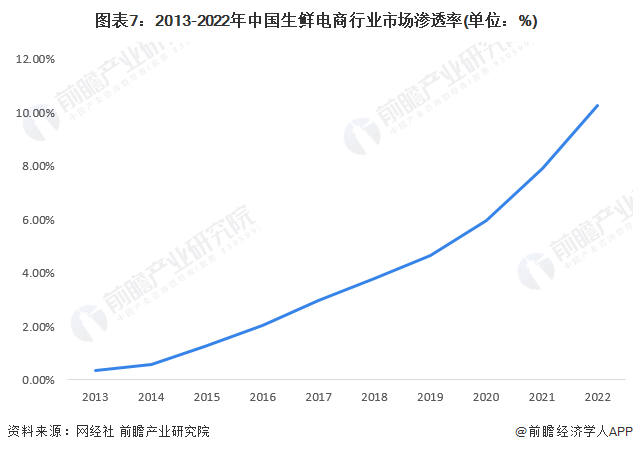

2)中国生鲜电商行业渗透率有待提升

2013-2022年,我国生鲜电商渗透率保持高速增长状态。根据网经社报告数据显示,我国生鲜电商2022年渗透率达10.28%,仍处于较低水平。

3)中国生鲜电商行业用户画像分析

根据QuestMobile统计数据显示,截至2022年7月,生鲜电商主要活跃用户年龄段为25-35岁,占比达到37.6%。从城市等级来看,主要集中在一线及新一线城市,两者共计占比达到59.7%。从线上消费能力来看,大部分消费者以1000-1999元为主,占比超过40%。

4)中国生鲜电商行业市场规模保持上升态势

根据网经社“电数宝”电商大数据库显示,2013-2022年我国生鲜电商行业交易规模保持快速增长态势。2022年,我国生鲜电商市场规模达5601.4亿元,同比增长20.25%。

6、中国生鲜电商行业竞争格局分析

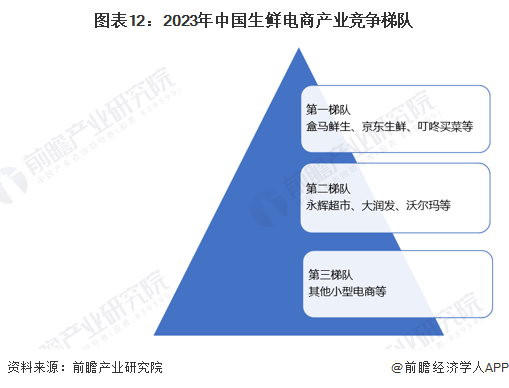

——中国生鲜电商行业企业竞争格局:可分为3个竞争梯队

从我国生鲜电商行业现有竞争梯队布局来看,第一梯队企业包括盒马鲜生、京东生鲜、叮咚买菜等,发展时间较长,布局较为完善。第二梯队企业主要包括各类商超电商平台,如永辉超市、大润发、沃尔玛等。具体竞争梯队建设情况如下:

注:上图选用各公司2022年上半年数据

2)中国生鲜电商行业区域竞争格局:产业链企业主要分布在江苏省

从我国生鲜电商产业链企业区域分布来看,生鲜电商行业产业链企业主要分布在江苏省,其次是山东省和广东省。其余地区河南省、湖南省、江西省也有较多企业分布。

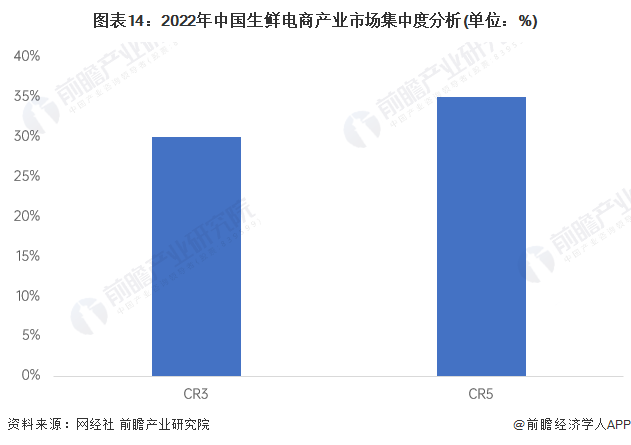

3)中国生鲜电商行业企业集中度分析:市场集中度较低

结合网经社披露的我国生鲜电商行业市场规模及代表企业的营业收入来进行生鲜电商行业集中度的测算。其中排名前三的企业市场集中度达到30%;排名前五的企业市场集中度为35%。

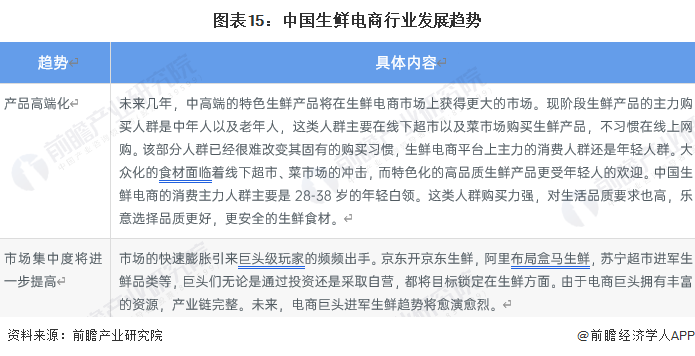

7、中国生鲜电商行业发展趋势:高端的特色生鲜产品将获得更大市场

从生鲜电商发展趋势来看,随着生鲜电商行业下游消费者购买能力的提升,未来几年,中高端的特色生鲜产品将在生鲜电商市场上获得更大的市场。与此同时,电商巨头将进一步完善生鲜电商布局,市场集中度有待进一步提升。

更多本行业研究分析详见前瞻产业研究院《中国生鲜电商行业解决方案与投资策略规划报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业规划、园区规划、产业招商、产业图谱、产业链咨询、技术咨询、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

相关深度报告 REPORTS

近两年,生鲜电商市场发展可谓异常火爆。其中,2013年市场交易规模达到130亿元,同比增长221%;2014年生鲜电商市场交易规模增长100%,达到260亿元,行业处于高速发展时期...

p34q0

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。