预见2022:一文深度了解2022年中国种子行业市场规模、竞争格局及发展前景

种子行业主要上市公司:隆平高科(000998.SZ)、登海种业(002041.SZ)、丰乐种业(000713.SZ)、万向德农(300462.SZ)、荃银高科(300087.SZ)、苏垦农发(601952.SH)等

本文核心数据:种子行业市场规模、应用情况、企业市场份额、市场规模预测

1、种子行业概况

——定义及分类

种子行业是以作物种子为对象,以为农业生产提供优良商品化种子为目的,以现代农业科技成果和管理技术为手段,集种子科研、生产、加工、销售和管理于一体的行业整体。种子行业位于农业产业链最顶端,是农业的核心资料。

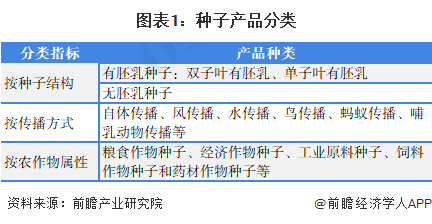

按照种子结构、传播方式和农作物属性三种方式,可将种子分成不同类产品。其中,按农作物属性进行细分,种子产品种类分为粮食作物种子、经济作物种子、工业原料种子、饲料作物种子和药材作物种子等。

2)种子行业产业链剖析:主要种类包括大田种子、蔬菜瓜果种子、花卉种子等

种子行业上游为种子研发、育种采摘环节,中游为制种、销售环节,主要种类包括大田(水稻等)种子、蔬菜瓜果种子、花卉种子等。下游应用领域包括种植业、林业等。

种子行业上游种子研发机构包括中国农业大学、中国农业科学院等,育种采摘环节涉及企业包括隆平高科、丰乐种业、荃银高科、苏垦农发等,中游种子生产企业主要包括隆平高科、登海种业、丰乐种业、万向德农、荃银高科、苏垦农发等。下游种植业企业主要包括亚盛集团、苏垦农发、宏辉果蔬等,林业企业包括福建金森、平潭发展等。

2、中国种子行业发展历程:处在深化改革阶段

我国种业发展历程可划分为4个阶段,分别是“四自一辅”阶段、四化一供”阶段、种子产业化阶段以及种业现代化阶段。以2000年《种子法》实施为标志,我国种业进入市场化阶段,计划经济色彩逐渐淡化,看不见的市场之手逐步发挥主要作用。种业现代化阶段,行业主体逐步转变为育繁推一体化制种企业,商业化育种体系起步。

3、中国种子行业政策背景:政策加持,加强种质资源保护利用和种子库建设

国务院、农业农村部、发改委等部门颁布的种子行业政策主要内容包括:1)加强种业科技创新,培育推广优良品种,推进科研育种基地建设;2)加快推进生物育种研发应用,有序推进生物育种产业化应用;3)深化种业体制改革,做大做强育繁推一体化种子企业,建成系统完整、科学高效的农业种质资源保护与利用体系;4)对农作物品种进行审定,对种子企业的育种材料及相关育种基地开展转基因成分检测,严防非法转基因育种。总结来看,种子行业以加强种质资源保护利用和种子库建设,做大做强相关企业为发展目标。

4、中国种子行业发展现状分析

——中国种子行业市场规模情况:初步统计2021年我国种业市场规模达565亿元

2011年我国种业进入深化改革阶段,我国种子行业整体市场规模呈增长态势。以出厂价格计算的我国种业市场销售额由2014年的482亿元增长至2020年552亿元,年均复合增长率约为2.3%。初步统计,2021年我国种业市场规模达565亿元。

2)中国种子种植结构:冬小麦繁种收货面积较大

根据《2020-2021年全国重要农作物种子产供需形势分析》,2021年,全国杂交玉米制种面积272万亩;全国杂交水稻制种面积158万亩;常规稻繁种201万亩;冬小麦繁种收获面积1073万亩;棉花繁种面积176万亩;马铃薯繁种面积275万亩;大豆繁种面积331万亩;杂交冬油菜制种收获面积11.27万亩;常规冬油菜繁种收获面积3.05万亩。

3)中国种子市场供需情况:我国粮食作物种子产量上升,需求较为平稳

受供给侧改革,种植成本提升,种植面积缩减等原因影响,我国主要粮食作物(玉米、稻谷、麦子)种子产量明显减产,据统计,2020与2021年,我国粮食作物种子产量分别达59.74亿公斤以及62.63亿公斤。

2019-2022年,我国水稻、玉米种子需求较为平稳。预计2022年,我国水稻、玉米、冬小麦、春小麦种子需求量分别达2.35亿公斤、11.5亿公斤、33-35亿公斤与1.34亿公斤。

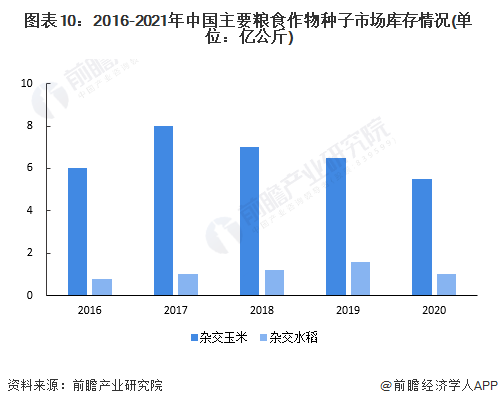

从库存水平看,我国主要粮食作物种子市场供应较为充足。2016-2020年,杂交玉米库存水平出现连年下降趋势。2020年,全国杂交玉米种子库存量下降至5.5亿公斤,处于历史低位。2016年起,杂交水稻种子库存量逐年堆积,2019年库存量为15年来历史最高点。2020年起,系杂交水稻制种面积的大幅回调,我国杂交水稻库存下降明显。2021年,我国杂交玉米与杂交水稻种子库存分别达4.77亿公斤与0.84亿公斤。

4)中国种子价格走势情况:种子价格呈平稳态势

从价格上来看,根据全国农技中心《2020-2021年全国重要农作物种子产供需形势分析》,2016-2021年,种子价格呈平稳态势。2021年,杂交玉米种子价格与水稻种子价格分别达56.1元/公斤与26.01元/公斤。

5、中国种子行业竞争格局分析

——区域竞争:中国种子代表性企业主要分布于新疆、安徽、广东等

从代表性企业分布情况来看,种子行业代表性企业分布范围较广,包括新疆、安徽、广东、北京、湖南、黑龙江、甘肃等。

2)企业竞争格局:隆平高科、登海种业、敦煌种业、荃银高科在业务与毛利率方面均名列前茅

目前,中国种子行业企业中,结合种业业务营收规模以及毛利率来看,隆平高科、登海种业、荃银高科在业务与毛利率方面均名列前茅,属于行业第一梯队;垦丰种业、万向德农、锦棉种业等企业在业务营收或毛利率方面排名前列,属于行业第二梯队;其他企业属于行业第三梯队。

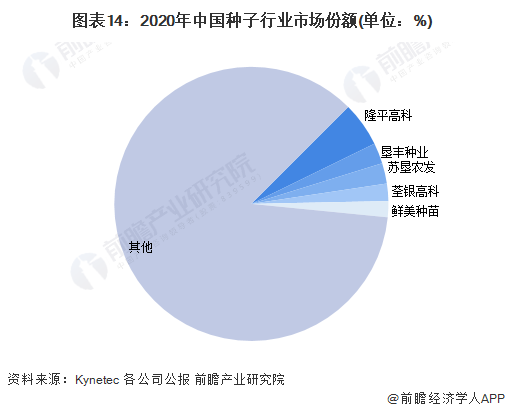

根据Kynetec数据,2020年我国种业市场规模达552亿元,结合各公司业务营收来看,2020年,隆平高科、垦丰种业、苏垦农发、荃银高科、鲜美种苗市场份额分别达5%、2.4%、2.4%、2.1%以及1.9%。

6、中国种子行业发展前景及趋势预测

——发展趋势预测:预计预计育种创新与良种繁育为发展方向,新品种培育朝绿色化、优质化方向发展

技术方面,预计育种创新与良种繁育为发展方向:在育种创新方面,将打造具有国际先进水平的基础性、前沿性研究和商业化育种体系;在良种繁育方面,将打造国家农作物、畜禽和水产良种生产基地全面提升良种化水平。

此外,随着我国相关政策的推出和审定通道的开放,我国转基因种子商业化推广有望加速,预计未来1-2年内将出现转基因品种的推广为种业发展带来极大的变革。

品种发展方面,2019年以来,草地贪夜蛾入侵我国,对黄淮海及北方玉米主产区的玉米构成减产风险,预计我国对抗病抗虫性状的制种需求将显著提升,新品种培育朝绿色化、优质化方向发展。

企业竞争方面,我国种业企业竞争格局总体呈“大而不强”的局面,集中度低。未来研发能力强,品种资源丰富的企业有望脱颖而出,而品种同质化、结构单一的企业将随着经营风险的加大和利润空间变薄逐步被淘汰出局。

2)发展前景预测:预计至2027年中国种子行业市场规模达792亿元

我国种子行业已进入快速发展期,国内种业龙头在全球市场逐渐占有一席之地。在国家政策的支持、技术持续突破下,我国种子行业市场空间可期。

根据Kynetec预计,到2025年,中国种业市场规模将增长至732亿元,年均复合增速约为5.8%,在全球市场占比将提升至21.37%。我国种业市场规模未来增长的驱动力主要来自生物育种、消费升级拉动高端蔬菜种子需求快速增长等。初步统计,至2027年,中国种子行业市场规模达792亿元。

以上数据及分析请参考于前瞻产业研究院《中国种子行业市场需求预测与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、政策研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

相关深度报告 REPORTS

报告主要内容:种子行业研究范围、行业发展背景、行业特性;世界种业发展状况以及经验借鉴、世界种业竞争格局变化趋势;国内种子行业市场竞争状况,外国种业公司在华布局...

p30q0

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。