行业深度!2022年中国氯碱行业竞争格局及市场份额分析 重点布局烧碱和聚氯乙烯两大产品

本文核心内容:氯碱行业竞争格局、氯碱行业市场份额、氯碱行业市场集中度

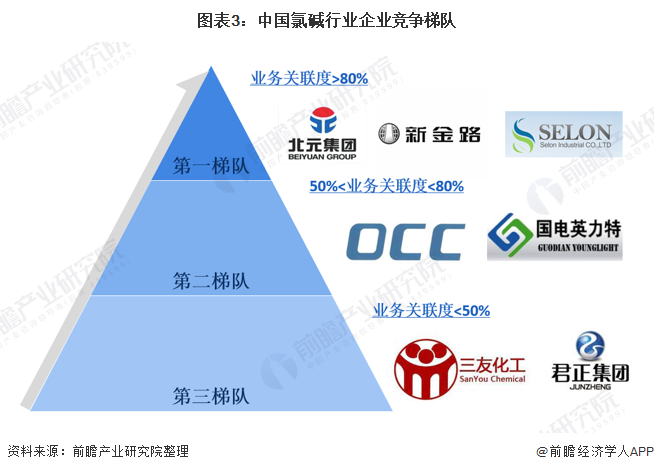

1、中国氯碱行业竞争格局:可分为三大竞争梯队

氯碱化工产品广泛应用于建筑建材、化工、纺织、印染、造纸、农业、医药及冶金等多个国民经济发展基础性行业,我国城市化和新型城镇化建设的不断推进为氯碱行业提供了广阔的发展空间。

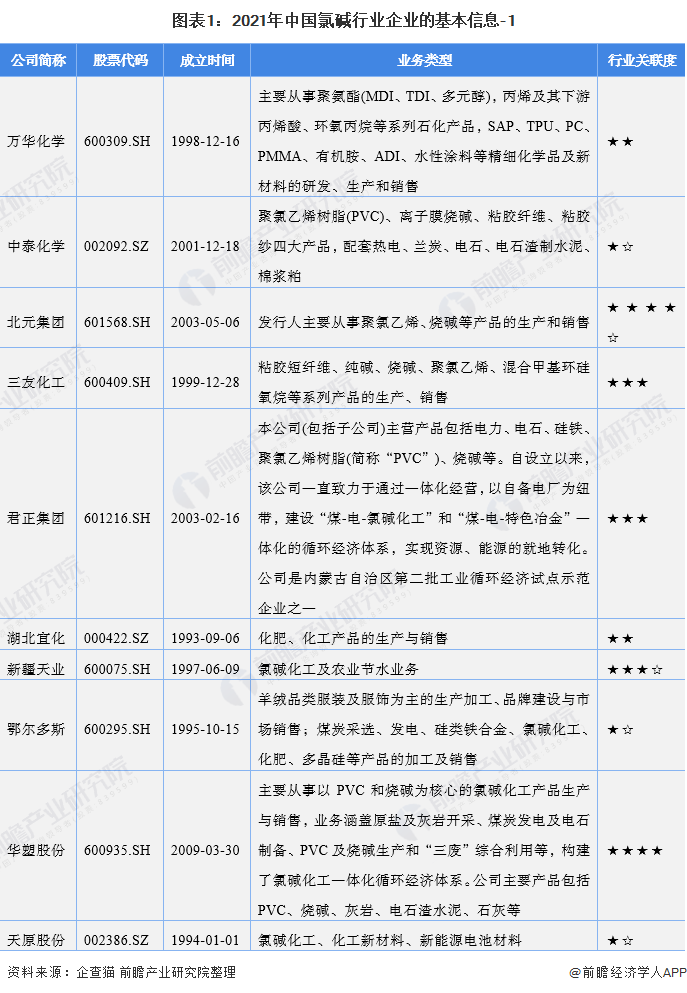

当前,我国氯碱行业主要生产企业有:万华化学(600309.SH)、中泰化学(002092.SZ)、北元集团(601568.SH)、三友化工(600409.SH)、君正集团(601216.SH)、湖北宜化(000422.SZ)、新疆天业(600075.SH)、鄂尔多斯(600295.SH)、华塑股份(600935.SH)、天原股份(002386.SZ)、氯碱化工(600618.SH)、山东海化(000822.SZ)、沈阳化工(000698.SZ)、巨化股份(600160.SH)、新金路(000510.SZ)、英力特(000635.SZ)、世龙实业(002748.SZ)、滨化股份(601678.SH)、镇洋发展(603213.SH)、嘉化能源(600273.SH)、*ST亚星(600319.SH)等。

从业务关联度角度来看,目前北元集团、新金路、世龙实业等企业的业务关联度都高于80%;镇洋发展、英力特等企业的业务关联度处于50%-90%之间。在50%以下的企业有三友化工、君正集团等企业。

根据中国氯碱行业协会的数据显示,2010年我国烧碱单个企业的平均规模约为17万吨,2020年这一数值上升至28万吨;2010年我国聚氯乙烯单个企业的平均规模约为22万吨,2020年这一数值上升至38万吨。这间接说明了我国氯碱行业企业的产能不断扩大,市场更加激烈。

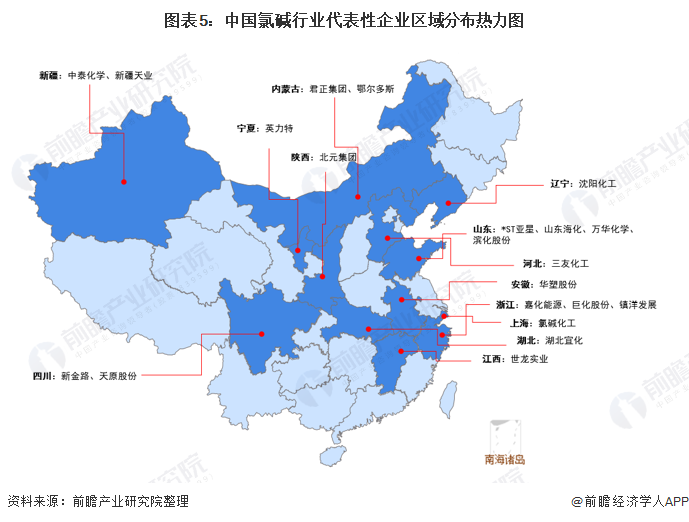

从代表性企业区域分布看,山东省主要由山东海化、*ST亚星、万华化学、滨化股份为主;浙江省主要以镇洋发展、巨化股份、嘉化能源等企业为主;新疆主要以新疆天业、中泰化学为主。

2、中国氯碱行业市场份额分析

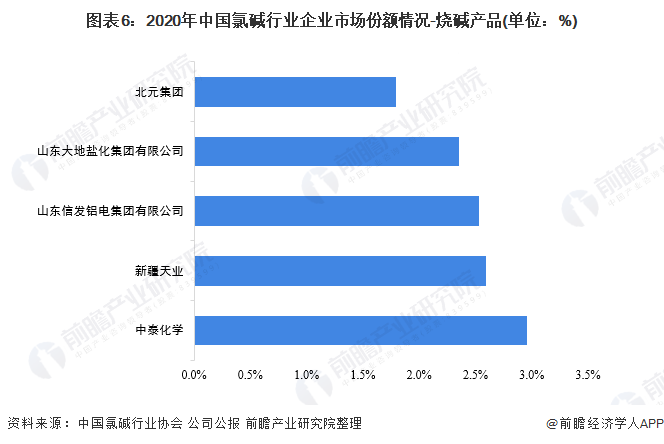

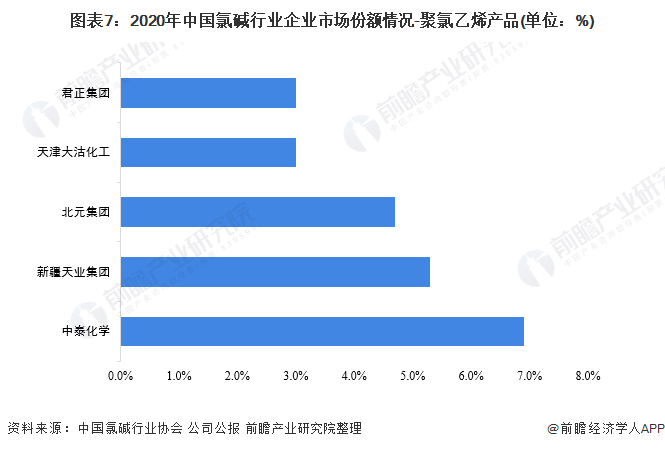

——企业角度:中泰化学的市场份额最大

目前,中泰化学是我国氯碱行业最大的市场份额拥有者,其在烧碱的市场份额为3%,在聚氯乙烯的市场份额为6.9%。

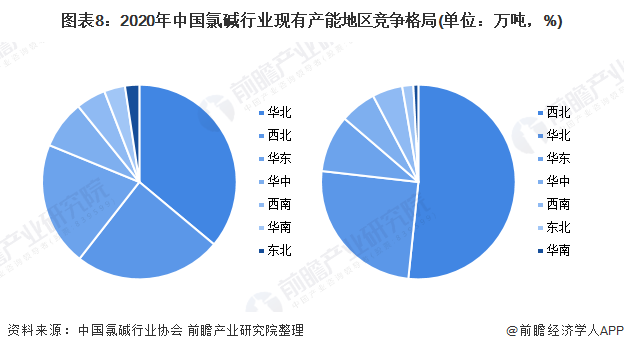

2)地区角度:华北和西北地区是最大产能地

根据中国氯碱行业协会的数据显示,华北地区是我国烧碱产能最大的集中地,2020年产能达到了1612.5万吨,占总产能的36.07%;其次是西北,产能达到了1094万吨,占总产能的24.47%。

在聚氯乙烯方面,西北是我国最大产能聚集地,2020年产能达到了1376万吨,占总产能的51.65%;其次是华北,产能达到了670万吨,占总产能的25.15%。

注:左边是烧碱,右边是聚氯乙烯。

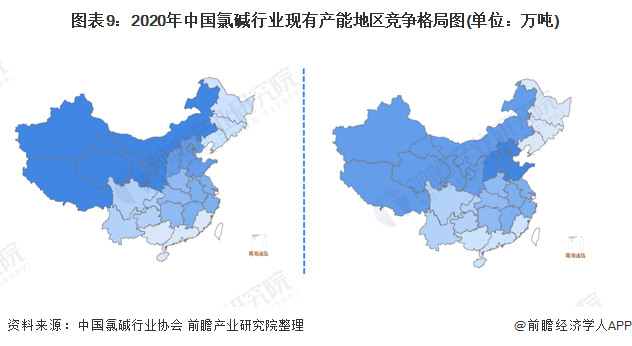

注:左边是聚氯乙烯,右边是烧碱。

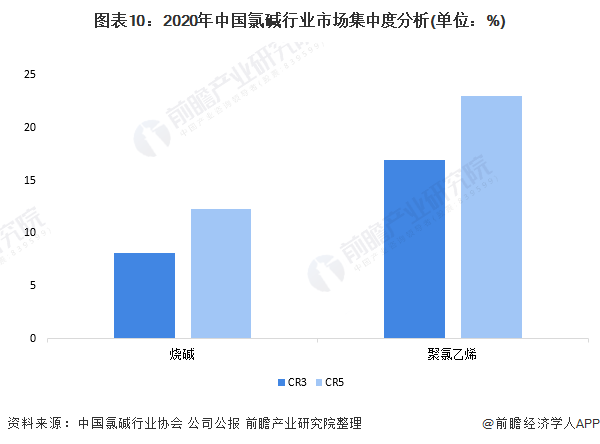

3、中国氯碱行业市场集中度分析

目前,我国烧碱CR3集中度为8.1%,CR5的集中度为12.2%;而聚氯乙烯CR3的集中度为16.9%,CR5的集中度为22.9%。可以看出,我国烧碱的市场集中度较低;而聚氯乙烯市场集中度相对较高。

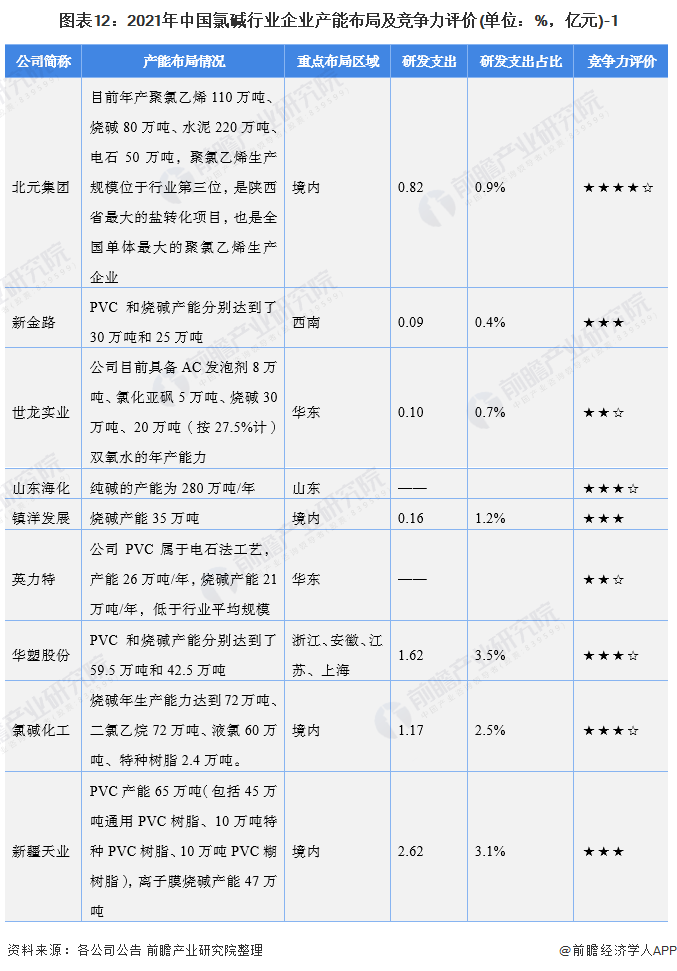

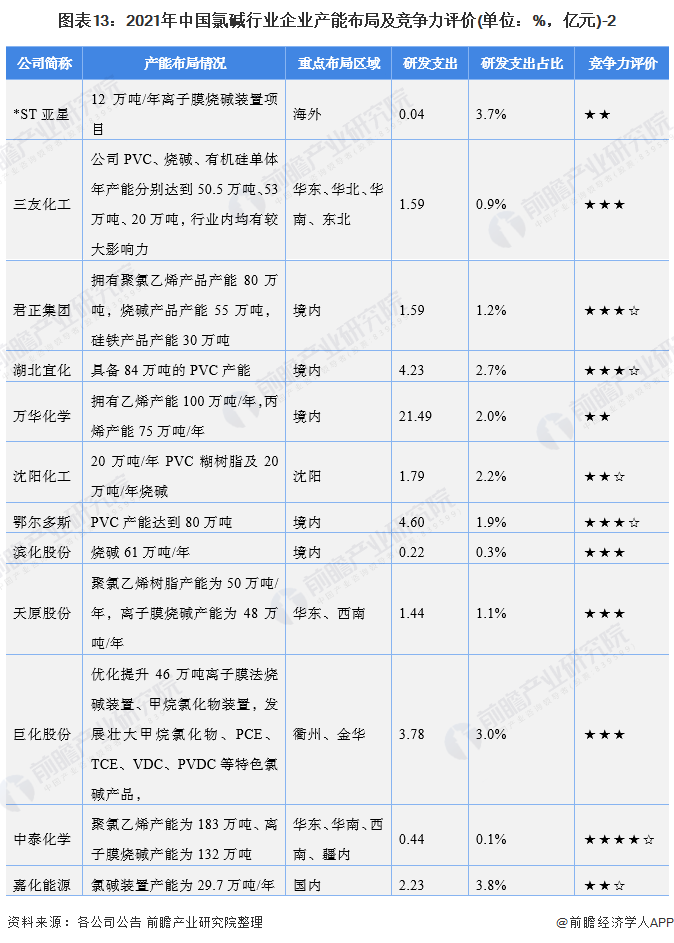

4、中国氯碱行业企业布局及竞争力评价:主要布局烧碱和聚氯乙烯两大产品

目前,我国氯碱重点企业主要布局烧碱和聚氯乙烯两大产品。其中,内蒙古君正能源化工集团股份有限公司的2020年氯碱业务收入为60.8亿元,占其总营业收入的41.1%。其次是安徽华塑股份有限公司,2020年氯碱业务收入为39.2亿元,占其总营业收入的77.2%。

注:业务收入与比重为2020年数据。

从我国氯碱行业代表性企业的发展布局来看,北元集团、中泰化学的聚氯乙烯产能均超过了110万吨,而烧碱的产能也超过了80万吨。而其他企业的产能主要为50万吨/年左右。

5、中国氯碱行业竞争状态总结:我国氯碱行业对下游议价能力一般

从现有竞争者角度来看,根据中国氯碱行业协会的数据显示,近年来我国氯碱行业生产企业数量呈现波动态势,从2010年的270家波动下跌至2021年1-11月的231家。结合市场集中度来看,由于我国氯碱行业市场集中度较低,因此现有企业之间的竞争较为激烈。从供应商议价能力看,目前氯碱行业的原材料主要为能源、电石、原盐等产品,而这些原材料供给较为充足。此外,已有不少的氯碱行业企业形成了以PVC、烧碱为核心的“矿—煤—电—氯碱化工—‘三废’综合利用”的一体化循环经济体系,在资源、成本、技术、规模、环保等多个方面具有较为明显的综合竞争优势。因此,中国氯碱行业对上游议价能力较强。此外,氯碱化工产品广泛应用于建筑建材、化工、纺织、印染、造纸、农业、医药及冶金等多个国民经济发展基础性行业,随着我国城市化和新型城镇化建设的不断推进,为氯碱行业提供了广阔的发展空间,也将成为促进氯碱行业发展的重要因素。但氯碱行业产品主要为烧碱和聚氯乙烯,产品同质化严重。因此,我国氯碱行业对下游议价能力一般。

运用波特的“五力”模型,对氯碱行业的竞争环境分析中,对各方面的竞争情况进行量化,5代表最大,0代表最小,氯碱行业的竞争情况如下图所示:

以上数据及分析请参考于前瞻产业研究院《中国氯碱工业发展前景与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、政策研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

相关深度报告 REPORTS

本报告前瞻性、适时性地对氯碱工业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来氯碱工业发展轨迹及实践经验,对氯碱工业未来的发展前景做...

p44q0

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。