干货!2021年中国客车行业龙头企业市场竞争格局分析 宇通客车整体发展水平领先

客车产业链各环节上市公司:目前国内客车产业链上游上市企业有:首钢股份(000959.SZ)、包钢股份(600010.SH)、华菱钢铁(000932.SZ)、方大特钢(600507.SH)、赣锋锂业(002460.SZ)、天普股份(605255.SH)、福耀玻璃(03606.HK)、潍柴动力(000338.SZ)、云内动力(000903.SZ)、全柴动力(600218.SZ)、上柴股份(600841.SZ)、江铃汽车(000550.SZ)、杭齿前进(601177.SH)、双环传动(002472.SZ)、远东传动(002406.SZ)、中马传动(603767.SH)、大洋电机(002249.SZ)、大地和(831385.0C)、菱电电控(688667.SH)、*ST江特(002176.SZ)、方正电机(002196.SZ)、宁德时代(300750.SZ)、亿纬锂能(300014.SZ)、德赛电池(000049.SZ)、科力远(600478.SH)、国轩高科(002074.SZ)、孚能科技(688567.SH);

整车制造上市公司有:宇通客车(600066.SH)、中通客车(000957.SZ)、比亚迪(002594.SH)、亚星客车(600213.SH)、ST安凯(000868.SZ,)、金龙汽车(600686.SH)、福田汽车(600166.SH)、东风汽车(600006.SH);

下游应用市场上市企业主要包括:富临运业(002357.SZ)、海汽集团(603069.SH)、龙洲股份(002682.SZ)、江西长运(600561.SH)、五洲交通(600368.SH)。

本文核心数据:企业产能、产量、销量、研发投入、营业收入、营业利润、毛利率、成本结构

1、中国客车业务布局历程:两大龙头企业业务布局历程

中国是全球客车制造行业的最大制造国、出口国。目前,国内客车制造行业发展较为成熟,市场竞争激烈。其中宇通客车、金龙汽车是国内乃至全球客车制造行业的两大龙头企业,两家企业的客车业务布局历程如下:

2、中国客车业务布局情况

——客车产能及其利用率:金龙汽车产能稍高但利用率水平较低

从两家企业产能对比情况来看,金龙汽车设计年产能78250辆、2020年实际达到产能为43786辆,均高于宇通客车的设计产能65000辆和实际达到产能41979辆;从产能利用水平来看,2020年宇通客车的产能利用率为64.6%,高于金龙汽车的56.0%,反映出宇通客车生产单位产品的固定成本相对较低。

2)客车产量及类型:宇通以大中型客车为主,金龙则以轻客为主

从企业客车总产量来看,2020年金龙汽车产量为43786辆,同比下降23.9%,而宇通客车总产量为41979辆,同比下降26.4%;

分客车类型来看,参照客车行业产品划分标准,客车产品按照长度分为轻型(5米<长度≤7米)、中型(7米<长度≤10米)、大型(10米<长度)。宇通客车的生产以大中型客车为主,其中中型客车占比41.2%,大型客车占比39.5%;而金龙汽车的生产以轻型客车为主,其中大、中型客车合计占比38.5%,轻型客车产量占比高达61.5%。

3)客车研发投入规模:宇通客车约是金龙汽车的2.5倍

从企业研发投入来看,2020年宇通客车的研发投入总额高达15.52亿元,约为金龙汽车(6.277亿元)的2.5倍,宇通客车的研发投入占营收比重为7.15%,也高于金龙汽车的4.5%;

从企业研发人员规模来看,宇通客车的研发人员数量是金龙汽车的1.9倍;从研发内容来看,自动驾驶、燃料电池等均为两龙头企业的研发重点。

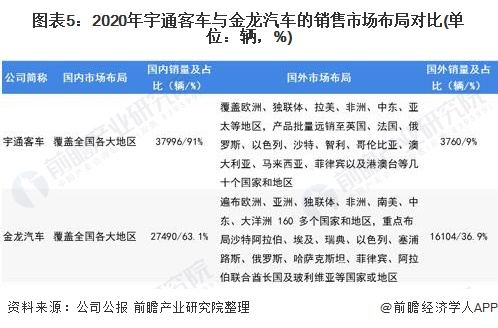

4)客车销售网络布局:金龙汽车海外市场布局更为广泛

从企业全球市场布局来看,金龙客车的销售网络目前已覆盖全球160多个国家和地区,其中2020年海外市场销量为16104辆,占比36.9%;而宇通客车的销售网络目前覆盖欧洲、独联体、拉美、非洲、中东、亚太等几十个国家和地区,2020年海外市场销量为3760辆,占比9%。整体来看,金龙汽车的海外市场布局更为广泛。

3、中国客车业务业绩对比

——客车销量:总量上金龙汽车略胜一筹,但宇通在大中型客车市场的龙头地位稳固

从客车销量来看,2020年金龙汽车的客车总销量为43594辆、产销率为99.6%,均高于宇通客车总销量41756辆、产销率95.6%,两者均处于产大于销的状态;从细分产品销量来看,宇通客车的大、中型客车销量均高于金龙汽车,而金龙汽车在轻型客车的销量领先明显。

根据中国客车信息网数据,2020年全国各类型客车销量总计为430110辆,其中大型客车有56438辆、中型客车有42500辆、轻型客车有331172辆。由此得到,2020年,在客车整体销售市场,金龙汽车市占率为10.1%,略高于宇通客车的9.7%;

在轻型客车销售市场,金龙汽车市占率为8.0%,远高于宇通客车的2.3%;而在大、中型客车销售市场,宇通客车市占率分别达到29.5%、40.9%,与金龙汽车拉开较大差距,行业龙头地位稳固。

2)客车经营能力:宇通客车盈利能力明显强于金龙汽车

根据企业2020年年报,两家企业的全部业务均属于客车相关业务领域,其中宇通客车聚焦客车整车制造;而金龙汽车的整车营收占比92.5%,整车配件占比约7.5%。

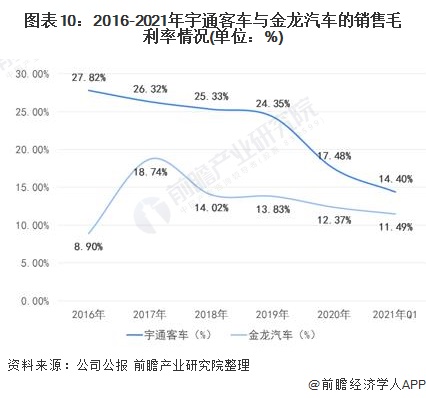

在企业营收方面,2016-2021年Q1宇通客车的营业收入均高于金龙汽车;在企业净利润方面,2016-2020年宇通客车的净利润远高于金龙汽车,2020年宇通客车净利润为5.18亿元,而金龙汽车仅为0.61亿元;从销售毛利率来看,2016-2021年Q1宇通客车的销售毛利率均在14%以上,对应年度均高于金龙汽车。

进一步分析两企业的成本支出情况,2020年金龙汽车企业经营总成本约为115.7亿元,宇通客车的总成本支出163.8亿元。从成本结构来看,金龙汽车的原材料成本占比高达90.3%,远高于宇通客车的78.5%,反映出金龙汽车的供应商管理和成本控制水平有待提升。

4、前瞻观点:宇通客车整体发展水平领先金龙汽车

基于上文分析结果,前瞻认为,宇通客车和金龙汽车的客车业务发展各有千秋,但鉴于宇通客车在研发投入、经营业绩方面的优势明显,初步判断宇通汽车发展处于行业领先地位。

以上数据及分析来源参考前瞻产业研究院发布的《中国客车行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院提供产业大数据、产业规划、产业申报、产业园区规划、产业招商引资、IPO募投可研、招股说明书撰写等解决方案。

相关深度报告 REPORTS

本报告前瞻性、适时性地对客车行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来客车行业发展轨迹及实践经验,对客车行业未来的发展前景做...

p49q0

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。