2019年全球PCB行业市场现状及发展趋势分析 5G环境下高频高速、带动市场量价齐升

1、全球PCB行业缓慢增长 产业继续向中国大陆转移

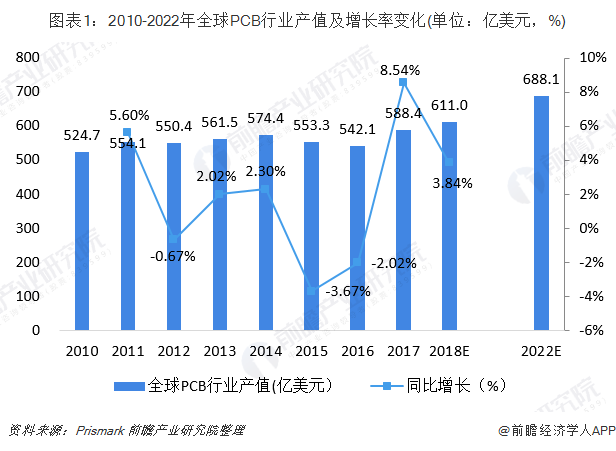

Prismark数据显示,2017年全球PCB产值约为588.4亿美元,同比增长约8.54%;Prismark预计,2018年全球PCB产值约为611.0亿美元,同比增长约3.84%;预计到2022年全球PCB产值将达到约688.1亿美元。

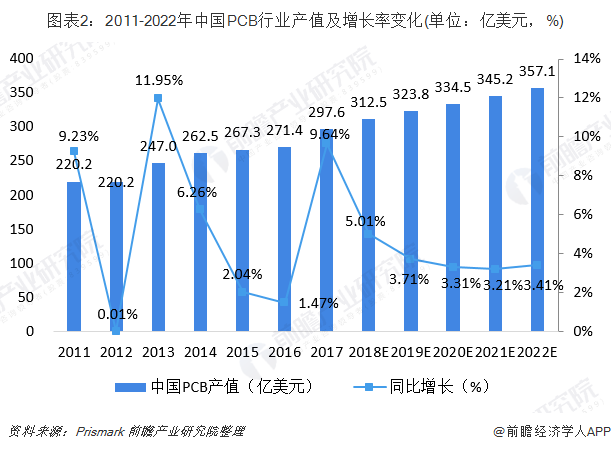

2017年中国PCB产值约为297.6亿美元,同比增长约9.64%,中国PCB产值占全球PCB产值的比重超过50%。预计2018年中国PCB产值约为312.5亿美元,同比增长约5.01%,2017-2022年中国PCB产值复合增长率约为3.7%,预计到2022年中国PCB产值将达到约357.1亿美元。

2、FPC、HDI、多层板机遇来袭 增速明显

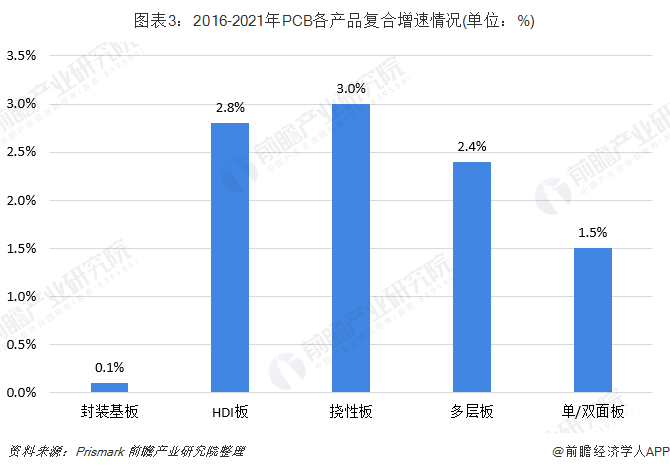

PCB分类众多,目前而言PCB的使用中多层板和FPC的使用量最多,根据Prismark预测,随着日后应用场景的发展与改变,5G时代、智能手机升级、物联网兴起,以及汽车电子复杂度的提升等一系列下游产业更迭升级,FPC、HDI、多层板将是主要受益者,增速明显,2016-2021年PCB各产品CAGR中,以HDI板、软板、多层板将表现抢眼,分别为2.8%、3.0%、2.4%。

3、通讯、消费电子、汽车电子是未来增长主要动力

从下游需求端看PCB,PCB产业的发展离不开下游应用领域发展的支撑,近年来主要得益于消费电子、通讯、汽车电子、工控医疗等应用领域的新增需求。目前在5G即将来临的大背景下,5G基站建设规划清晰,消费电子行业热点频现,以及汽车电子、工控医疗、计算机等领域创新不断,PCB对应下游应用领域将持续受益于5G红利。

2018年,PCB下游应用市场主要集中在计算机(25.6%)、通讯(31.2%)、消费电子(13.9%)领域,汽车(9.2%)、工控医疗(6.5%)、军工航天(4.2%)、封装载板(9.4%)不到10%。Prismark预测,2018到2022年下游应用领域对PCB CAGR贡献将主要集中在通讯(3.5%)、消费电子(4.2%)、汽车电子(3.9%)。

4、5G环境下高频高速 PCB 板材将会显著受益

目前通信领域是PCB最大的下游,Prismark数据显示,2017年全球通讯电子领域PCB产值达178亿美元,占全球PCB产业总产值的30.3%,占比多年来持续提升。2017年PCB下游通讯电子市场电子产品产值为5670亿美元,预计未来5年保持2.9%复合增长率。通信设备的PCB需求主要以高多层板为主(8-16层板占比约为35.18%),并具有8.95%的封装基板需求。

通信网络建设本身对于PCB板的应用需求主要在无线网、传输网、数据通信以及固网宽带这四大块领域。5G建设初期,对于PCB的需求增量直接体现在无线网和传输网上,对PCB背板、高频板、高速多层板的需求较大。到了5G建设中后期,随着5G的高带宽业务应用加速渗透,比如移动高清视频、车联网、AR/VR等业务应用铺开,对于数据中心的数据处理交换能力也将产生较大的影响,预计在2020年以后将带动国内数据中心从目前的10G、40G向100G、400G超大型数据中心升级,届时数据通信领域的高速多层板的需求将高速增长。

5、5G建设带动PCB量价齐升

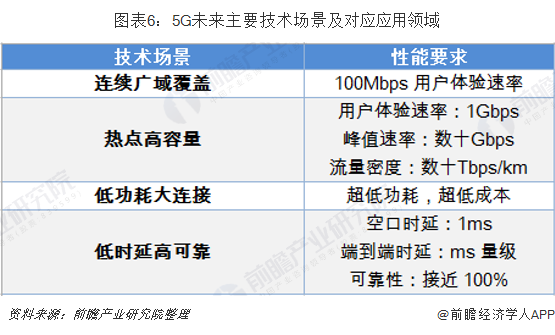

5G网络具备高速度、大容量、低延迟等特点,除对日常生活起到巨大的便利外,5G持续渗透物联网及众多行业领域,在通信、自动驾驶、工控医疗、智慧家居等垂直行业的多样化业务需求,实现真正的“万物互联”。与4G相比,5G覆盖下的用户体验速度(0.1~1Gbps),移动性(500+Km/h)、峰值速率(Tensof Gbps)、端到端时延(1毫秒级)是4G的10倍,流量密度(数十Tbps/Km2)是4G的100倍,各项综合性能都将远超4G时代。

5G肩负诸多高性能指标下,需要满足多样化应用场景下的差异化性能指标需求,不同应用场景所要求的性能有所不同。从移动互联网和物联网角度出发,技术场景将主要包括连续广域覆盖、热点高容量、低功耗大连接、低延迟高可靠性等方向。

5G的到来将对通信PCB产业产生巨大的影响,总结来说,一方面是“量”的增长,另一方面是技术难度加大导致“价”的上升。

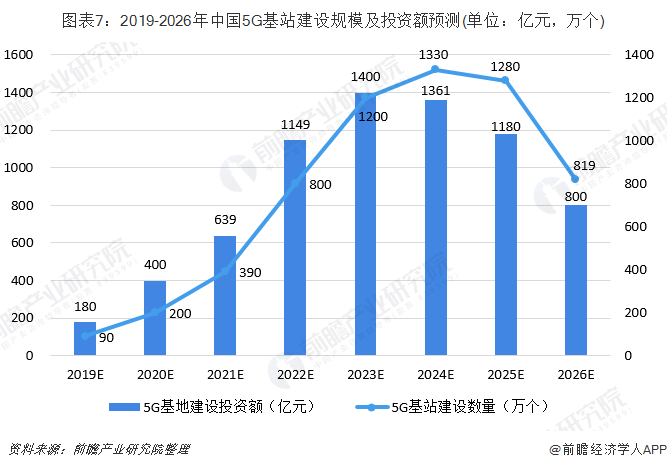

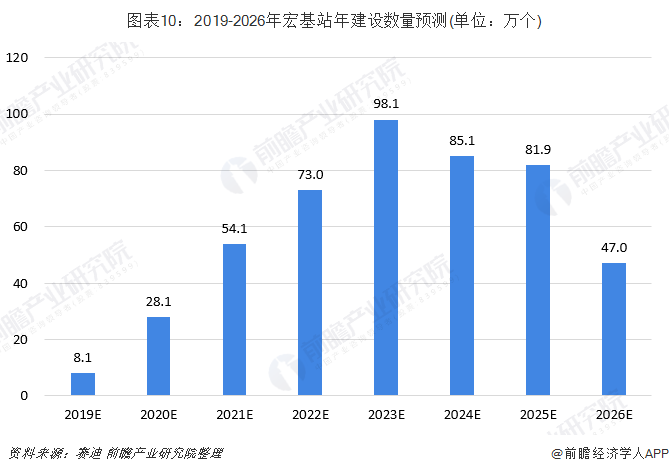

5G宏基站数量有望突破500万,微基站数量有望突破1000万。5G时代将会采取“宏站+小站”组网覆盖的模式。采用毫米波的5G基站传输距离很短,覆盖能力大幅减弱。为减少成本,对应的解决方案是采用小功率的“微基站”。微基站的成本低,且辐射功率更加均匀,将成为未来的主流技术。根据工信部数据,我国2017年12月统计的4G基站总数为328万,至此4G广覆盖阶段基本结束,未来几年将维持缓慢增长,预计最终在400万个左右。为了达到4G的覆盖程度,5G宏基站总数将达到4G基站的1.2-1.5倍左右,有望突破500万,而5G微基站数量保守估计为宏基站两倍以上。

5G基站结构发生重大变革。在5G通信时代,5G高频通信手机、毫米波技术、802.11ad高速WIFI等高频高速的应用方案也逐渐成为市场新的需求,而在这一前提下,对于如PCB、FPC等底层电子部件的升级需求也随之发生变化,新工艺及新材料的升级演进成为电子行业未来确定的趋势。

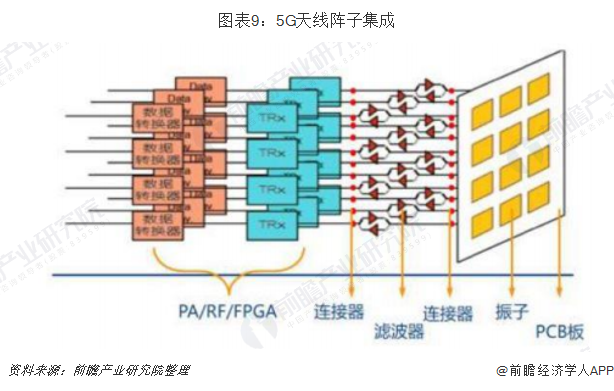

5G基站结构由4G时代的BBU+RRU升级为DU+CU+AAU三级结构。4G基站结构:BBU(Base Band Unit)+RRU(Remote Radio Unit)+天馈系统。4G时代,标准宏基站由基带处理单位BBU、射频处理单元RRU和天线三部分构成,RRU通过馈线与天线相连。5G基站结构:DU+CU+AAU。随着5G网络容量的提升,以及Massive MIMO的应用,5G基站将RRU和天馈系统合并成AAU(Active Antenna Unit),由于5G天线数量多,这从性能上可以减少馈线对信号造成的损耗,同时也能一定程度降低成本。5G基站将BBU拆解分DU(Distributed Unit)和CU(Centralized Unit)。

AAU的PCB面积提升。应用了Massive MIMO技术的AAU天线数量大增,天线数量可能达到64、128甚至更高,5G基站的天线将集成于PCB之上,PCB相应面积会提高。同时,滤波器等元器件数量与天线数量成正比,元器件数量的提升会进一步增加AAU的PCB面积。

5G频段高,AAU对高频板材料需求增加。3G/4G网络部署在3GHz频段以下,全球主流5G网络频段选用在3GHz、4.8GHz、以及6GHz以上的毫米波频段,如28GHz、30GHz、77GHz等。作为基站最前端接收装臵,天线和射频对于介质传输损耗要求极低,对导热性要求极高,天线和射频用的高频板材的损耗和导热要求高于主设备其他结构的应用需求。频段越高,对传输速率、介质损耗的参数要求标准越高,需要用到更多的高频板材,6GHz以上频段的材料还需要适应毫米波频段的特殊基材。不同频段所需高频PCB板材用量不同,单位价值量相较于4G应用的FR-4板约提升1.5-2倍。

根据赛迪顾问的预测数据显示,5G宏基站的数量在2026年预计将达到475万个,是2017年底4G基站328万个的1.45倍左右,配套的小基站数量约为宏基站的2倍,约为950万个,总共基站数量约为1425万个。PCB是基站建设中不可缺少的电子材料,如此庞大的基站量,将会产生巨大的PCB增量空间。

按照工信部的总体规划,我国的5G网络于2019年下半年启动建设,2020年正式投入商用。目前,全球已进入5G的开发阶段,以高速、高频、高密度、大容量PCB为核心元器件的市场需求快速增长,通信领域的核心客户已明确提出希望公司PCB产品能与下游技术同步甚至超前发展并快速进入产业化阶段。深南电路作为国际领先通信设备巨头的战略合作伙伴,不仅正积极研制5G基站随着2018年底“数通用高速高密度多层印制电路板”募投项目的全面达产,我们有理由相信,PCB行业很快将在全球5G的布网高峰中大放光彩。

以上数据来源于前瞻产业研究院发布的《中国印制电路板(PCB)制造行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业规划、产业申报、产业园区规划、产业招商引资等解决方案。

相关深度报告 REPORTS

本报告前瞻性、适时性地对印制电路板(PCB)制造行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来印制电路板(PCB)制造行业发展轨迹及实...

p35q0

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。