前瞻产业研究院:《2018年氢能源行业市场研究报告》 全产业链解读氢能源行业价值

在过去的2018年,“造车新势力”们闪亮登场,人们期待层出不穷的新能源汽车能够真正减少污染,但也有不少人质疑,所谓的“新能源汽车”,不过是将污染转移 --- 绝大多数新能源电动车都使用电能,而电本身在生产过程中就会产生大量污染。

争议之下,以丰田为代表的“氢能源汽车”将“氢能源”这一“使用后只会产生水”的新能源带入了人们的视线,人们真正意识到,或许“氢能源”才是真正的“环保新能源”。

其实,“氢能源”行业在我国一直稳步发展。2019年,“氢能源”更是首次写入《政府工作报告》,报告指出,将“推动充电、加氢等设施建设”。氢能源已经成为国家能源战略中的重点发展对象,在可预见的将来,将会有更多企业进入这个赛道。

在对氢能源的未来展开无限幻想时,我们对现阶段氢能源市场的发展现状要有深度认知。前瞻产业研究院发布的《2018年氢能源行业市场研究报告》,全面复盘2018年氢能源产业,从氢能源的定位与差异化入手,重点解读氢能源的政策与技术发展环境,最后回归氢能源产业的全产业链解读,旨在为氢能源产业的从业者、投资者以及关注者提供最为详实的行业信息。

PART 1 氢能源特点初探:三大优势明显 市场应用成难题

要充分理解氢能源,可以先从氢能源的四大特点入手:

其一,绿色零排放,或将成为能源终极形式。氢气利用后的产物是水,真正做到零排放、无污染,被看做是最具应用前景的清洁能源之一,未来或将成为能源使用的终极形式。

其二,氢气热值高,易于实现轻量化和高续航。氢气是常见燃料中热值最高的(142KJ/g),约是石油的3倍,煤炭的4.5倍。这意味着,消耗相同质量的石油、煤炭和氢气,氢气所提供的能量最大,这一特性能有效满足汽车、航空航天等轻量化发展需求。

其三,发电建设成本低,不足光伏发电成本的1/5。数据显示,相较于风能、天然气、光伏、石油、生物质能发电等众多发电方式,氢能源的发电建设成本最低,仅为 580 美元/千瓦,不足光伏发电建设成本的1/5 。

其四,分布式应用场景综合成本高,成为市场应用一大阻碍。以氢能源燃料电池汽车为例,由于氢气在制备、储存、运输等过程中都需要更多的技术处理,因而具有更高的单位成本,直接导致氢能源燃料电池电动车综合成本偏高。这一因素也成为阻碍氢能源汽车成为市场主流的关键原因。

回顾氢能源发展历史,最早可追溯到1766年,卡文迪许首次从酸和金属反应中制得氢气;直到近200年后的1950年,氢气作为“能量载体”的概念才首次被提出;1970年,通用汽车首次提出“氢经济”的概念,表示要用核电电解水;进入21世纪后,燃料电池发展迅速,氢作为最适宜的燃料,有望成为未来能源的终极形式。

《2018年氢能源行业市场研究报告》根据美国能源署制定的氢能源计划,认为全球氢能源行业的发展大致可划分为技术研究、市场过渡、基础设施完善和产业化四个阶段。目前,行业发展已步入市场推广阶段,政府推动作用仍是主导,预计到2030年可以逐步实现产业化。

PART 2 氢能源发展环境分析:政策环境与技术环境全球对比

分析氢能源的发展环境,离不开政策环境与技术环境。《2018年氢能源行业市场研究报告》在第二部分立足中国、放眼全球,聚焦氢能源发展的政策与技术两大环境。

政策环境:政策支持全球化 中国补贴最真实

从政策环境来看,世界范围内的主要国家都先后出台了相关政策支持氢能源发展。其中,力度最大、响应最积极的是日本,发布了《氢燃料电池车普及及促进策略》,并制定了《氢能/燃料电池战略发展路线图》;欧盟、美国和韩国紧随其后,比如美国加州20亿美元的ABB法案、德国的“氢流动图”计划;印度、冰岛、加拿大和巴西等也都有所行动。

报告认为,在这些支持政策中,对于氢燃料汽车产业的支持是重点,但各国侧重点又有所不同。从发展规划来看,美、韩、法、中注重氢燃料电池产业基础设施(如加氢站)建设;而日本则更重视氢能源技术(如储运技术)的发展。

具体到我国的政策环境,《2018年氢能源行业市场研究报告》总结有如下特点:

其一,中国补贴力度全球最大,均以购置补贴形式发放。根据前瞻产业研究院的统计,我国燃料电池汽车补贴力度远超国外最高额度,但均以购置补贴形式发放,鲜有在氢能源燃料电池汽车生产制造领域设置补贴政策。不过从 2014 年起,加氢站也被纳入补贴范围。

其二,地方政府氢能源汽车发展政策力度大。国家层面出台多项支持政策后,各地方政府也相继出台了相关产业政策,重点支持氢能源燃料电池汽车发展。目前,包括北京、辽宁、河北、江苏等在内的10余个省份均有出台相关政策,主要通过建立示范城市、产业园等鼓励相关企业发展的形式进行。报告指出,在氢能源产业导入阶段,只有中央和地方相互配合,产业政策才能落地,才能真正促进产业向好发展。

其三,锂电池汽车补贴退坡,但燃料电池汽车保持不变。近年来,国内关注度持续上升的锂电池汽车补贴逐步退坡,而氢能源燃料电池汽车的补贴政策相对稳定。燃料电池汽车补贴上限保持不变,且补贴力度大于锂电池,表明氢能源燃料电池汽车正处于政策大力支持阶段。

技术环境:专利申请东南区领先 电池技术成研发重点

相较于锂电池等已经被广泛应用于各个行业和产业,氢能源作为一项新技术,目前还处于市场探索阶段,技术环境作为支撑氢能源未来快速市场化的重要推手,无疑值得重点研究。

《2018年氢能源行业市场研究报告》认为,可从三个方面来概括当下中国氢能源产业的技术环境。

其一,专利申请数量大幅增长,发明专利占比约六成。据前瞻产业研究院统计,自2016年开始,国内氢能源专利数量迅速攀升,发明专利数量占比也同步提高。截至2019年3月,中国氢能源相关专利申请量共计658件,其中发明专利占比高达59.72%。

其二,电池应用是技术研发重点,相关专利占比超1/5。数据显示,氢能源技术的研发主要集中在直接转变化学能为电能的方法或装置(如电池组)领域,而其他细分领域的技术研发专利数均在100件以下。可见,氢能源在电池应用方面的技术研发是一大热点。

其三,专利集中度较低,东南地区企业竞争优势突出。报告指出,近年来,国内氢能源专利研发集中度有所提高,2019年3月,TOP10企业的氢能源专利申请数量占比提升至41.03%,但目前仍处于相对较低水平。此外,专利申请数量前十企业主要分布在东南地区。

PART 3 氢能源全产业链解读:上中下游前景可期 如何落地考验重重

《2018年氢能源行业市场研究报告》第三部分回归氢能源产业本身,聚焦氢能源产业全产业链,深入挖掘氢能源产业链上最具潜在价值的行业。

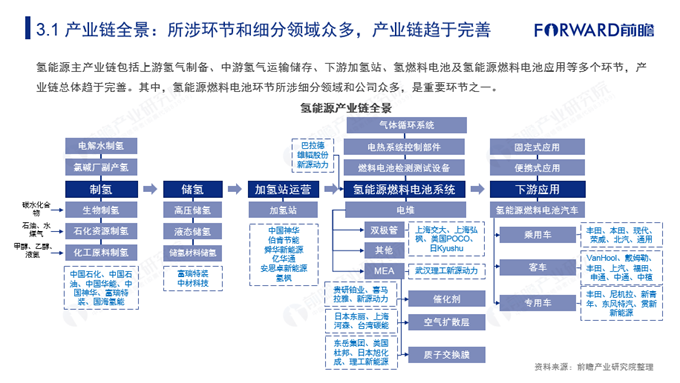

报告认为,氢能源主产业链包括上游氢气制备、中游氢气运输储存、下游加氢站及氢燃料电池等多个环节,产业链总体趋于完善。其中,氢能源燃料电池环节所涉细分领域和公司众多,是重要环节之一。

1、上游制氢:中国产氢量世界第一 电解水制氢前景可期

在上游制氢产业,《2018年氢能源行业市场研究报告》从产量、制氢方式、成本等多个角度作出解读。

产量分布上,中国产氢量世界第一,年产量或将突破2000万吨。经过十余年的发展,我国氢气年产量已逾千万吨规模,是世界第一大产氢国。根据前瞻产业研究院的统计数据,2017年,我国氢气产量就达到1915万吨,预计2018年中国氢气产量已将近2000万吨,到2020年或将超过2000万吨。

制氢方式上,天然气制氢是主流方式,电解水制氢占比最小。氢能无法直接获取,需要通过制备获得。其中,天然气制氢是现今最主流的形式,但电解水制氢的可提升空间更为广阔。

制氢成本上,电解水制氢成本高,煤气化等制氢已有利润空间。目前,主流制氢方法中,煤气化制氢成本最低,而电解水制氢成本要远高于石化燃料。此外,相对于石油售价而言,煤气化制氢和天然气重整制氢已经存在一定的利润空间。

而在制氢方式的未来演变上,《2018年氢能源行业市场研究报告》认为,电价持续走低,将助推电解水制氢技术成为主流。报告指出,电解水制氢成本主要来源于固定资产投资、电价、固定生产运维等开支,其中电价占总成本的7成以上,是造成电解水成本高的主要原因。近年来,电价成本不断走低,有助于电解水制氢成本的大幅下降。

2、中游储运:三种形态运输难度大 气态储氢是当下主流

由于氢能源形态的特殊性,相较于其他新能源,位于氢能源产业链中游的储运环节尤为重要,《2018年氢能源行业市场研究报告》认为可从五个方面对氢能源的储运环节进行解读。

其一,高密度储氢技术难度大,气态储氢是当下主流。氢气在常温常压下为气态,高密度储存一直是世界级难题。目前,储氢方法主要分为低温液态储氢、高压气态储氢和储氢材料储氢三种,并以气态储氢为主。

其二,气态储氢成本最低,固态储氢发展潜力巨大。虽然现阶段气态储氢是主流,但报告同时指出,固态储氢中的材料储氢性能卓越,是三种方式中最为理想的储氢方式,也是储氢科研领域的前沿方向之一,随着储氢合金使用的便利性提升和成本降低,有望成为未来主流的储氢方式。

其三,气态储氢安全隐患普遍存在,轻量化是发展方向。高压气态储氢设备大致可分为车用高压储氢容器、高压氢气运输设备、固定式高压氢气储存设备三种,均存在一定的安全隐患。报告认为,高压气态储氢未来将朝轻量化、高压化、低成本、质量稳定的方向发展。

其四,液态储氢受限于技术,应用成本高。低温液态储氢在全球的加氢站中有较大范围应用,但在车载系统中的应用不成熟,存有安全隐患;此外,受限于技术,国内液氢应用成本很高。目前,富瑞氢能、中科富海具有一定的液氢储运技术储备和产业化能力。

其五,固态储氢材料种类繁多,但多数处于研究阶段。固态储氢材料种类非常多,主要可分为物理吸附储氢和化学氢化物储氢。目前,各种材料基本都处于研究阶段,均存在不同的问题,最为关键的是克服吸放氢温度的限制。

3、下游应用:燃料电池产业快速增长 氢能源汽车有待培养

《2018年氢能源行业市场研究报告》指出,氢能源产业的下游应用主要包括直接燃烧(氢内燃机)和燃料电池。目前,以燃料电池技术为基础的氢能源应用已相对广阔,未来也将遍及汽车、发电和储能等领域。

对于燃料电池产业,报告指出,目前该行业出货量快速增长,市场进入快速增长期,保守估计2018年全球燃料电池出货容量已突破800MW。

在燃料电池出货量的地区分布上,2017年亚洲燃料电池出货数量世界第一,数量占比近8成;北美则在出货容量上具有显著优势,占比接近一半。

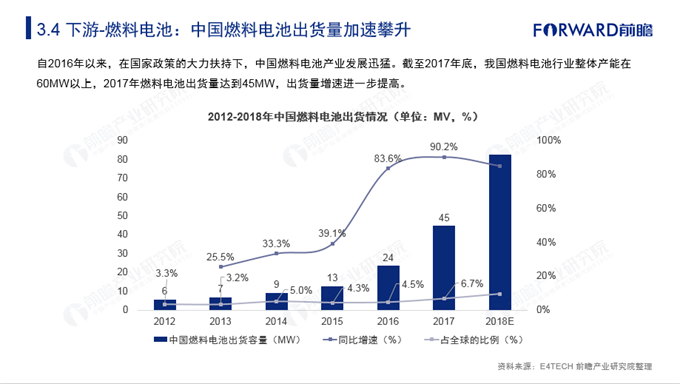

具体到中国,自2016年以来,在国家政策的大力扶持下,中国燃料电池产业发展迅猛。截至2017年底,我国燃料电池行业整体产能在60MW以上,出货量达到45MW。

而现阶段人们更为关心的燃料电池汽车行业,报告在综合多方数据后认为,氢能源汽车渗透率低,仍处市场导入期。根据前瞻产业研究院的数据,假设燃料电池汽车都以氢气为燃料,那么截至2017年,氢能源汽车的渗透率也仅为 0.0046%。

但新能源汽车的发展已经是大势所趋,燃料电池汽车的发展也必将加速,报告对当下燃料电池汽车的现状做了概述。

第一,中国销量下滑,但2019年有回暖预期。2018年,中国燃料电池汽车销量下滑明显,但产量达1619辆,同比增长达27%,其中,2018年12月产量多达1153辆,预计这些燃料电池汽车部分将在2019年实现销售,故销售市场有回暖预期。

第二,客车销量大幅增加,销量占比超5成。目前,国内燃料电池汽车销售主要以货车和客车为主。2018年,燃料电池客车销量大幅增加至421辆,占国内燃料电池汽车销量的50.5%。

第三,中国燃料电池汽车产业集群初步形成。从地域看,中国氢燃料电池汽车产业在各地全面发力,形成了一定的产业集群。目前,综合实力较强的地区为北部地区和华东地区;同时华中地区、西部地区产业集群实力也日渐凸显。

报告同时指出,尽管中国从事燃料电池汽车生产的企业较多,但关键材料依赖进口,电池续航能力、电池寿命、温度适应性等与主要国家存在较大差距等因素,影响了国内氢燃料电池汽车的稳定生产。

《2018年氢能源行业市场研究报告》从氢能源行业的优势特点出发,以全球视角重点解读了氢能源行业的政策环境与技术环境,最终落地于行业全产业链的解构分析,旨在通过报告分析,为氢能源这一新兴行业的行业从业者、产业关注者以及企业投资者提供产业数据层面的参考。前瞻产业研究院也将持续关注氢能源产业在2019年的发展动态,并长期提供氢能源行业的信息咨询服务。

以上数据及分析均来自于前瞻产业研究院发布的《2018年氢能源行业市场研究报告》。

相关深度报告 REPORTS

氢能是清洁能源,作为低碳和零碳能源正在脱颖而出。21世纪,我国和美国、日本、加拿大、欧盟等都制定了氢能发展规划,并且目前我国已在氢能领域取得了多方面的进展,在不...

p19q0

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。