2019年中国不良资产处置行业市场现状及前景分析 缓慢上升,资本逐渐回归理性

中国金融不良资产发展现状及前景如何?

4月10日,四大资产管理公司(AMC)之一的中国东方资产管理股份有限公司发布2019年度《中国金融不良资产市场调查报告》(下称报告),对未来不良资产前景作出了判断:2019年,我国商业银行不良贷款余额、不良贷款率将出现“双升”态势,未来3至5年银行业不良资产的缓慢上升将是一个大概率事件。

值得关注的是,此前被银行一直看做是优质贷款的房地产领域,可能未来会从香饽饽变成雷区,这一趋势在2018年就已显现,去年房地产行业的不良贷款规模就增加明显。

不过,针对不良资产走势,报告指出,商业银行不良贷款比例正在逐步见顶,尽管不良贷款总额仍将惯性增长,但今后其持续快速攀升的空间已较为有限。

从住房抵押贷款来看,我国整体抵押贷款的打折抵押率在80%以下,首付比例也在30%以上,而且目前银行正逐步提高房贷利率。从房地产企业来看,房地产企业整体的毛利率为20%~30%。目前房地产行业的资产负债率在75%左右,房价下跌20%~30%会对房地产企业造成较大的影响,且房地产企业与其他行业紧密相连,将间接影响一系列行业的经营状况。

综合来看,报告认为,房地产市场的小幅回调对金融系统造成的潜在风险总体可控,房地产价格下跌20%以下引发银行系统性金融风险的可能性不大。

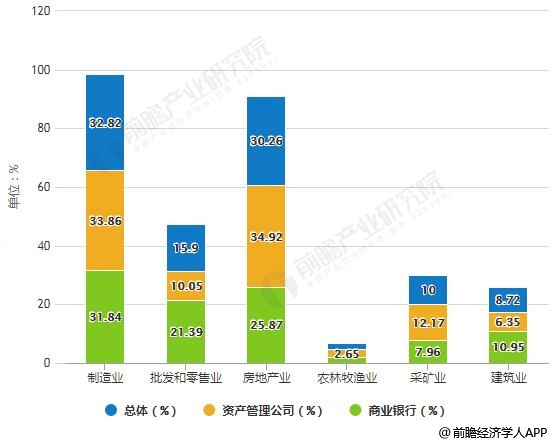

报告调查统计结果显示,32.8%的受访者认为2018年银行不良资产规模增长最显著的行业为制造业,30.3%的受访者认为是房地产业。

近年我国房价上升较快,尽管房地产行业的不良贷款率总体上相对较低,但一直处于上升态势。报告称,自2013年以来,房地产业的不良贷款规模增长较快,尤其是2015年,幅度达73%,预计2018年增幅不低于20%,不良贷款率会达到1.5%左右。虽然房价下跌一定空间不会引发系统性风险,但不良贷款双升将成为必然。报告预测,2018年末国内房地产业不良贷款余额将达到855亿元,不良贷款率将高达1.5%。

2018年银行不良资产规模增长最为显著行业判断分析情况

数据来源:前瞻产业研究院整理

2020年成重要时间节点

我国不良贷款率将在2020年见顶,其后将回落,持这一观点的人数达到了44.55%。

从调查结果看,2020年是银行资产质量的关键时点。这不仅体现在多数银行人士认为不良率会在2020年见顶,还体现在关注类贷款集中转变为不良贷款的时间点也在2020年。

报告分析预测,2020年,关注类贷款规模达到顶峰,之后集中转变为不良贷款。关注类贷款集中转变,导致商业银行不良贷款迅速攀升见顶,不良压力达到顶峰。

“2020年不仅是商业银行难过之时,亦是实体经济面临较大压力之际。”报告称,要重点关注2020年这一时间节点,宏观调控与监管部门要加强调控引导和政策协调,提前做好风险防控,防止风险蔓延和传递,创造良好的不良资产处置环境,更加有效地控制和化解不良贷款风险。

不良贷款何时见顶,市场的判断是见仁见智。国家金融与发展实验室副主任曾刚就表示,有迹象表明,银行业整体不良率可能已经见顶,但见顶并不意味着完全没有压力,因为实体经济还在调整过程中,可能产生新的风险。预计目前银行业不良率水平还会维持很长一段时间,不会恶化。未来一段时间的信用风险压力客观存在,区域差异进一步分化。

房价大跌银行贷款损失或超承受能力

银行整体贷款质量的高低与房地产市场运行情况密切相关。

房价过快上涨容易刺破泡沫,同样房价过多过快下跌所危害的范围则更广,受伤害的不仅是个人、房企,也包括手握大量房贷资产的银行。

调查结果显示,近四成受访者预计2019年银行不良资产规模增加最显著的行业就是房地产业。

报告认为,房地产市场多年来的高速发展离不开多重杠杆的支撑,但2018年住房金融宏观审慎政策的持续收紧限制了房企资金的循环速度,加之土地拍卖溢价降低、棚户区改造货币化安置放缓等因素,房地产企业资金来源在2019年仍将受限,融资成本上升,且可能产生隐性库存增加、局部房价螺旋式下跌及住房质量下降等风险。

报告还认为,我国短期的房地产市场调控重点正逐渐从“控房价”向“稳房价”转向。“因城施策、分类指导”的提出为地方政府腾挪出了一定空间,各地政府修正调控措施及权衡稳财政、稳增长与稳房价的自主决策权将得到提高。

此外,2018年,房地产企业现金流压力明显增大,个别房地产企业发生债务违约。上市房地产企业的年报显示,目前我国房地产企业的整体毛利率为20%-30%,平均资产负债率在80%左右。展望2019年,若房地产行业下行调整幅度过大,房价下跌20%-30%时,会对房地产企业的偿债能力造成较大影响,银行贷款损失也可能超出其风险承受能力。

投资不良资产预期收益率15%以上

面对已形成的不良贷款,商业银行更倾向于用哪种措施来处理?报告通过对商业银行从业者的调查发现,“不良资产转让”仍被视为降低不良贷款率的最有效途径,可快速剥离不良贷款、回收现金。

其实,不良资产在业界素有“甲之砒霜,乙之蜜糖”的说法,在许多眼中是“垃圾”,但在有些公司看来是“错配的资源。

报告指出,总体来看不良资产市场化处置格局已形成,竞争更加有序,不良资产包价格将逐步回归理性。面对市场不活跃、资产价格下行的外部环境,2019年,AMC倾向于加快不良资产处置速度。不良资产二级市场的预期收益率与往年相比有所回升,规模在1亿元至3亿元的小型资产包最受欢迎,资产包价格可能回落10%左右。

谁在淘金不良市场?

有74.25%的受访者认为,四大AMC在2018年公开出售不良资产最主要买家是民营企业,但与2017年调查结果相比,民营企业的比重有所下滑。

四大AMC作为不良资产二级市场主要供给方,对应的主要受让方仍然是民营企业。报告显示,民营企业已经成为不良资产市场重要的参与者,包括非持牌资产公司、基金公司、拍卖公司、各类中介机构等,民营企业表现非常活跃,不良资产市场的投资主体更加多元化。

投资不良资产预期收益率如何?——资本投资回归理性

大部分受访者认为在15%以上。报告显示,与2017年相比,受访者购买不良资产的预期收益率有所回升,约六成投资者认为预期收益在15%以上。而对于境内外投资者来说,2019年参与不良资产市场的态度在回归理性。

更多数据参考前瞻产业研究院发布的《中国不良资产处置行业市场前瞻与投资战略规划分析报告》。

相关深度报告 REPORTS

报告主要分析了国际不良资产处置行业发展经验;中国不良资产市场发展现状;中国不良资产处置模式;中国不良资产处置路径;中国不良资产处置典型案例分析;中国不良资产处...

p17q0

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。