2023年中国精密光学行业竞争格局及市场份额分析 市场集中度较高

行业主要上市公司:舜宇光学科技(02382.hk);欧菲光(002456.sz);联合光电(300691.sz);凤凰光学(600071.sh)等。

本文核心数据:2021年中国精密光学行业头部企业营业收入

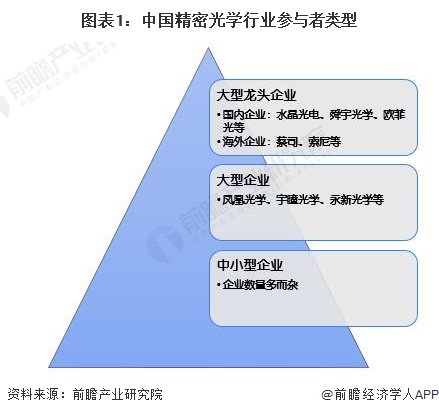

1、中国精密光学行业参与者类型众多,竞争激烈

我国精密光学行业现有厂家产品应用领域互相渗透,传统光学材料模块厂家正在向高端光学模组市场拓展,传统光学组件模块厂家也逐步切入新兴材料市场;光学镜头等部分行业外厂家加大了精密光学行业投资,行业间并购整合加速,行业竞争加剧;国内大型龙头企业有博创科技、舜宇光学、欧菲光等;国内大型企业有凤凰光学、宇瞳光学、永新光学等;而中小型企业数量多而杂,行业竞争激烈。

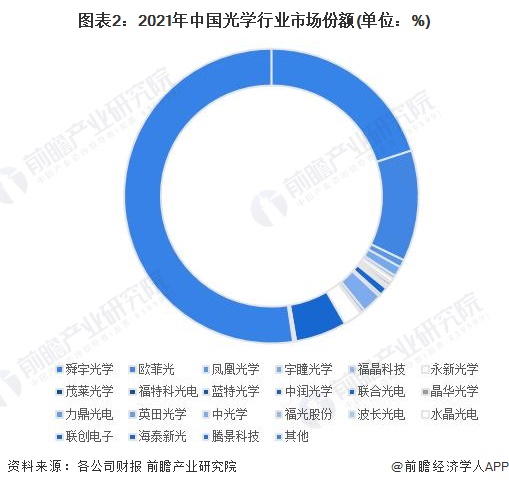

2、中国精密光学行业头部企业所占市场份额较大,市场集中度高

近年来,中国精密光学制造行业实现了较快发展。在光传感、光显示等应用领域需求不断扩大的刺激下,相关企业总营收有所突破。2021年,在国内精密光学制造的品牌中,市场份额排名靠前的是舜宇光学科技和欧菲光,分别占比为25%、15%。总体来看,龙头企业所占市场份额较大,市场集中度较高。

目前,我国精密光学行业整体市场空间较广阔,但市场集中度较高,2021年,CR4为43%;市场分散且广阔,呈现差异化竞争格局,尚未形成激烈的争夺。主要是因为我国精密光学行业产业链较长,细分领域产品种类众多,不同领域之间存在较大的技术壁垒,规模经济效益较小。

3、中国精密光学行业头部企业营收差距较大

根据各公司2021年财报数据,2021年,舜宇光学全年营业收入为374.97亿元,其中精密光学业务营收达到202.48亿元;相较于精密光学行业的其他头部企业,其营业收入显著高于其他企业,可见舜宇光学明显领先其他企业,主要是因为舜宇光学在光学镜头领域占据极大的市场份额,且相关产品价格较高,整体营收量级较大;其次是欧菲光,2021年全年营业收入为228.44亿元,其中精密光学业务总营收达到164.54亿元;其他企业2021年营业收入情况如下:

4、中国精密光学行业竞争状态总结:行业替代品威胁及潜在进入者威胁较小

从五力竞争模型角度分析,目前,我国精密光学行业属于高新技术行业,技术水平较高,替代品威胁较小;高端领域现有竞争者数量较少,且市场集中度较高;上游供应商一般为光学晶体、光学玻璃、光学塑料等企业,议价能力适中,而下游消费市场主要是智能手机、安防、车载、照相投影,议价能力较强;同时,因行业存在较高的技术壁垒以及较严格的监测机制,行业潜在进入者威胁较小。

更多本行业研究分析详见前瞻产业研究院《中国光学元件行业发展前景预测与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业规划、园区规划、产业招商、产业图谱、产业链咨询、技术咨询、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

相关深度报告 REPORTS

本报告前瞻性、适时性地对光学元件行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来光学元件行业发展轨迹及实践经验,对光学元件行业未来...

p22q0

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。