干货!2022年中国集成电路封装行业市场竞争格局——长电科技:业务收入稳步增长

集成电路封装产业主要上市公司:目前国内集成电路封装产业的上市公司主要有长电科技(600584)、通富微电(002156)、华天科技(002185)

本文核心数据:营业收入、营业利润、毛利率

1、 中国集成电路封装行业龙头企业全方位对比:长电科技VS通富微电

目前国内集成电路封装领先企业有长电科技、华映科技、维信诺、通富微电等。其中长电科技与通富微电处于领先地位。从盈利能力来看,长电科技在营业收入、营业利润、净利润上相较通富微电更有优势。

2、长电科技-业务布局历程:中国集成电路封装龙头

1972年,长电科技前身江阴晶体管厂成立,2000年,江阴晶体管厂改制为江苏长电科技股份有限公司。随后公司于2002年在上海证券交易所上市,股票代码(600584)。随后的二十年里,长电科技规模不断扩大。2011年成立长电科技(宿迁)公司,随后一年成立长电科技(滁州)公司。2015年,长电科技收购星科金朋,稳固了其在集成电路封装领域的龙头地位。2020年,长电科技管理有限公司成立。

3、长电科技-主营产品收入分布:显示事业占营收超过99%

2021年上半年,长电科技股份有限公司业务主要包括集成电路封装测试与其他业务,其中集成电路封装测试是其主要收入来源。2021年上半年,集成电路封装测试营收占比为99.48%;其次是其他业务,占比约为0.52%。

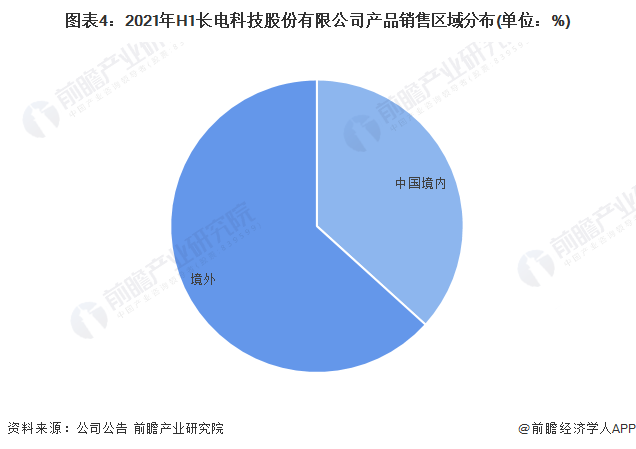

1)长电科技-集成电路封装主营收入区域构成:走出国门的企业

在区域销售方面,长电科技产品市场主要在境外。2021年上半年,中国境内实现销售收入占比为36.72%;境外地区销售收入占比为63.28%。

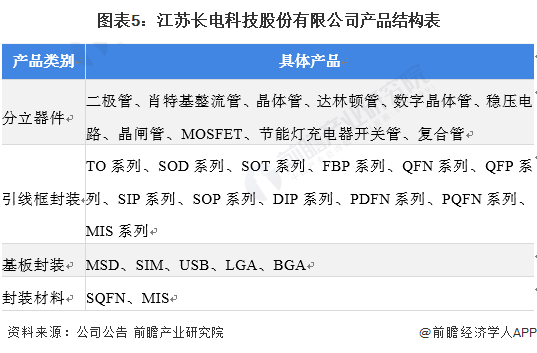

2)长电科技-集成电路封装业务现状:封测业务范围广泛

公司的主营业务为集成电路、分立器件的封装与测试以及分立器件的芯片设计、制造;为海内外客户提供涵盖封装设计、焊锡凸块、针探、组装、测试、配送等一整套半导体封装测试解决方案。目前公司产品主要有 QFN/DFN、BGA/LGA、FCBGA/LGA、FCOL、SiP、WLCSP、Bumping、MEMS、Fan-out eWLB、POP、PiP 及传统封装 SOP、SOT、DIP、TO 等多个系列。

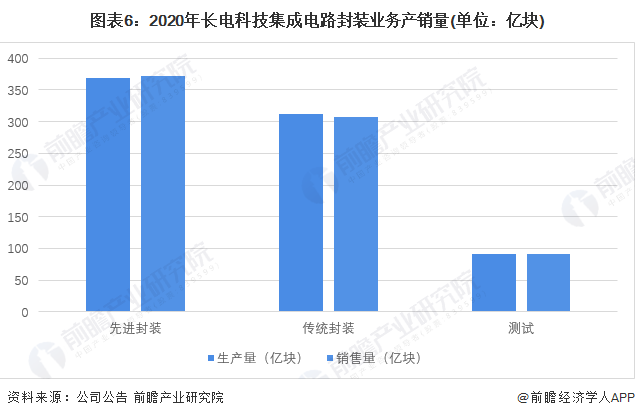

3)长电科技-集成电路封装业务现状:先进封装产销量最高

受下游需求上涨影响,2020年,长电科技集成电路封测产品中,先进封装产销量最高。2020年先进封装产销量分别为368.11亿块和371.82亿块;传统封装产销量分别为311.71亿块和307.66亿块。

4、长电科技-集成电路封装业务经营业绩:营收增长迅速,公司营利能力强

从公司经营情况来看,2016-2020年,公司营业收入逐年提高。2020年,公司实现营业收入264.64亿元,同比增长12.49%。2021年前三季度实现营业收入219.17亿元,同比增长15.39%。

2016-2020年,长电科技的集成电路封装业务收入稳步增长,2020年集成电路封装收入263.47亿元,同比增长12.37%。2021年上半年集成电路封装业务收入137.26亿元。

在毛利率方面,2016-2020年,长电科技毛利率呈波动上涨趋势,2016-2019年随着集成电路下游需求稳定,公司毛利率保持在11%左右水平。2020年随着集成电路封装需求的激增,毛利率增长至15.34%。

5、长电科技-业务发展规划:从7个方面提出经营战略

随着2021年全球半导体市场规模的继续增长,长电科技从优化客户架构、梳理成本结构、降低财务费用、强化研发能力、保障供应链安全、推动专利保护、提升安全环保水平等7个方面提出经营战略,具体内容如下:

更多行业相关数据及分析请参考于前瞻产业研究院《中国集成电路封装行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、政策研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

相关深度报告 REPORTS

本报告前瞻性、适时性地对集成电路封装行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来集成电路封装行业发展轨迹及实践经验,对集成电路...

p29q0

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。