行业深度!2022年中国锂电池正极材料行业竞争格局及市场份额分析 市场集中度不高

行业主要上市公司:光华科技(002741)、厦门钨业(600549)、杉杉股份(600884)、容百科技(688005)、科恒股份(300340)、当升科技(300073)、长远锂科(688779)、振华新材(688707)、德方纳米(300769)、贝特瑞(835185)、华友钴业(603799)、国轩高科(002704)等

本文核心数据:锂电池正极材料、竞争层次、市场集中度、细分领域分布、区域集中度、业务竞争力、五力模型分析等

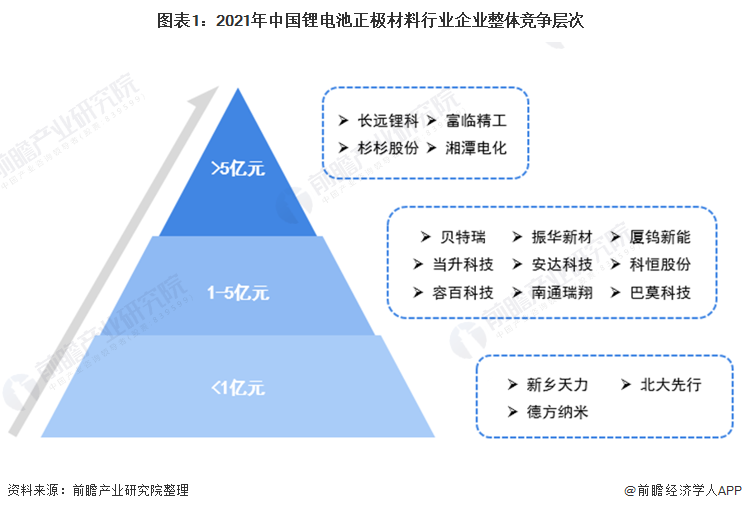

1、中国锂电池正极材料行业竞争格局:整体可分为三大竞争层次

从注册资本来看,企业注册资本位于第一梯队(大于5亿元)的企业有长远锂科、富临精工、杉杉股份及湘潭电化,注册资本位于第三梯队的(小于1亿元)的企业有新乡天力、北大先行及德方纳米,位于第二梯队的企业数量较多。

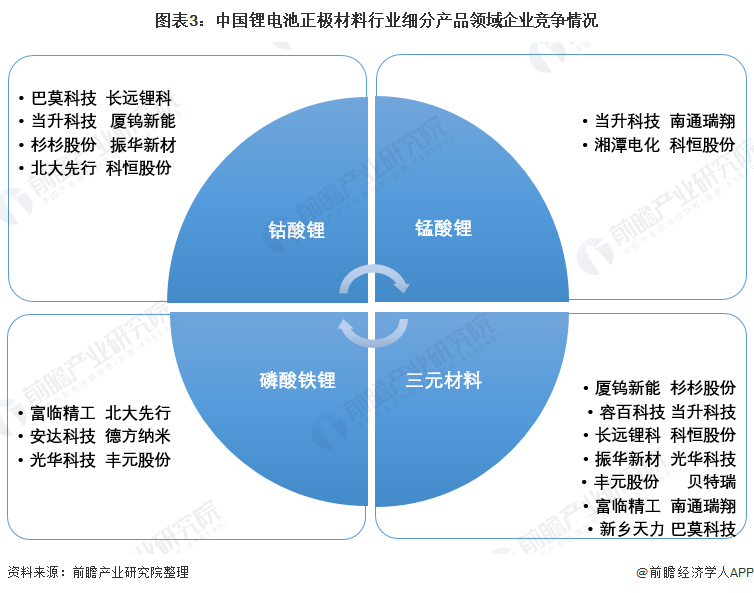

2、中国锂电池正极材料细分领域竞争情况

——三元材料和磷酸铁锂市场占比超过70%

目前行业主流的锂电池正极材料为磷酸铁锂、钴酸锂、锰酸锂与三元材料。从中国锂电池正极材料产量结构来看,2019-2020年,三元材料、锰酸锂和钴酸锂的市场份额分别下降了2个、6个、1个百分点,只有磷酸铁锂占比上升了7个百分点。2020年,三元材料的市场份额最大,为44%,其次为磷酸铁锂,占比为29%,钴酸锂和锰酸锂分别为15%和12%。

2)三元材料领域竞争日趋激烈

我国锂电池正极材料企业业务侧重点不一,在不同细分产品领域竞争。目前来看,三元材料因其能量密度高、寿命长等优势,成为行业未来主要发展趋势之一,因此三元材料领域竞争激烈,厦钨新能、杉杉股份、当升科技、容百科技、振华新材、贝特瑞等行业龙头企业纷纷抢占市场,预计未来三元材料领域的市场竞争将日趋激烈。

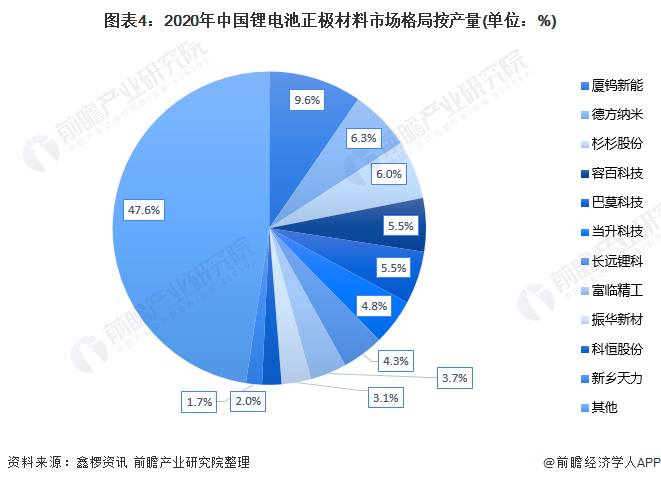

3、中国锂电池正极材料企业竞争格局及集中度分析

——厦钨新能产销率份额稳居第一,行业市场集中度不高

从锂电池正极材料的产量竞争格局来看,2020年,厦钨新能的市场份额最高,达到了9.6%,其次是德方纳米和杉杉股份,市场份额占比为6.3%和6%。

2020年,厦钨新能的销量市场份额达到9.7%,依旧位居市场首位;其次是德方纳米和杉杉股份,销量市场份额占比为6.0%和5.9%。整体来看,行业CR10仅在50%左右,行业集中度不高,竞争压力相对较低。

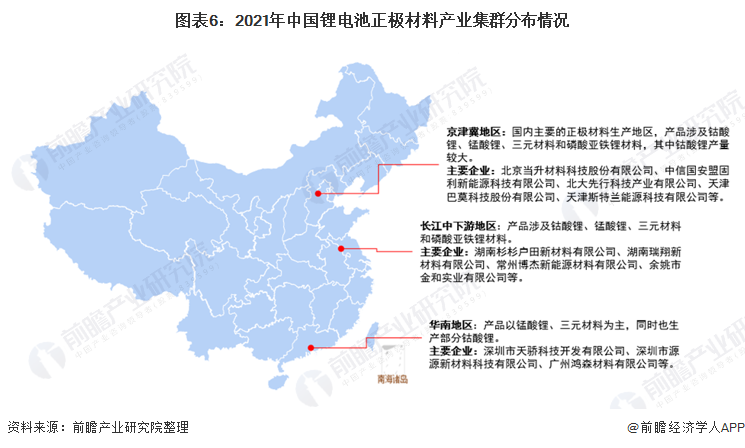

4、中国锂电池正极材料行业区域竞争情况:已经形成三大锂电池正极材料产业基地

经过近十年的发展,国内锂电池正极材料行业已经形成了以京津地区、长江中下游地区和华南地区三大锂电池正极材料的产业基地。前瞻汇总中国三大锂电池正极材料产业基地主要特点、代表企业如下:

从前瞻统计的锂电池正极材料行业28家代表性上市企业的区域分布来看,锂电池正极材料行业的上市公司主要集中在中南、东南部地区,其中以广东省和浙江省的上市企业数量居首,二者占比之和接近50%。

注:图中数据仅包含前瞻统计的28家上市企业。

5、中国锂电池正极材料行业企业业务布局及竞争力评价:四大绝对领先的企业

当前业内主要企业锂电池正极材料产能悬殊,产品布局方向不一,综合来看,厦门钨业、杉杉股份、容百科技与当升科技无论是在业务体量、产能规划方面,还是在盈利能力与业务布局方面,都拥有绝对竞争力,是国内锂电池正极材料领域绝对领先的企业。

6、中国锂电池正极材料行业竞争状态总结:行业面临的替代品威胁较高

从现有竞争者竞争情况来看,目前我国参与锂电池正极材料产业链的企业数量较多,但专业经营锂电池正极材料生产研发的企业不多,2020年,中国锂电池正极材料CR10仅在50%左右,行业集中度不高,且各企业布局的业务侧重点差异较大,因此现有竞争者之间的竞争程度相对温和。

从上游供应商议价能力来看,锂电池正极材料行业上游基础原料主要为钴、镍、锂等大宗资源商品,这些材料开采难度较大,投入成本较高,需要企业具备较强的资金实力,因此上游供应商议价能力较强。

从消费者议价能力来看,锂电池正极材料下游为锂电池电芯生产企业,行业内企业数量较多,需求较大,但目前我国锂电池正极材料市场主要集中在低端产品上,拥有高端技术的企业较少,因此市场上的锂电池正极材料产品同质化相对较高,且行业低端市场的产能相对过剩,因此下游客户的议价能力较强。

从潜在进入者威胁来看,目前锂电池正极材料行业的毛利率水平仅在10%左右,行业盈利的吸引力较低,且未来行业主要在高端市场竞争,技术壁垒不断提升,因此,综合来看,行业潜在进入者威胁较小。

从行业所面临的替代品威胁来看,锂离子电池的高成本、原料和过热问题在实际应用中表现出一定的弊端,国内外研究机构和新能源汽车企业纷纷推出燃料电池、半固态电池、固态电池、金属电池等新兴技术路线,且在锂电池正极材料领域,产品迭代速度也较快,综合来看,行业面临的替代品威胁较高。

整体来看,目前锂电池正极材料的市场竞争程度相对较为温和,但随着行业技术水平的提高,高端产品市场的竞争程度将日趋激烈。根据以上分析,对各方面的竞争情况进行量化,1代表最大,0代表最小,目前我国锂电池正极材料行业五力竞争总结如下:

更多行业相关数据及分析请参考于前瞻产业研究院《中国锂电池正极材料行业深度调研与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、政策研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

相关深度报告 REPORTS

本报告前瞻性、适时性地对锂电池正极材料行业的发展背景、产销情况、市场规模、竞争格局等行业现状进行分析,并结合多年来锂电池正极材料行业发展轨迹及实践经验,对锂电...

p29q0

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。