【行业深度】洞察2025:中国智慧工厂行业竞争格局及市场份额(附竞争梯队、企业竞争力评价等)

以下数据及分析来自于前瞻产业研究院智慧工厂研究小组发布的《全球及中国智慧工厂建设运营模式与发展战略规划分析报告》

行业主要公司:博众精工(688097.SH);先导智能(300450.SZ);利元亨(688499.SH)等

本文核心数据:企业竞争格局;区域竞争格局;企业竞争力评价

1、中国智慧工厂行业企业竞争格局

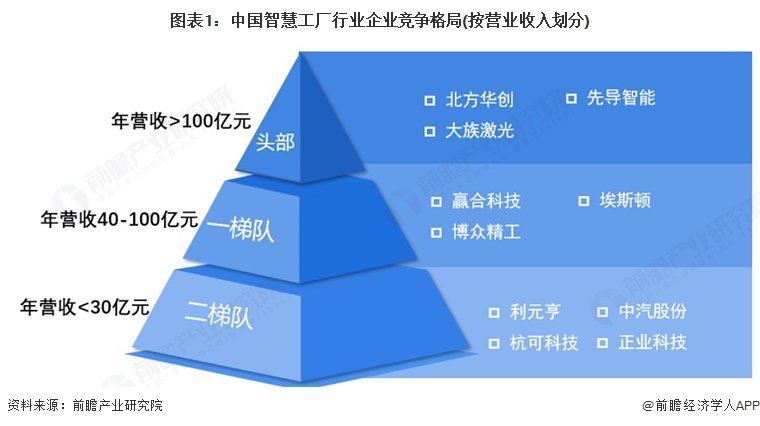

根据营业收入划分,中国智慧工厂相关企业已形成清晰的三个梯队。以北方华创、大族激光和无锡先导为引领的百亿级第一梯队,年营收均超过百亿元,构成行业头部。赢合科技、博众精工与埃斯顿组成的第二梯队,营收在四十亿至百亿元之间,是产业的中坚力量。而杭可科技、利元亨等年营收低于三十亿元的企业则构成第三梯队,整体格局呈现出明显的金字塔结构。

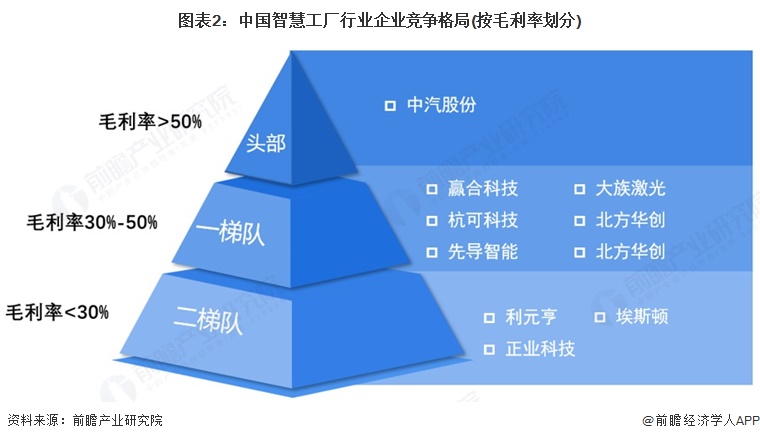

按照毛利率水平划分,中国智慧工厂行业企业呈现出明显的三级梯队分化特征。其中,中汽股份以72.34%的毛利率独占第一梯队,展现出其在汽车工程领域的专业壁垒和盈利优势。北方华创、先导智能等企业构成第二梯队,毛利率集中在30%-50%区间,这些企业在半导体、锂电等高端装备领域的技术领先性为其带来了较强的定价能力。而埃斯顿、正业科技及利元亨等企业则处于第三梯队,毛利率低于30%,其中利元亨仅7.77%的毛利率反映出新能源装备领域日益激烈的价格竞争及成本压力。

2、中国智慧工厂行业企业布局及竞争力评价

中国智慧工厂行业已形成清晰的梯队化竞争格局,头部企业凭借技术壁垒与规模效应构筑起坚固的护城河。从业务布局来看,行业呈现“双轮驱动”特征:一方面以半导体、激光装备为代表的基础工业领域涌现出北方华创、大族激光等平台型巨头;另一方面新能源赛道催生了无锡先导、赢合科技等垂直领域领军企业。当前行业竞争正从单点设备供应向全产业链解决方案升级,营收规模与研发投入成为衡量企业竞争力的关键指标。以下通过具体数据展现各梯队企业的差异化布局与竞争态势:

3、中国智慧工厂区域竞争格局

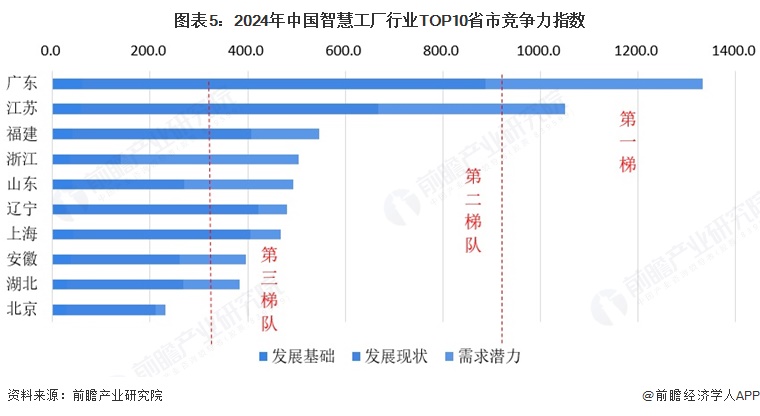

前瞻结合智慧工厂行业的发展特征,从发展基础、发展现状和发展动能三个维度建立评价指标体系,对全国区域市场竞争力进行综合评价。

前瞻根据智慧工厂行业的区域发展格局计算了TOP10省市的竞争力指数,可以看出,广东和江苏的竞争力指数在1000以上,占据位列全国第一梯队,其中广东省由于目前的发展规模最大,占领区域龙头地位;福建、浙江、山东、辽宁和上海的竞争力指数在400-1000之间,位列第二梯队;安徽、湖北、北京则位列第三梯队。

具体对领先省市的竞争力进行对比可以看出,广东省和江苏省在智能工厂非标集成商和规模以上工业企业数量数量方面占据优势,福建省的各项指标表现较为均衡。

4、中国智慧工厂行业竞争状态总结

从五力模型看,中国智慧工厂行业竞争态势鲜明:现有竞争者间的竞争强劲,市场呈现平台型巨头与专业领域"小巨人"并存的格局,竞争维度从产品价格延伸至技术生态与持续服务能力。供应商议价能力强劲,核心硬件与工业软件仍高度依赖进口,使国外技术供应商占据优势地位。潜在进入者威胁中等偏强,虽然技术与资金壁垒较高,但ICT巨头凭借云计算与AI优势构成跨界威胁。购买者议价能力中等,大型采购方虽具规模优势,但系统转换成本高形成锁定效应。替代品威胁较低,智慧工厂作为制造业转型升级的核心路径,尚无成熟替代方案。总体而言,行业技术壁垒与生态壁垒持续筑高,竞争焦点从设备竞争转向平台生态与数据智能的较量。

更多本行业研究分析详见前瞻产业研究院《全球及中国智慧工厂建设运营模式与发展战略规划分析报告》

同时前瞻产业研究院还提供产业新赛道研究、投资可行性研究、产业规划、园区规划、产业招商、产业图谱、产业大数据、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。更多企业数据、企业资讯、企业发展情况尽在【企查猫APP】,性价比最高功能最全的企业查询平台。

相关深度报告 REPORTS

本报告前瞻性、适时性地对智慧工厂建设的发展背景、技术进展、市场规模、竞争格局等行业现状进行分析,并结合多年来智慧工厂建设发展轨迹及实践经验,对智慧工厂建设未来...

p37q0

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。