预见2023:2023年中国氯碱行业市场规模、竞争格局及发展前景预测 预计2028年市场规模有望超过3800亿元

行业主要上市公司:主要有新疆天业(600075.SH);氯碱化工(600618.SH);华塑股份(600935.SH);君正集团(601216.SH);北元集团(601568.SH);镇洋发展(603213.SH);中泰化学(002092.SZ);鄂尔多斯(600295.SH)等

本文核心数据:市场规模、竞争格局、产销规模

1、氯碱行业概况

——氯碱定义

氯碱,即氯碱工业,也指使用饱和食盐水制氯气氢气烧碱的方法。氯碱工业是最基本的化学工业之一,它的产品除应用于化学工业本身外,还广泛应用于轻工业、纺织工业、冶金工业、石油化学工业以及公用事业。

从广义来看,工业上用电解饱和NaCl溶液的方法来制取NaOH、Cl2和H2,并以它们为原料生产一系列化工产品,称为氯碱工业。从狭义来看,氯碱工业主要包括烧碱和聚氯乙烯两大产品。本报告将以狭义为报告界定范围。

2)氯碱行业产业链剖析:下游应用广泛

氯碱行业是以原盐和电为原料生产烧碱、氯气、氢气的基础原材料产业,后续通过添加其他物质与之发生反应得到更多的氯碱产品。氯碱产品种类多,关联度大,其下游产品达到上千个品种,具有较高的经济延伸价值,它广泛应用于农业、石油化工、轻工、纺织、建材、电力、冶金、国防军工等国民经济各命脉部门,在我国经济发展中具有举足轻重的地位。我国一直将主要氯碱产品产量作为国民经济统计和考核的重要指标。

目前,我国氯碱产业链上游主要由中泰化学、滨化股份、鲁北化工、金能科技、开滦股份等企业进行原材料供应。中游主要由上海氯碱化工股份有限公司、安徽华塑股份有限公司、江西世龙实业股份有限公司、浙江嘉化能源化工股份有限公司、宜宾天原集团股份有限公司、沈阳化工股份有限公司、浙江镇洋发展股份有限公司、内蒙古鄂尔多斯资源股份有限公司、内蒙古君正能源化工集团股份有限公司等公司进行细分产品供应。

2、中国氯碱行业发展历程:行业迈入高质量发展期

中国氯碱工业始于20世纪20年代末。1949年前,烧碱平均年产量仅15kt,氯产品仅盐酸、漂白粉、液氯等少数品种。1949年后,在提高设备生产能力的基础上,对电解技术和配套设备进行了一系列改进。50年代初,建成第一套水银电解槽,开始生产高纯度烧碱。不久,又研制成功立式吸附隔膜电解槽,并在全国推广应用。50年代后期,新建长寿、株洲、北京、葛店等十多个氯碱企业及其他小型氯碱厂,到60年代全国氯碱企业增至44个。70年代初,氯碱工业中阳极材料进行了重大革新,开始在隔膜槽和水银槽中用金属阳极取代石墨阳极。80年代初,建成年产100kt烧碱的47-Ⅱ型金属阳极隔膜电解槽系列及其配套设备。至此,全国金属阳极电解槽年生产能力达800kt碱,约占生产总量的1/3。在此期间,氯碱工业中的整流设备、碱液蒸发,以及氯气加工、三废处理等工艺也都先后进行了改革。1983年烧碱产量为2123kt,仅次于美国、联邦德国、日本、苏联。“十二五”期间,国内氯碱工业快速发展,产能得到充分释放。“十三五”以来,氯碱工业的工艺优化加快,行业迈入高质量发展期。

3、中国氯碱行业政策背景情况

我国氯碱行业的政策规划主要涉及碳排放标准制定,行业绿色化发展等方面,具体汇总如下:

在2021年1月15日,中国石油和化学工业联合会发布《石油和化学工业“十四五”发展指南》。《发展指南》指出以强化提升石化产业、优化整合传统化工、大力发展化工信材料、升级完善新型煤化工、加速布局集约绿色发展作为行业高质量发展的主导方向,推动我国石化和化工产业质量、生产效率和效益水准的转型升级,到2025年,我国石化和化工产业的基础和竞争优势将居世界前列。

4、中国氯碱行业发展现状分析

——中国氯碱产能波动上升,产销规模超5000万吨

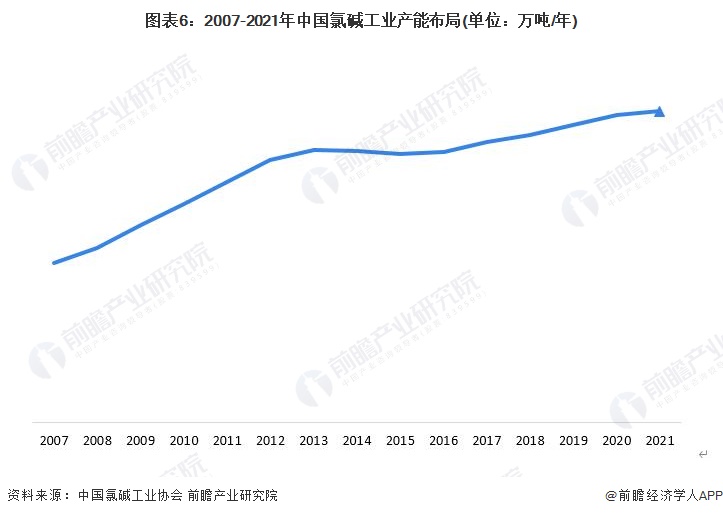

根据中国氯碱工业协会的数据显示,近年来我国氯碱工业产能呈现波动上升态势,从2007年的3701万吨/年上升至2021年的7221万吨/年。

根据中国氯碱工业协会的数据显示,近年来我国氯碱工业产量呈现波动上升态势,从2010年的3229万吨波动上升至2022年1-11月的5653万吨。

根据中国氯碱工业协会的数据显示,近年来我国氯碱工业表观消费量呈现波动上升的态势,从2010年的3163万吨上升至2021年的5465万吨。2022年1-11月,我国氯碱工业表观消费量为5211万吨。

2)中国氯碱行业市场规模超3000亿元

氯碱行业已进入到调结构增效益为主的稳定增长阶段,在节能趋严、减排从紧、环保高压的背景下,氯碱行业设备能力、技能、环保技术日益提升,依托研发、技改推动氯碱行业技术进步,向着环保低碳、低能耗、规模化效益方向发展。国家各项能耗控制措施的逐步实施加速了行业内企业优化整合的进度。前瞻测算2021年中国氯碱工业市场规模约为2470亿元,2022年1-11月超3000亿元。

5、中国氯碱行业竞争格局分析

——中国氯碱行业区域竞争格局:内蒙古氯碱上市企业数量较多

根据中国氯碱工业协会的数据显示,受运输成本影响,烧碱产能区域性分布特点显著。从生产区域分布来看,华东、华北、西北地区为我国烧碱主要生产区域,2021年,三地区烧碱产能分别占比47.39%、18.44%、15.72%,共计81.55%。

在聚氯乙烯方面,西北是我国最大产能聚集地,2021年西北地区的PVC产能达到了1387万吨,占比高达51.12%;其次是华北地区,产能占比24.99%。

注:左边是烧碱,右边是聚氯乙烯。

从氯碱产业上市公司的地区分布来看,内蒙古自治区氯碱产业的上市企业数量最多,其中不乏鄂尔多斯(600295.SH)、君正集团(601216.SH)等中游环节优势企业。新疆和浙江两地的氯碱产业的上市企业数量亦较多,前者有新疆天业(600075.SH)、中泰化学(002092.SZ)等中游环节优势企业,后者有镇洋发展(603213.SH)、嘉化能源(600273.SH)等中游上市企业。

注:颜色越深代表数量越多。

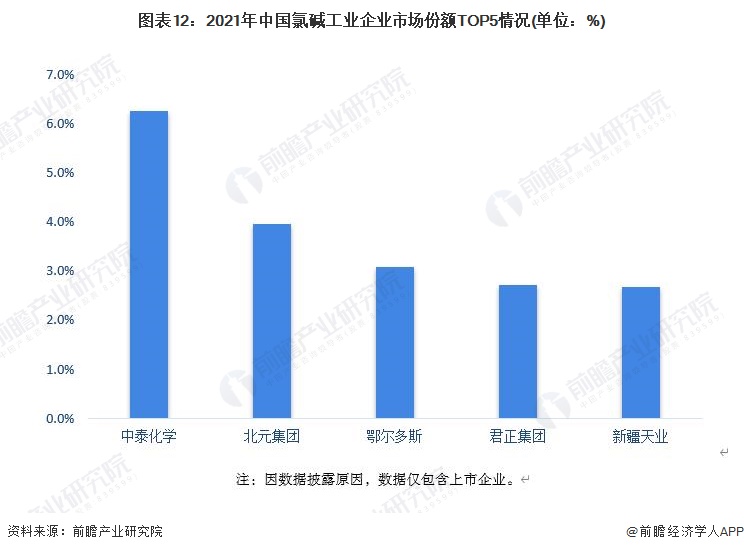

2)中国氯碱行业企业竞争格局:中泰化学相关业务市占率最高

2021年,依据各上市企业的公报数据,我国氯碱行业以中泰化学相关业务的市占率最高,为6.3%;其次为北元集团,市占率为3.9%。

注:因数据披露原因,数据仅包含上市企业。

6、中国氯碱行业发展前景及趋势预测

——中国氯碱行业发展趋势:行业加速发展,关键原料替代进程加快

随着我国碳中和战略和国产化进程的推进,未来我国氯碱行业趋势如下:

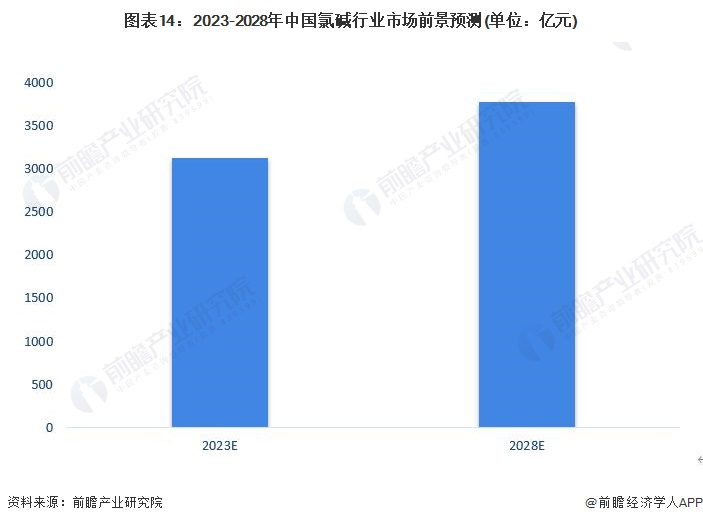

2)中国氯碱行业发展前景:未来中国氯碱行业市场规模破3700亿元

前瞻根据烧碱和聚氯乙烯的下游需求量与均价预测2028年我国氯碱工业的市场规模超3700亿元左右。

更多本行业研究分析详见前瞻产业研究院《中国氯碱工业发展前景与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业规划、园区规划、产业招商、产业图谱、产业链咨询、技术咨询、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

相关深度报告 REPORTS

本报告前瞻性、适时性地对氯碱工业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来氯碱工业发展轨迹及实践经验,对氯碱工业未来的发展前景做...

p41q0

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。