行业深度!一文带你详细了解2022年中国酒类流通行业市场规模、竞争格局及发展前景

行业主要上市企业:目前国内酒类流通行业的上市公司主要有名品世家(835961)、银基集团(HK.00886)、华致酒行(300755)、壹玖壹玖(830993.OC)

本文核心数据:规模以上酿酒企业酿酒总产量、规模以上酿酒企业白酒产量及增速、规模以上酿酒企业啤酒产量及增速、规模以上酿酒企业葡萄酒产量及增速

1、酒类流通行业概况

——定义与分类

广义的流通是商品买卖行为以及相互联系、相互交错的各个商品形态变化所形成的循环的总过程。狭义的流通是商品从生产领域向消费领域的运动过程,由售卖过程(W-G)和购买过程(G-W)构成。本文中酒类流通主要是狭义的流通领域,指酒类产品从生产市场流向销售市场最终发生购买行为的整个过程。

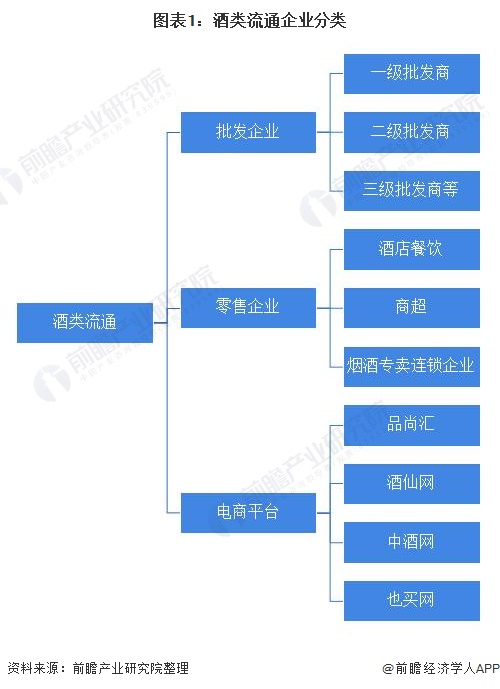

酒类流通企业包括酒类批发企业、电商平台以及零售平台,批发企业具体可分为中间批发商,包括一级批发商、二级批发商等;电商平台则包括早期兴起的B2C平台,如品尚汇、1919等专业酒类流通电商平台;零售企业,包括酒店餐饮、商超、烟酒专卖连锁企业等。

2)酒类流通行业产业链剖析:酒类流通环节较多

酒类流通行业的产业链条包括其上游生产商、中间环节即酒类流通企业、下游环节即消费者三大主体。酒类生产商在酒类流通行业处于优势地位,因此在行业价值链中生产商所占利润较高;酒类中间环节所占的利润约占行业总利润的比例为20%-30%,但由于目前我国酒类流通行业批发、零售环节较多,导致各个环节之间利润层层分割,因此每一级批发商、零售商所占利润相对较低。

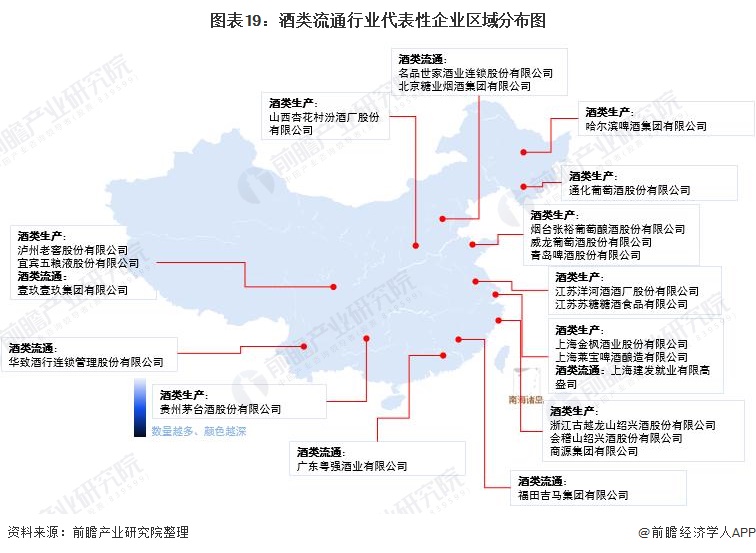

在酒类流通行业中,上游酒类生产代表企业有贵州茅台集团、五粮液集团、泸州老窖、洋河酒厂、张裕葡萄酒、雪花啤酒、哈尔滨啤酒和青岛啤酒等;中游酒类流通代表企业有广东粤强酒业、福建吉马集团、名品世家、银基集团、华致酒行等。

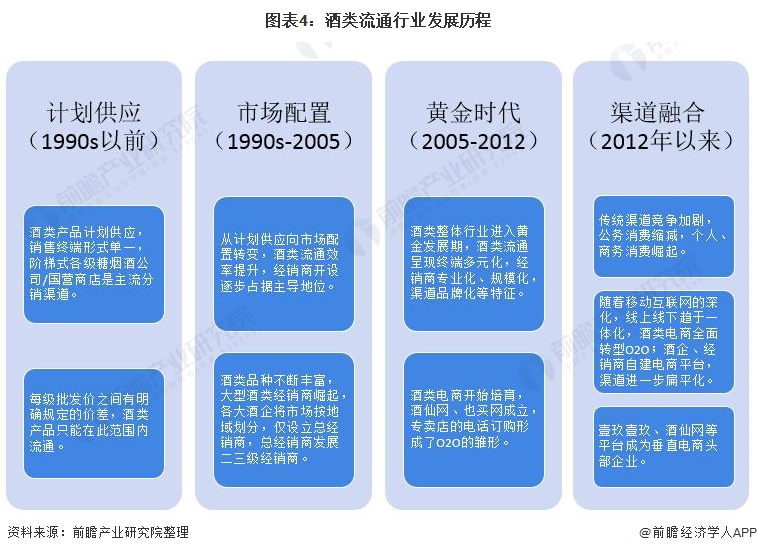

2、中国酒类流通行业发展历程:行业进入渠道融合时代

酿酒行业经历多次变化,酒类流通不同类型的经销商也在不断适应市场。尤其是2011-2012年的大拐点上,公务消费下行,团购渠道严重收缩,零售为主的经销商趁势反超成为主流,拥有大量零售网点的连锁酒业形成渠道品牌效应。同时随着互联网、移动互联网的渗透,渠道扁平化趋势明显,新型零售商如电子商务、O2O电商等迅速崛起。酒企自建电商平台、直营店试图直接对接消费者,一级经销商仍凭借终端渠道优势占有一席之地,中间渠道环节则受到较大压缩。

3、中国酒类流通行业政策背景:“十四五”时期将培育千亿级企业

酒类流通行业主要产业政策包括《关于进一步加强酒类质量安全工作的通知》、《关于搞活流通扩大消费的意见》、《关于“促消费”的若干意见》、《中国酒业“十三五”发展指导意见》等。各个产业政策的出台,进一步规范了我国酒类流通行业的发展。

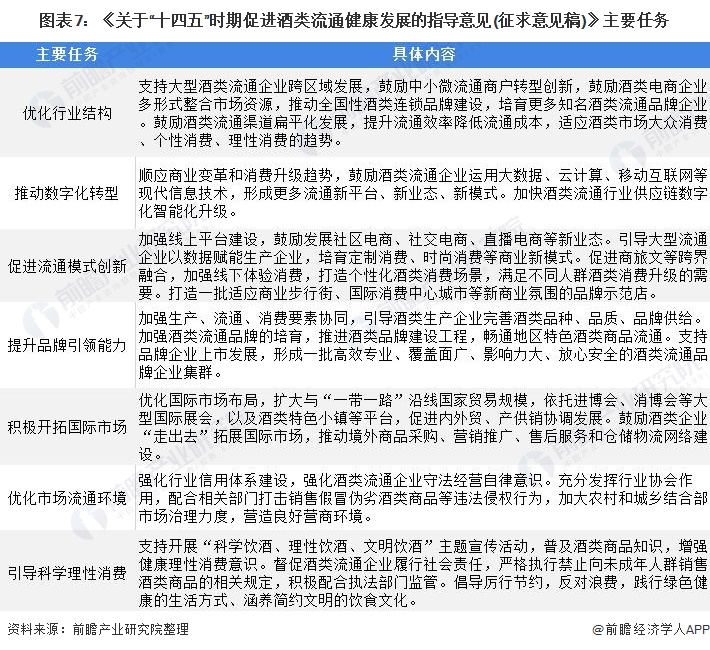

2021年9月8日,商务部发布了《关于“十四五”时期促进酒类流通健康发展的指导意见(征求意见稿)》,提出到2025年,基本建成规模化发展、连锁化运营、标准化引领,多渠道、多业态、多层次、多场景、全覆盖的酒类流通新格局。基本形成依法经营、公平竞争、放心安全、绿色科学的酒类流通发展环境。培育千亿级酒类流通企业1家,百亿级酒类流通企业5家,50亿级酒类流通企业10家。酒类流通连锁化率、城市配送比例大幅提升。“十四五”期间,酒类流通行业主要发展任务如下:

4、中国酒类流通行业发展现状分析

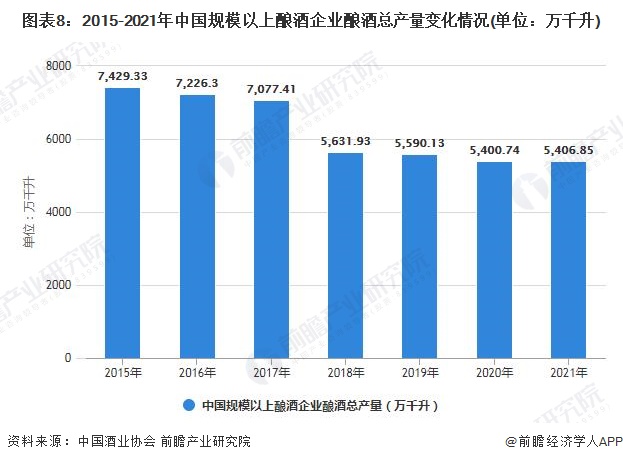

——疫情造成中国酒类产量下降

根据中国酒业协会发布《2020年全国酒业经济指标》,数据,中国酿酒产业规模以上企业酿酒总产量达到5400.74万千升,较2019年略有下滑,同比下降2.21%。主要是受到新冠肺炎疫情影响,企业复工复产时间延后。2021年1-12月,中国酿酒产业规模以上企业酿酒总产量达到了5406.85万千升,同比增长3.95%。

2)中国葡萄酒产量连续五年下降

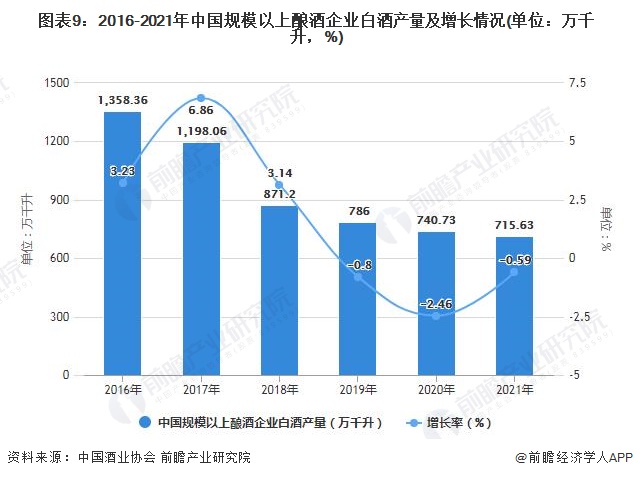

2019-2020年,我国白酒产量连续两年下降。2020年,全国规模以上酿酒企业白酒产量达到740.7万千升,同比下降2.46%。2021年1-12月,全国规模以上酿酒企业白酒产量达到715.63万千升,同比下降0.59%。

在啤酒方面,2020年全国规模以上酿酒企业啤酒产量3411.11万千升,同比下降2.46%。2021年1-12月,全国规模以上酿酒企业啤酒产量达到3562.43万千升,同比增长5.6%

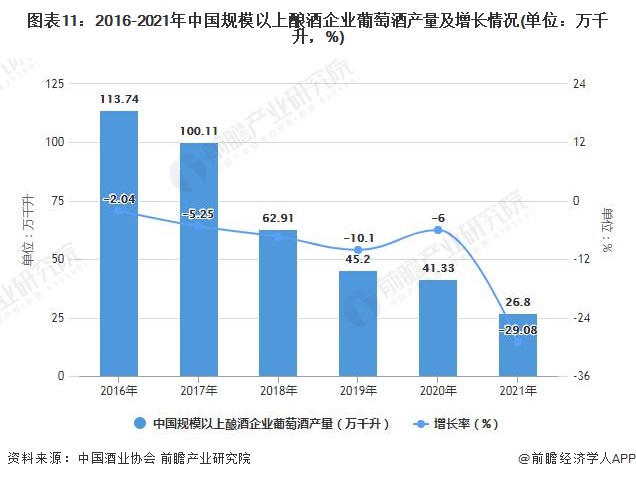

中国目前是全球第二大的葡萄种植国家,但我国葡萄酒产量已经连续五年出现下降。2020年,全国规模以上酿酒企业葡萄酒产量41.33万千升,同比下降6.00%。2021年1-12月,全国规模以上酿酒企业葡萄酒产量达到26.8万千升,同比下降29.08%。

注:2018年产量增速为-7.36%。

在发酵酒精方面,2020年全国规模以上酒精企业完成总产量924.25万千升,同比增长24.26%,是2020年中国酿酒产业唯一产量呈正增长的酒品类型。2021年1-12月,全国规模以上发酵酒精企业完成总产量808.26万千升,同比增长1.83%。

3)中国酒企自建渠道,渠道往扁平化方向发展

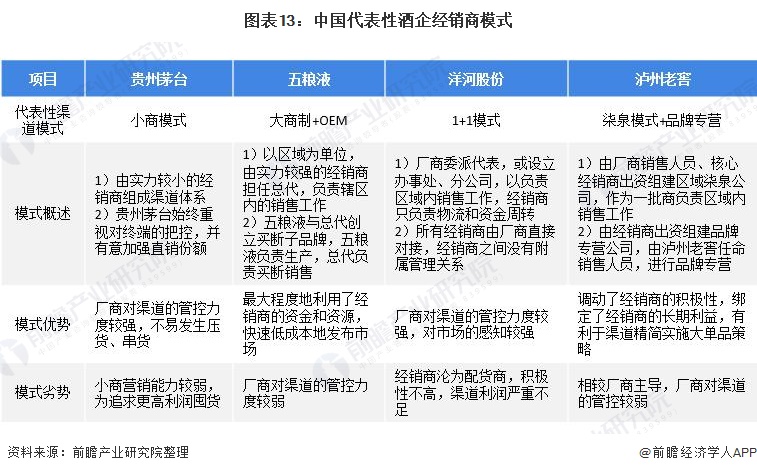

整体来看,虽然目前贵州茅台、五粮液、洋河股份、泸州老窖等酒企的经销商体系略有不同,但是自建门店、踏入电商平台建设、推进渠道扁平化是他们近年来的布局方向。

其中,白酒龙头——贵州茅台面对市场对飞天茅台频频断货、零售价居高不下的争议时,其强调:未来贵州茅台不再新增总代理、特约经销商、专卖店的数量,着重发展自营门店、电子商务等直供渠道,致力于渠道扁平化发展,将飞天茅台的合理价格传导至最终消费者。

并且,根据贵州茅台公布的年报数据显示,2017-2020年,贵州茅台经销商数量不断减少,由2017年的3083个下滑至2020年的2150个。与此同时,贵州茅台还于2014年成立了电子商务公司,上线“茅台商城”、“茅台云商APP”,与壹玖壹玖、酒仙网垂直电商合作。

五粮液在这四家酒企中对经销商的管控力度较弱,因此对渠道改革的决心更强。早在2016年,五粮液便开始了O2O电商布局,目前已经在北京、上海、逛走、深圳等10大城市设立了自营线下门店“五粮e店”,同时在天猫、京东开始线上旗舰店,与垂直电商合作。不完全统计,五粮液线下门店1209家,其中旗舰店593家,专卖店616家。

泸州老窖为了掌握渠道可控权,于2015年起也开始削减经销份层级,参股设立国窖、窖龄、特区等多个品牌销售的专营公司,下设子公司负责所在区域的营销,同时自建官方电商网站,进驻天猫、京东等平台。

不完全统计,目前泸州老窖线下门店322家,其中专卖店67家,旗舰店21家,体验馆8家。

4)疫情影响酒类流通市场规模增长

近些年,得益于国家经济和酒类市场的快速增长,加上企业的积累和奋斗,酒类流通行业涌现出一批年销售额过10亿元的龙头骨干企业,形成了行业发展的核心力量。随着酒类流通企业人员素质的提升,经营管理的升级,商业模式的更新,新理念、新技术的应用,酒类流通逐渐从传统落后的行业进入到现代化的发展轨道。2020年由于疫情,聚餐和走访亲戚送礼的机会大大下降,2020年国内酒类流通市场下降一半的增速,对比2019年,达到4%-5%左右的增长。

5、中国酒类流通行业竞争格局分析

——区域竞争格局:广东、上海企业分布集中

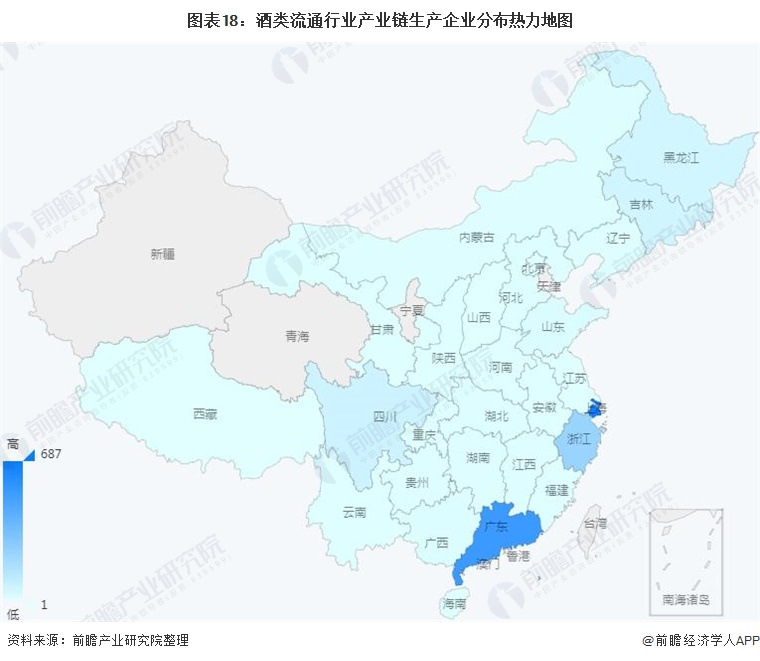

从我国酒类流通行业产业链企业区域分布来看,酒类流通行业产业链企业主要分布在上海和广东地区,其次是黑龙江、吉林和四川等地区;其余省份虽然有企业分布,但是数量极少。

从代表性企业分布情况来看,山东、江苏、上海、浙江等省份酒类流通行业产业链代表性企业分布较多。

2)企业竞争格局:酒类销售企业数量众多,零售业态多元化

酒类流通行业属于充分竞争行业,企业数量众多,占市场较大份额的大型龙头企业较少,市场集中度较低,整体处于向规范化、规模化发展的过程中。目前我国酒类经营企业汇总,零售企业占65%,批发企业占比15%,餐饮企业占比18%。

6、中国酒类流通行业发展前景及趋势预测

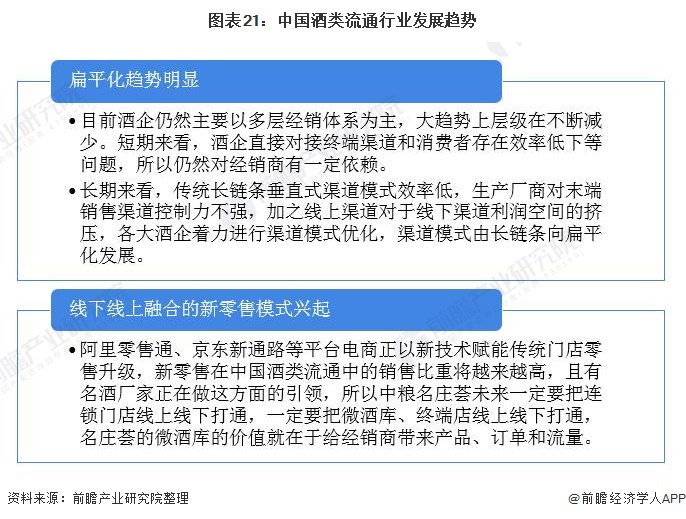

——发展趋势分析:酒企自主可控诉求将促使渠道往扁平化方向发展

目前酒企直接对接终端渠道和消费者存在效率低下的问题,对经销商仍有一定的依赖。但是,从长远看,酒企掌握销售自主可控权是酒企的诉求,并且如今酒企在大力进行渠道模式优化,未来酒企渠道将逐渐由长链条向扁平化方向发展。

2)发展前景预测:酒类流通行业市场规模将持续增长

随着买方市场的形成以及消费者市场地位的不断提升,酒类连锁专卖店逐渐开始将自己和传统的名烟名酒门店区分开来,摆脱了传统的形象展示店角色,通过连锁品牌的建立和购物体验的改进,来赢得消费者的青睐,顾客群体从团购客户向更大的范围覆盖。

虽然酒类电子商务模式逐渐兴起,但当前我国酒类流通仍以传统渠道模式为主。在传统渠道模式中,酒类连锁经营相对于其他渠道模式有着无可比拟的优势,是未来发展的主要模式之一。目前我国酒类流通领域连锁化程度较低,仍有较大的发展空间,更注重在某一区域内的合理分布,有品牌、有实力、有文化的连锁品牌将会更有竞争力。

预计我国的酒类流通行业规模在2021年至2025年会持续增长,年复合增长率均在5%左右。

以上数据及分析请参考于前瞻产业研究院《中国酒类流通行业商业模式与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

相关深度报告 REPORTS

本报告前瞻性、适时性地对酒类流通行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来酒类流通行业发展轨迹及实践经验,对酒类流通行业未来...

p43q0

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。