干货!2021年中国核电行业龙头企业市场竞争格局分析 中国广核为中国“核电之王”

1、中国广核VS中国核电:核电业务布局历程

核电是我国能源供应体系的重要分支,也是新能源的重要组成部分。目前,中国核电站运行的龙头企业分别是中国广核、中国核电,两家企业在核电业务上的布局历程如下:

2、核电业务布局及运营现状对比:中国广核略胜一筹

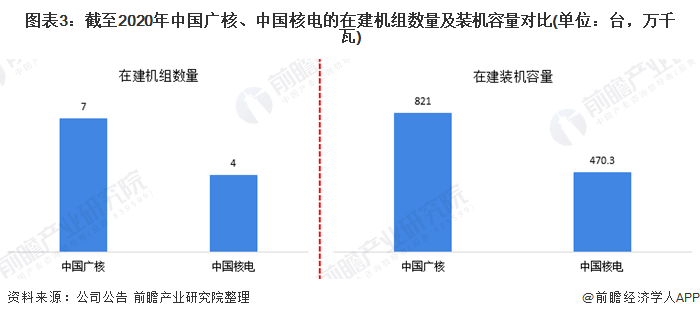

——核电机组及装机量对比:中国广核领先

从在运机组数量及装机容量来看,2020年,中国广核相较于中国核电略胜一筹。数据显示,2020年,中国广核的在运机组数量达24台,在运机组装机容量达2714.2万千瓦;中国核电的在运机组数量为23台,在运机组装机容量达2139.1万千瓦。

从在建机组数量及装机容量来看,2020年,中国广核更胜一筹。数据显示,2020年,中国广核的在建机组数量共7台,在建机组装机容量达821万千瓦;中国核电的在建机组数量为4台,在建机组装机容量达470.3万千瓦。

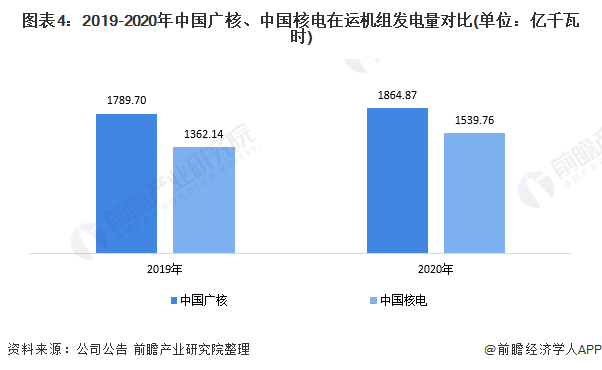

2)核电发电量对比:中国广核发电量更大

从核电发电量来看,由于核电装机量的差异,2019-2020年,中国广核的发电量均大于中国核电。2020年,中国广核的核电发电量为1864.87亿千瓦时,中国核电的发电量为1539.76亿千瓦时,中国广核高出约17%。

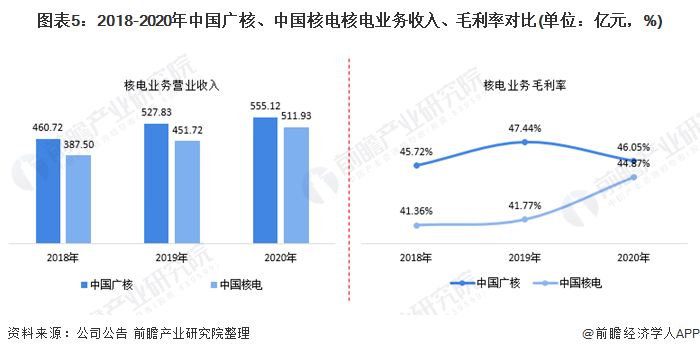

3、核电业务业绩对比:中国广核营收规模领先、但中国核电盈利能力提升快

从核电业务的经营情况来看,2018-2020年,中国广核的核电业务收入均领先于中国核电,2020年,中国广核核电业务实现收入555.12亿元,中国核电的核电业务实现收入511.93亿元。

从核电业务的毛利率来看,2017-2020年,中国广核的核电业务毛利率均高于中国核电;从毛利率变化趋势来看,中国广核的核电业务毛利率总体下滑,而中国核电的毛利率不断提升。2020年,两家龙头核电企业的核电业务毛利率差距较2017年大幅缩小。

4、前瞻观点:中国广核为中国“核电之王”

在核电行业中,核电机组数量及装机量决定了核电站的发电能力,而核电业绩能反应公司的经营概况。基于前文分析结果,前瞻认为,中国广核因在核电机组及装机量、核电站运行情况方面占有优势,目前是我国核电站运行企业中的“龙头”。

更多行业相关数据及分析请参考于前瞻产业研究院《中国核电行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、招股说明书撰写等解决方案。

相关深度报告 REPORTS

报告主要分析了中国核电行业的发展环境;中国核力发电上游的市场状况;中国核电行业经营状况;中国核电关联行业发展情况;国内外核电行业市场竞争情况;中国核电行业主要...

p9q0

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。