2019年中国辅助生殖行业市场现状及发展趋势分析 海外辅助生殖成为医疗热点

辅助生殖行业基本概况分析

人类辅助生殖,是指运用医学技术和方法对人的卵子、精子、受精卵或胚胎进行人工操作,以达到受孕的目的。它包括人工授精、配子移植、体外受精-胚胎移植技术,以及各种衍生技术。

不孕不育三种治疗途径分析,试管婴儿是最后防线

治疗不孕不育的主要方法有药物治疗、手术治疗以及辅助生殖治疗。药物治疗分为促排卵药物治疗和中药调理两类,主要适用于男女双方都没有发现器质性异常的夫妇;手术治疗主要针对器质性异常,如男方精索静脉曲张,或者女方输卵管堵塞、宫腔粘连等。

药物、手术治疗后仍然不能受孕,或满足其他适应症的夫妇,采用辅助生殖治疗比例,大约占到就诊不孕不育患者人数的20%。辅助生殖技术主要指人工授精和体外受精-胚胎移植及其衍生技术两大类,其中后者,体外受精-胚胎移植及其衍生技术也就是常说的试管婴儿技术。由于人工受精的成功率相对较低,部分病人直接采用试管婴儿技术,也有病人在人工受精失败多次之后转而采用试管婴儿技术。采用试管婴儿的患者比例,占到采用辅助生殖治疗人数的15%。

1978 年世界首例试管婴儿诞生。我国在这试管婴儿方面的工作相对起步较晚,大陆地区首例试管婴儿于 1988 年 3 月 10 日诞生。目前我国试管婴儿技术已经成熟稳定。根据患者适应症不同,试管婴儿具体方案的选择也不同。一代多为解决女性不孕问题,二代多为解决男性不育问题,三代是为了解决染色体异常和基因遗传病问题。

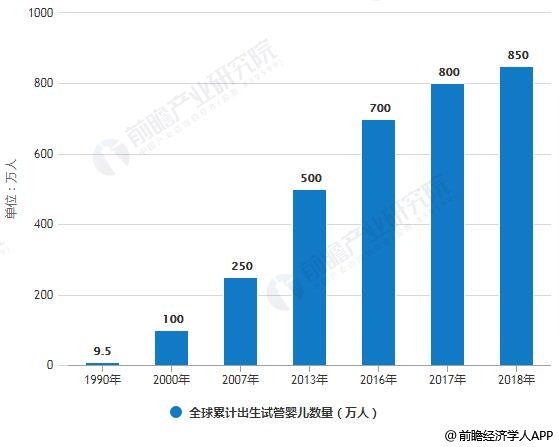

2018年7月,国际辅助生育技术监控委员会发布的一项报告显示,自1978年以来,全球已有超过800万试管婴儿降临人世。 报告分析了1991年至2014年各地区的试管婴儿登记数据,并据此估计,目前全球每年实施的试管婴儿治疗周期超过200万个,目前每年成功通过该技术生育的婴儿人数已超过50万。

1990-2018年全球累计出生试管婴儿数量统计情况

数据来源:前瞻产业研究院整理

辅助生殖行业产业链分析:生殖医院是绝对主体

由于我国辅助生殖行业发展期较短,且医疗属性强,存在较高的技术壁垒,因此产业链整体发展相对闭环。上游主要由医疗器械、检验试剂以及生物医药构成,同时基因检测以及干细胞技术具备进入潜能,中游为辅助生殖服务,下游为辅助生殖医疗机构。辅助生殖行业中,分配价值较高的领域为上游的辅生药物领域以及下游的辅生医疗服务领域。

1、上游:辅助生殖药物治疗分为四阶段,促排卵药物成本占比最高

药物在辅助生殖治疗成本中占比较高,以试管婴儿为例,单周期治疗费用中,药物占比达50%。辅助生殖药物治疗主要分为4个环节,依次为降调节、促排卵、诱发排卵及黄体支持。降调节是指使生殖激素的自然生成暂时降低的过程;促排卵是指促进卵泡的生长和发育;诱发排卵是指使卵子最后成熟,成为可受精卵;黄体支持是指使子宫内膜为胚胎着床做好准备。每一阶段都要使用不同种类的药物,其中促排卵药物使用数量最多,一般在一个治疗周期内要使用20—40支药物,费用占比最高在60%以上,其次是黄体支持药物占到20%左右,降调节类药物占比在15%左右,诱发排卵药物占到5%左右。

中国辅助生殖药物市场规模不断扩大 “四阶段”药物已实现全面国产化

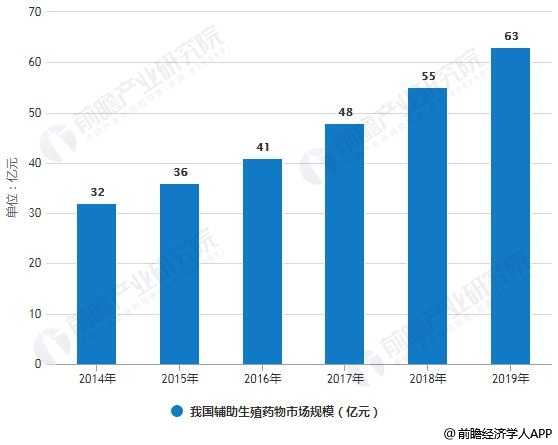

近年来,受到不孕不育症多发及我国人口政策的影响,辅助生殖行业呈现高速发展的态势,这也带动了辅助生殖药物市场规模的不断扩大。据前瞻产业研究院发布的《中国辅助生殖行业市场前景预测与投资战略规划分析报告》统计数据显示,2014年我国辅助生殖药物市场规模已达32亿元。截止至2017年我国辅助生殖药物市场规模增长至48亿元。初步测算2018年我国辅助生殖药物市场规模将达55亿元左右。预测2019年我国辅助生殖药物市场规模将超60亿元,达到了63亿元。

2014-2019年我国辅助生殖药物市场规模统计情况及预测

数据来源:前瞻产业研究院整理

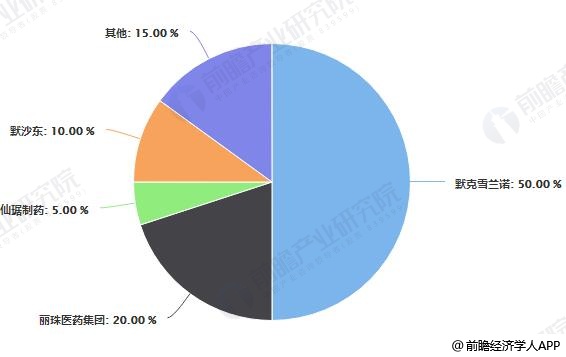

早期我国辅助生殖药物市场由国外企业垄断,重组促卵泡激素只有瑞士默克雪兰诺和荷兰欧加农的进口产品,价格十分昂贵,直接增加了我国辅助生殖治疗的费用。我国药企经过多年的研发目前已掌握了药物核心技术,“四阶段”的药物已全面实现国产化,价格相对于进口产品较为低廉,应用也逐渐增多。从主要企业的市占率来看,默克雪兰诺是行业龙头,是全球唯一一家在不孕不育治疗领域提供全系列产品的公司,其产品市场占有率在50%以上。丽珠医药集团股份有限公司在国内企业中市场占有率最高在20%左右,随着丽珠集团药品产线的不断优化以及价格优势的展现,进口替代仍有提升空间。此外长春金赛药业及浙江仙琚制药等药企也占据了一定的市场份额。未来随着我国药企技术的不断进步,国产辅助生殖药物市场占比将会进一步提高。

我国辅助生殖药物企业市场份额占比统计情况

数据来源:前瞻产业研究院整理

2、中游:互联网+辅助生殖成投资热点

通过梳理市场上现有的“互联网+辅助生殖”产品发现,美柚、大姨吗等泛经期管理产品牢牢把握住了孕前的流量入口,但就辅助生殖而言,更专业的产品主要有四大类模式:一类是以孕橙、孕律等为代表的基础体温计为代表的备孕智能硬件(孕橙等智能硬件也可服务于经期管理市场);第二类是以IVF助手等代表的医疗中介平台;第三类是以易孕帮为代表的线下备孕中心模式;第四类是以贝贝壳、好孕帮等为代表的“线上APP+线下备孕中心”模式。

此外,在千亿级市场的引诱下,各类资本也是争相涌入这一蓝海,近年来融资案件频发,虽然目前基本上都处于天使轮、A轮的初级融资阶段,但随着辅助生殖市场价格的提升以及辅助生殖市场规模扩张,未来,辅助生殖市场利润空间将快速增长,辅助生殖将成为医疗领域下一个投资风口。

3、下游:供给稀缺,生殖中心以公立医院为主

高毛利、市场空间广阔是个巨大的诱惑,但是牌照稀缺和审批难度大、医疗资源分布不均等因素等因素使得该行业的进入壁垒高,现有持牌机构呈现数量少,集中度高的特点。国内现有的辅助生殖技术和机构不能满足增长迅猛的市场需求,辅助生殖机构属于稀缺资源。

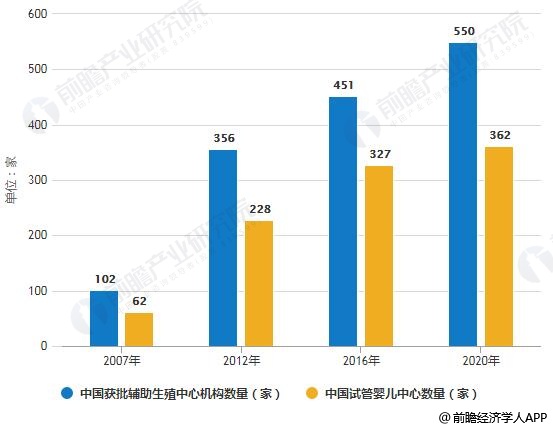

截至2016年底,中国共有451家辅助生殖中心、23家人类精子库机构,其中,获试管婴儿牌照的医院仅有327家,还有28%的生殖中心达不到试管婴儿技术要求。结合各省市辅助生殖技术设置规划和国家卫计委每300万人设置1个机构的标准测算,未来辅助生殖中心牌照上限不低于550家,至少还有约100家的空间,其中试管婴儿中心数量将达到362家左右。在人口仅有1.3亿的日本,辅助生殖机构数已达562家。

2007-2020年中国获批辅助生殖中心机构数量、试管婴儿中心数统计情况及预测

数据来源:前瞻产业研究院整理

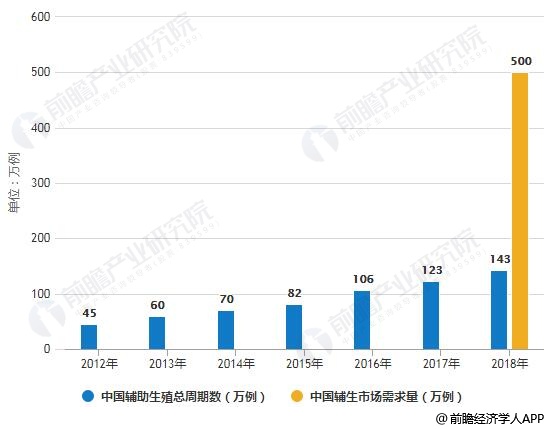

2018年中国辅助生殖总周期数约为143万例,上文提到当前中国辅生市场的需求大约在500万例,市场处于严重供不应求的状态,这直接导致在北京、上海等一线城市试管婴儿手术,患者平均需排队6个月以上。

2012-2018年中国辅助生殖总周期数、辅生市场需求量统计情况及预测

数据来源:前瞻产业研究院整理

从年完成的试管婴儿周期数来看,全国排名前10的生殖中心有7家为公立医院,8家为公立医院合计占比20%左右。爱维艾夫医疗集团2001年在“中国试管婴儿之母”张丽珠教授的指导下建立,以华南为主,作为唯一的一家民营辅助生殖中心挤进前10名,也是广东省排名第一的辅助生殖中心。

我国辅生医疗服务行业特点:市场空间广+进入门槛高+毛利率高,投资价值凸显

——中国不孕不育率持续上涨,衍生辅助生殖行业千亿市场

从全球范围来看,中国的不孕不育率依然处在较高的水平。中国人口协会、国家卫健委发布的数据显示,中国育龄夫妇的不孕不育率从20年前的2.5%-3%攀升到近年12%-15%左右,患者人数超5000万,平均每8对夫妻中,就有一对存在不孕不育患者,不孕不育已成为肿瘤、心血管之外的第三大疾病。可以明显看出,近年来我国的不孕不育率上涨幅度加快,随着环境污染、生育年龄推迟、生活压力等原因,不孕夫妇人数还在增加。

1995-2030年我国不孕不育率统计情况及预测

数据来源:前瞻产业研究院整理

5000万不孕症患者中每年有约5%(即250万)不孕症患者采用辅助生殖技术妊娠,接受人工受精、试管婴儿的人数比重约为1:4,且每位患者每年接受2个周期的人工受精或试管婴儿,则全国每年人工受精、试管婴儿的周期数分别为125万例、375万例,辅助生殖手术总周期数为500万例左右。由人工受精、试管婴儿每周期平均总治疗费分别为0.5万元、3万元,则推测出辅助生殖市场空间约为1180亿元,辅助生殖已成为医疗服务行业潜在增速最快的市场之一。

2018年9月10日,卫健委“三定”方案发布,多个计划生育相关司局取消,新设老龄健康司、职业健康司、人口监测与家庭发展司等。此举预示国家卫健委的职责方向要从计划生育转向全民健康,全面放开生育政策很快到来,辅助生殖市场也将进一步扩容。

2、政策严控,牌照稀缺

辅助生殖资质申请难度大,其中最核心的资质为试管婴儿资质,牌照门槛高、含金量大,其主要申请条件包括:a(原则上)必须是国家批准的三级医院;b中心的实验室负责人和临床负责人为高级职称;c机构设立后,试管婴儿周期数、妊娠率仍须达到一定标准,且每2年校验一次,不通过即被暂停资质。上述3点在医院资质层面、医生技术层面拔高难度,决定了试管婴儿牌照的高门槛。

3、高投资收益

毛利率是行业供求关系的综合体现,辅助生殖行业严重供不应求,整体毛利率为70%,辅助生殖领域毛利最高的试管婴儿业务,平均费用在5万元左右是一个合理的数据,大城市略贵,在目前医药企业利润日益收紧的大环境下,无疑颇具吸引力。我国公立医院的生殖中心,以及私立不孕不育医院的利润率甚至高于国外同类机构。

医疗服务行业主要包括辅助生殖、医疗美容、商业体检、口腔医疗、眼科医疗等子行业,辅助生殖行业靠技术+口碑,不依赖外中介导流、销售费用率较低,行业净利润率在30%以上,同样明显高于其它医疗服务行业。对比医疗美容行业,其行业毛利率可达60%~70%,但需投入大量销售费用进行导流,其行业净利润率在10%~20%之间,明显低于辅助生殖行业。

中国辅助生殖行业发展趋势分析

——民营辅助生殖中心有望成为后起之秀

截至2016年年末 ,我国私立生殖中心数量仅45家左右,占所有生殖中心比重约为10%,占所有私立医院比重不到0.3%,较高的牌照门槛淘汰了绝大部分想入行的私立机构。

政策整体严格,近年适当放松。辅助生殖技术许可审批权限早在2007年已经下放至省级卫生计生委,因此,在强调质量标准和技术规范的同时,各省先后迎来放行辅助生殖技术中心的高峰,由省级卫生计生委批准的辅助生殖中心占比已经接近70%。随着IVF牌照的放开,民营辅助生殖中心有望成为后起之秀。

2、海外辅助生殖成为热点

相较于国内,海外辅助生殖技术整体具备领先优势,且政策更为完善,海外辅助生殖市场规模逐年扩大。2016年,辅助生殖跨境医疗市场规模达到74亿元,跨境辅助生殖周期总量上涨到38万例,增速达18.75%,跨境试管婴儿取卵周期量达到20万例左右,同比增长25%。海外辅助生殖成为重症治疗、海外体检、医疗美容之后第四大海外医疗产品。

从技术代别来看,由于国内政策尚不支持第三代试管婴儿,国内多数医院还停留在第一、二代试管婴儿技术的操作,而在美国、泰国、马来西亚等地已成熟使用第三代试管婴儿PGD全球顶尖技术。

从成功率角度来看,国内试管婴儿技术普遍采用第一代和第二代的技术,根据北京市科学技术委员会科普,不同生殖中心成功率不同,多数中心每移植周期的成功率大约是40-50%;而国外的试管婴儿普遍采用第三代技术,比如美国就宣称可以超过80%。泰国、马来西亚的成功率60%-70%,仅次于美国。

中国有八成中产阶级选择来美进行试管婴儿治疗。一份调查报告显示:以35岁为年龄分界线来调查不孕家庭的赴美试管意向,大于35岁的比率较之小于35岁的比率增长了180%(5年前这一数值基本持平,都会选择在国内完成周期或治疗)。

相关深度报告 REPORTS

本报告第1章分析了中国辅助生殖行业的发展环境;第2章对全球及主要国家辅助生殖行业的发展状况、竞争格局、市场前景进行了分析预测;第3章对中国辅助生殖行业的发展状况...

p56q0

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。