2018年中国IDC行业市场分析:千亿市场规模,三大运营商垄断成型

IDC行业基本概况分析:定义、产业链

互联网数据中心(IDC)属于互联网基础设施范畴的一个细分领域,主要为大型互联网公司、云计算企业、金融机构等客户提供一个存放服务器的空间场所,包括必备的网络、电力、空调等基础设施,同时提供代维代管及其他增值服务,以获取空间租赁费和增值服务费。

IDC行业产业链上游由硬件设备制造商、软件服务商、电信运营商以及政府等主题组成。中游主要分为两大类,即IDC基础架构提供商和IDC服务商。目前IDC基础架构商的代表企业主要有世纪互娱、光华新网、数据港、万国数据等;IDC服务商由分为基础电信运营商和云计算服务商。产业链下游参与者众多,主要包括互联网企业、金融机构、制造业企业、政府部门等。

IDC行业产业链分析情况

资料来源:前瞻产业研究院整理

行业步入高速发展阶段

当前,数据中心已成为企业或机构管理IT基础设施与应用,提供基础设施与应用服务的重要平台。随着更加先进的技术的融合发展,建设新一代数据中心成为企业普遍关心的热点话题,它不仅代表着IT产业发展的潮流,也反映了不同IT用户最迫切的核心需求。从时间上来看,数据中心功能演进经历了三个发展阶段,即计算中心阶段(2000年前后)、信息中心阶段(2004-2008年)和服务中心阶段(2008年至今)。

2018年中国IDC行业市场规模已超千亿

近年来,人工智能、云计算等新兴领域的发展,推高了国内对网络的需求,使互联网流量持续高增长。到2018年6月,我国移动互联网接入流量达每月56.69亿GB,同比增长212.3%;月户均移动互联网接入流量达到4341.76MB,同比增长172.9%。作为数据的产生、传输和存储中心,IDC行业景气度与互联网行业高度相关,移动互联网、视频和游戏等行业的高速增长,电子商务、直播等垂直行业客户数量及客户业务规模的持续扩大以及传统行业信息化渗透率的提升都将驱动IDC市场规模增长。

在中国互联网行业的高速发展下,中国的IDC市场规模增速远高于全球水平。据前瞻产业研究院发布的《中国IDC行业市场前瞻与投资战略规划分析报告》统计数据显示,2012-2017年,中国IDC市场规模保持持续增长趋势,但增速呈波动增长态势。2011年中国IDC行业市场规模已达2010.8亿元。2015年中国IDC行业市场规模突破500亿元,达到518.6亿元,同比增长39.3%。到了2017年中国IDC行业市场规模增长至946.1亿元,同比增长32.4%。截止至2018年中国IDC市场继续保持高速增长,市场总规模为1277.2亿元人民币,同比增长35%。

2012-2018年中国IDC行业市场规模统计及增长情况

数据来源:前瞻产业研究院整理

(2012年、2013年市场规模增速为23.4%、24.5%)

增值业务营收逐渐反超基础业务

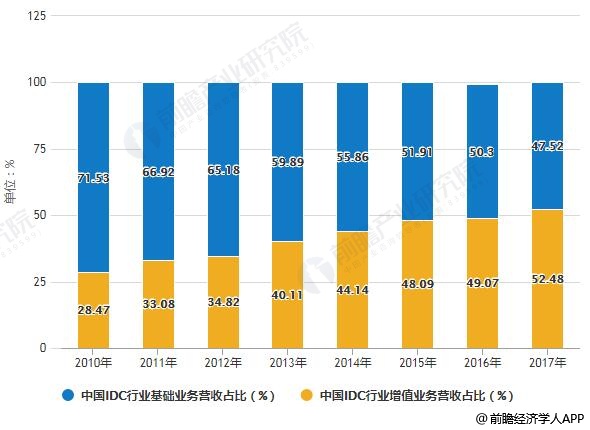

IDC业务可分为基础业务和增值业务两种。基础业务包括主机托管、宽带出租、IP地址出租、服务器出租和虚拟主机出租等,增值业务包括数据备份、负载均衡、设备检测、远程维护、代理维护、系统集成、异地容灾、安全系统和逆向DNS等,就目前国内IDC市场结构而言,基础业务占比呈下降趋势,而增值业务发展迅猛,大有后来居上之势。

据统计,2010-2017年,,中国IDC行业基础业务营业收入占比呈逐渐下降的趋势,而增值业务凭借具有高溢价的服务内容,其营收占比逐渐上升。2017年,基础业务、增值业务占比分别为,47.52%、52.48%。

2010-2017年中国IDC行业两大业务营收占比统计情况

数据来源:前瞻产业研究院整理

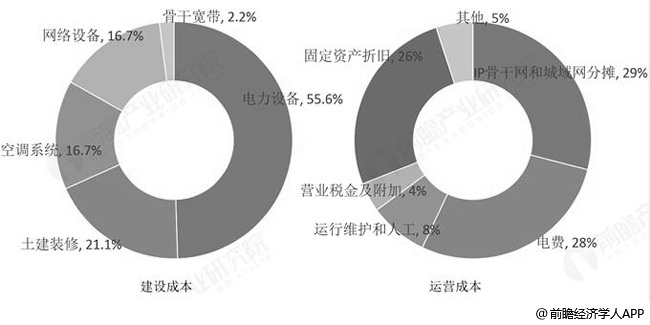

电力设备为成本大头,HVDC有望成为数据中心主流选择

低成本是数据中心运营商建立竞争优势的关键。数据中心成本由建设成本和运营成本构成。在数据中心的建设成本中,电力设备成本最高,其占比达55.6%。而数据中心的运营成本的主要是IP骨干网和城域网分摊及电费,其占比分别为29%、28%。

从以下数据可见,无论是供电设备还是电费,两者均是数据中心的成本大头。因此,降低电力基础设施采购成本,提高电源使用效率,是数据中心降成本的两大关键手段。

此外,根据对往年数据中心出现的故障原因统计,供电系统故障是数据中心意外宕机的首要原因。因此,改善供电系统性能,是提高数据中心运行稳定性的关键。

数据中心建设成本分析情况

数据来源:前瞻产业研究院整理

北上广深数据中心上架率达到60%-70%

从全球范围来看,美国数据中心的数量最多,其占比达44%。其次是中国、日本、英国、澳大利亚、德国,其占比分别为8%、6%、6%、5%。

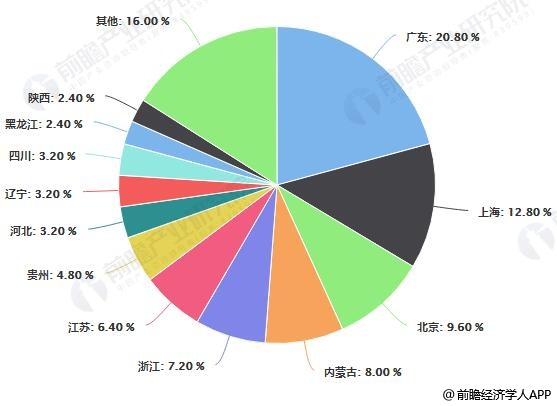

从全国范围来看,北京、上海、广州、深圳等一线城市数据中心资源最为集中,其上架率达到60%-70%。但受限于地区承载能力,新建增速正在逐步放缓,可用资源有限,租用价格相对较高,相比而言,其周边地区尚有充足的可用数据中心资源,网络质量、建设等级及运维水平也较高,总体租用价格成本相对较低。

此外,中部、西部、东北地区可用数据中心资源丰富,规模较大,价格优势明显。这些地区土地资源丰富,建设租金成本较低,网络质量、建设等级及运营维护水平也较高,适合建立大型及超大型数据中心。例如:百度最大的数据中心位于山西省阳泉市,服务器设计装机规模超过16万台;阿里江苏云计算数据中心在南通签约,建成后将成为阿里巴巴华东地区最大的云计算中心基地,承载30万台服务器。

2018年中国大规模数据中心区域分布情况

数据来源:前瞻产业研究院整理

三大运营商市占率达73%

整体来看,OLED行业参与者主要分为三大类别,分别是以电信、联通、移动代表的运营商派;以世纪互联、网宿科技、鹏博士等企业为代表的IDC基础架构提供商;以阿里云、华为云、腾讯云为代表的云计算服务商;以及其它民营IDC为主的第四阵营的局面。

目前来看,三大基础电信运营商在IDC行业中所占市场份额比例占比达73%。其中,电信市场份额最高,其占比达42%;中国联通其次,占比达21%。

中国IDC行业市场竞争格局分析情况

数据来源:前瞻产业研究院整理

基础架构提供商

目前,国内第三方IDC行业格局相对分散,中小企业较多。与三大运营商相比,国内上市公司机柜体量明显不足,但与运营商相比,第三方数据中心位置优越,定制化服务能力强,更加能满足大型企业的定制化需求,上架率高,同时能够供应电信、联通等多个运营商网络。

目前,在第三方基础架构提供商中,光环新网、世纪互联、数据港、鹏博士等企业在市场中占据一定优势地位。

运营商

由于历史原因,目前运营商仍在IDC市场占据主导地位。但三大运营商的IDC业务发展差距较大。其中中国电信业务的发展状况最佳,2017年,其IDC业务实现营业收入191.07亿元,同比上年增长19.9%;2018上半年,其营收增速继续保持20%。而2017年,中国联通、中国移动IDC业务的营收分别为110.2亿元、45.29亿元。

云计算服务商

前瞻根据自身互联网建设能力、网络社会影响力、企业的行业地位等三大因素,对国内云计算企业进行了简单排名。其中,阿里云、腾讯云、华为云、百度云、网易云的综合实力处于行业优势地位。

相关深度报告 REPORTS

本报告前瞻性、适时性地对IDC行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来IDC行业发展轨迹及实践经验,对IDC行业未来的发展前景做出...

p3q0

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。