2024年中国激光医疗行业龙头企业分析——奇致激光:激光医疗业务专注度领先

行业主要上市公司:奥普光电(002338)、炬光科技(688167)、奇致激光(832861)、华工科技(000988)、爱科凯能(430351)等

本文核心数据:激光医疗上市公司业务占比;发展历程;产品结构;公司业绩;研发费率;销售费率;管理费率

奇致激光的激光医疗业务专注度领先

从整体激光医疗上市公司的业务专注度来看,奇致激光的激光医疗业务占比超过95%,是市场专注度最高的企业。奇致激光是国家级专精特新“小巨人”。公司产品涉及强脉冲光、紫外准分子光、固体激光、半导体激光、气体激光、LED光等多种技术,临床应用已覆盖皮肤科、泌尿外科及眼科治疗等多个领域,产品种类丰富且临床应用较广。近年来,奇致激光对已有激光及其他光电类医疗设备核心技术迭代更新,加大新型高端激光及其他光电类医疗设备产品的研发力度,逐步实现对进口同类产品的替代。

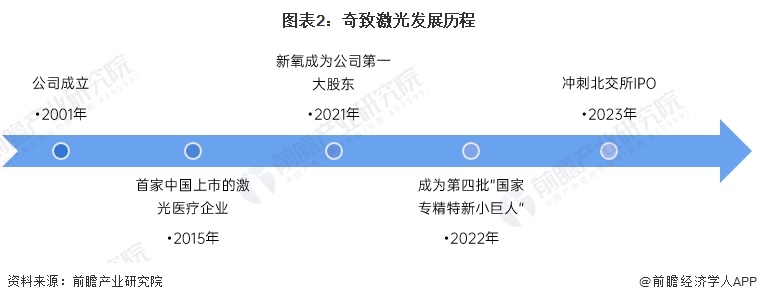

奇致激光发展历程

公司成立于2001年,是中国最大的以生产和经营激光、强光类医疗设备为主营业务的高科技企业。2015年7月24日,武汉奇致激光成功登陆“新三板”,成为中国首家成功上市的医疗激光企业。2021年6月新氧宣布以7.91亿元的总价收购武汉奇致激光84.49%的股份,成为公司第一大股东。2022年8月成为第四批国家级专精特新“小巨人”企业;2023年6月14日,奇致激光发布了申请公开发行股票并在北交所上市辅导备案及其进展公告,拟冲刺北交所上市。

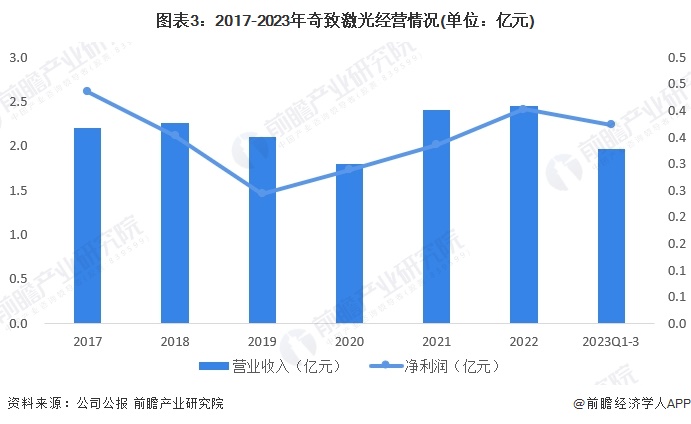

奇致激光营收波动增长

2017-2022年,公司营收逐年呈波动趋势。2020年公司营收最低,达1.8亿元,2022年恢复到2.5亿元。2023前三季度公司营收2亿元,同比增长9.66%。净利润跟营收趋势相同,2022年净利润超过四千万元,2023年前三季度公司净利润率为11.7%。

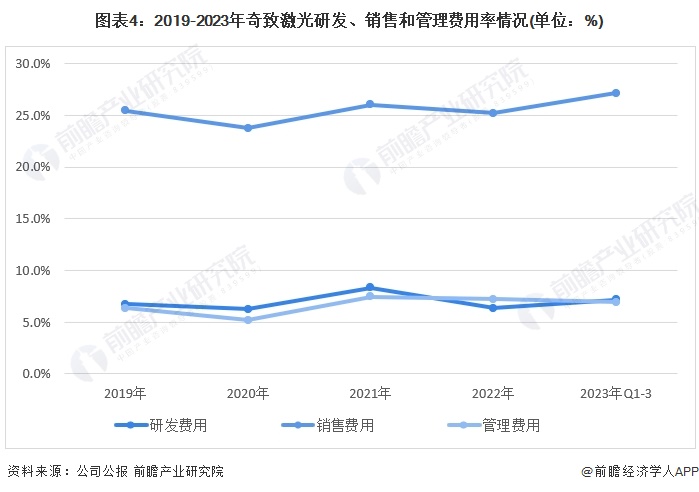

奇致激光费率管控良好

公司费用率管控良好。2019-2022年,公司销售费用率保持在25%左右,2023前三季度上升至27%。管理费用率从2019年的6.3%增长至2022年的7.2%,2023前三季度下降至6.9%。研发费用率从2019年的6.7%下降至2022年的6.3%,2023年前三季度上升至7.2%。整体来看,公司的研发、销售和管理费用率波动较小,公司费率管控较好。

奇致激光光治疗设备为核心业务

奇致激光2023上半年产品主要有三种,其中光治疗设备占比最高,达65%,其次是激光手术设备,占比19%,备件维保占比16%。

更多本行业研究分析详见前瞻产业研究院《中国激光医疗行业市场前瞻与投资规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

相关深度报告 REPORTS

报告主要分析了中国激光医疗行业的发展环境;激光医疗行业当前的市场运营;激光医疗行业的供需情况;激光医疗行业的竞争格局、竞争趋势;激光医疗市场的领先企业经营状况...

p41q0

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。