干货!2023年中国医疗美容行业产业链现状及市场竞争格局分析 广东、四川省分布企业数量较多

行业主要上市公司:爱美客(300896)、昊海生科(688366)、华熙生物 (688363)、奥园美谷(000615)、华东医药(000963)、朗姿股份(002612)、华韩整形(430335)等

本文核心数据:中国医疗美容产业链;代表性医疗美容企业区域分布图;代表性医疗美容企业营收情况

1、医疗美容行业产业链全景梳理

中国医疗美容产业链上游主要包括医美原料供应商和医美器材提供商;中游包括正规机构和非正规机构,其中正规机构主要是指公立医院的整容科、大型连锁医美集团和中小型民营医美机构等,非正规机构是指私人诊所和美容院等;医美行业下游则是消费者,按消费者对价格的敏感程度可分为三类,高端项目消费者、中端项目消费者和低端项目消费者。

中国医疗美容上游原料厂商主要有华熙生物、爱美客、昊海生科、华东医药、焦点生物等;中游医美机构主要有华韩整形、丽都整形、瑞丽医美、鹏爱医疗等机构,新兴的医美平台有新氧、更美、悦美等互联网平台;下游主要是广大的医疗美容消费者。

2、中国医疗美容行业产业链区域热力分布图:广东、四川省企业数量较多

近年来,中国医疗美容行业快速发展,医美服务机构如雨后春笋般不断涌现。通过“企查猫”查找关键词,并筛选医疗机构、美容院和整形医院三类企业,得到截至2023年1月4日,中国医疗美容行业机构企业共有15023家。从中国医疗美容行业企业区域分布来看,广东、四川和浙江等地企业数量较多,均超过1200家;其次为江苏、北京以及山东等地。

从医疗美容行业产业链上市企业分布来看,沿海地区上市企业分布较为密集,且产业链上游和中游企业均有分布;此外,湖南、湖北以及重庆等地也有医美原料或医美服务平台企业。

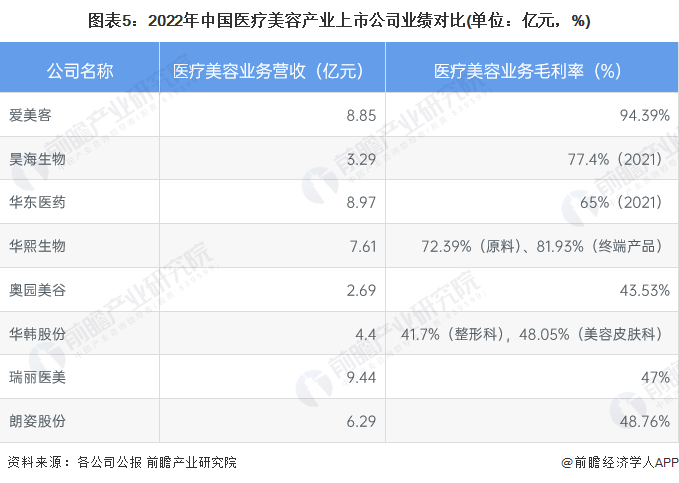

3、中国医疗美容产业代表性企业业绩对比:上游原料器械企业整体毛利率水平较高

近年来,中国对医疗美容行业的监管政策和措施趋于严格,医美企业获利空间受到一定挤压。从毛利率水平看,上游原料器械企业壁垒较高,产品技术性强,整体毛利率水平较高;中游医美机构易受到监管、消费环境等因素影响,毛利率普遍在40%-50%左右。

注:除特别标注外,均为2022年上半年经营数据。

4、中国医疗美容产业代表性企业投资动向情况

2021年以来,医疗美容产业代表性企业的投资动向主要通过收购公司股权拓展业务布局,从而提高企业竞争力或拓宽产业链。医疗美容产业代表性企业最新投资动向如下:

更多本行业研究分析详见前瞻产业研究院《中国医疗美容行业市场需求预测与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业规划、园区规划、产业招商、产业图谱、产业链咨询、技术咨询、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

相关深度报告 REPORTS

本报告前瞻性、适时性地对医疗美容行业的发展背景、产销情况、市场规模、竞争格局等行业现状进行分析,并结合多年来医疗美容行业发展轨迹及实践经验,对医疗美容行业未来...

p14q0

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。