2023年中国虚拟电厂行业成本投入及收入模式分析 收入模式以辅助服务市场为主

虚拟电厂行业主要上市公司:国电南瑞(600406.SH);特锐德(300001.SZ);国网信通(600131.SH);东方电子(000682.SZ);朗新科技(300682.SZ);科陆电子(002121.SZ);南网科技(688248.SH);恒实科技(300513.SZ);科远智慧(002380.SZ);国能日新(301162.SZ)等

本文核心指标:灵活性资源成本投入比较;虚拟电厂收入模式;虚拟电厂交易场景;虚拟电厂盈利模式

需求响应为主的虚拟电厂项目成本较低

根据《电力系统灵活性提升:技术路径、经济性与政策建议》研究,经过灵活性改造的煤电机组最小出力能够降至额定容量的30%,其成本主要包括单位调节容量改造投入成本600-700元/千瓦,以及低负载运行增加煤耗14-20克/千瓦时对应的运行成本;储能和抽水蓄能能够在1-2分钟内完成从零至满出力的调整,调节范围为额定容量的-100%~100%,其建设投入成本分别为1.5元/瓦时和6300-7200元/千瓦,运行成本基本为常规运营维护费用和人工费用,与建设成本相比几可忽略;需求响应规模一般可达到最大负荷的3-5%,考虑推广费用和相关智能设备以及管理运维平台成本后,单位投资为200-400元/千瓦。

因此,综合考虑灵活性资源建设/改造投入成本和运行维护成本后,需求响应为主的虚拟电厂项目提升系统灵活性的成本相较于其他资源更低,性价比更高。

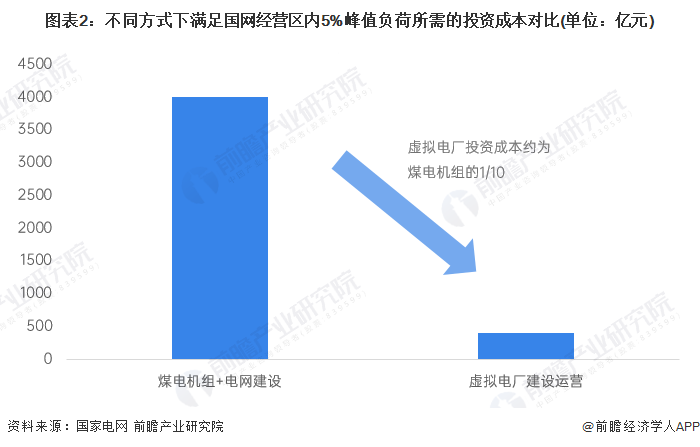

根据国网测算,通过建设煤电机组满足其经营区内5%的峰值负荷,需要投资4000亿的电厂和配套电网,而通过发挥需求侧资源满足峰值负荷需求,投资规模仅约1/10,虚拟电厂的经济价值凸显。

虚拟电厂收入模式以辅助服务市场为主

虚拟电厂商业模式是参与现货市场、辅助服务市场,提供需求侧响应或容量服务赚取削峰填谷收入,或通过优化管辖内用户用电计划,获取溢价分成。目前,虚拟电厂商业化运营的应用场景以调峰辅助服务为主。

当前,欧洲和美国电力现货市场/辅助服务市场已比较成熟,虚拟电厂已完全实现商业化。但我国新型电力市场还处于完善中,虚拟电厂主要由政策引导来参与市场。

虚拟电厂对外交易场景主要包括省间市场、调峰市场和省级现货市场,可促进跨区绿色电力交易以及清洁能源消纳等。虚拟电厂对内交易场景主要包括虚拟电厂与接入的灵活性资源用户互动、虚拟电厂代理用户参与绿色电力交易以及基于虚拟电厂平台的用户间互动交易。

虚拟电厂盈利来源可分为四大类

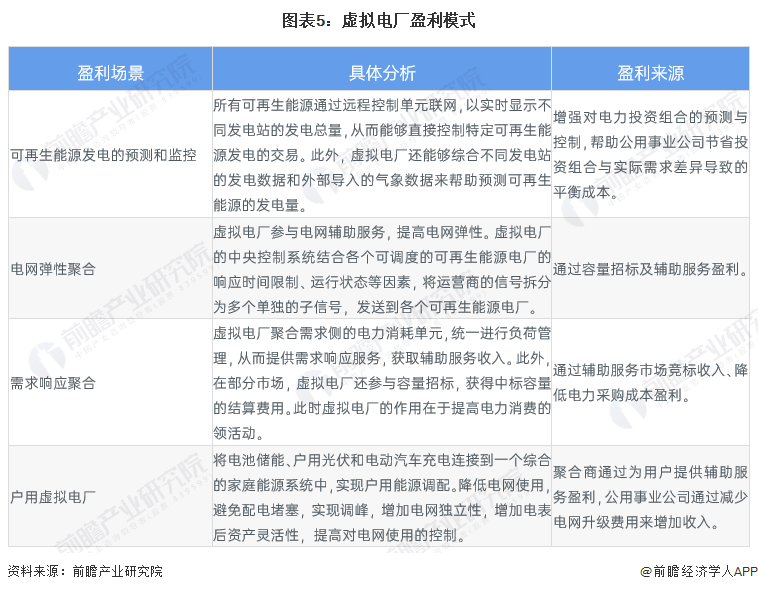

从盈利场景来看,虚拟电厂可通过可再生能源发电的预测与监控、电网弹性聚合、需求响应聚合以及户用虚拟电厂实现盈利。

更多本行业研究分析详见前瞻产业研究院《中国虚拟电厂(VPP)行业发展前景预测与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、专精特新小巨人申报、十五五规划等解决方案。如需转载引用本篇文章内容,请注明资料来源(前瞻产业研究院)。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

相关深度报告 REPORTS

本报告前瞻性、适时性地对虚拟电厂(VPP)行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来虚拟电厂(VPP)行业发展轨迹及实践经验,对虚...

p15q0

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。