2019年中国奶粉行业市场竞争格局及发展前景分析 未来市场需求量将保持在稳定水平

产品涨价带领奶粉行业向“高端化”发展

中国的奶粉“品牌加价高、渠道加价高”,导致品牌高度分散,由于品牌竞争激烈且拉新难,渠道环节也加价率高。目前全国有近12万家 MBS,大量单体店退出,龙头则加速扩张。

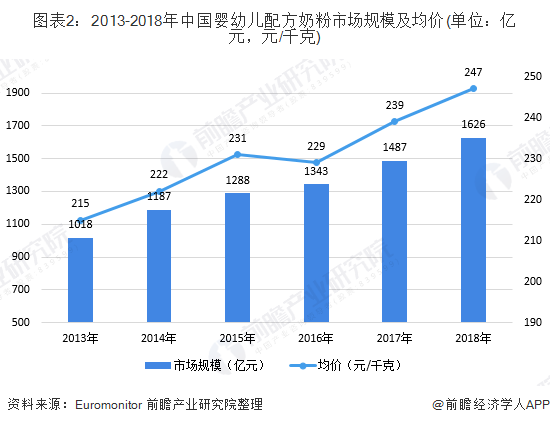

产品涨价是常态,支持品牌涨价的基础是创新,一线品牌在功能、成分、概念上的创新永无止境,带领全行业向“高端化”发展。

1、生育率下滑致销量增速下滑 行业增长靠提价

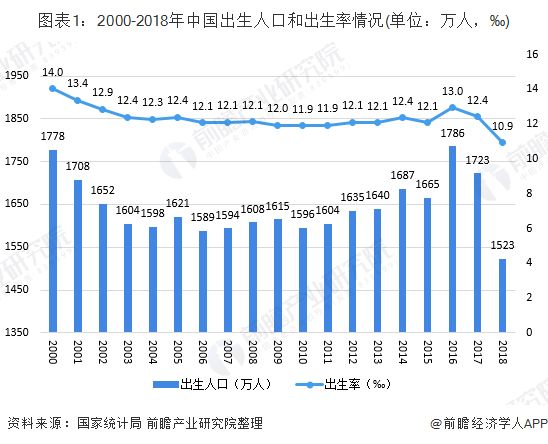

中国生育率已进入持续下滑阶段,全面二胎政策的刺激效果有限。2009年生育率首次降低到12‰以下,2015年二胎政策实施后,2016年生育率提升到13‰,但很大程度上是未来几年的一次性集中释放。随后生育率、出生人口数量继续下滑,2017年和2018年出生人口数分别为1723万、1523万,分别同比降低4%、12%。尤其2018年出生率降低到10.9‰。

未来如果没有强政策出台,未来中国出生率将保持在当前的水平,甚至进一步下滑。且一线发达城市的生育率将会下滑更多,也直接影响奶粉和母婴产品的增长。

根据Euromonitor统计数据,2018年中国配方奶粉市场总规模为1626亿元人民币,过去五年行业增速已经从16.7%下降到9.3%。在城镇化率提升的大背景下,我国的生育率已经进入一个下滑的周期,全面放开二胎等优惠政策带来的刺激效果有限。未来新生儿数量也大概率将会温和下滑,自然影响奶粉的销量,预计未来中国婴幼儿配方奶粉市场的销量增长为小个位数,而行业增长更多靠提价。

如果对比海外发达市场,会发现中国的婴幼儿配方奶粉消费是一个非常特别的消费品——产品加价倍率高于美、日等发达国家,且大量在母婴店销售额(国外主要在药房、超市)。

奶粉在大多数国家是一种标准消费品,而在中国更类似于保健品,其背后的原因和中国特色社会文化、历史原因相关。

2、我国奶粉分为三段 一段价格最高

婴幼儿配方奶粉不同于普通奶粉,针对0-3岁婴幼儿的营养需求进行成分调配后的产品,由于对安全性的要求高,实际上是属于药品而非食品,在大多数国家(包括我国)属于药监局监管。

由于不同年龄阶段的婴幼儿所需的营养成分有所差异,我国的奶粉基本上按照适龄分为三个阶段:第一阶段(Standard):为0-6个月婴幼儿食用;

第二阶段(Follow-on):为6-12个月的婴幼儿食用;

第三阶段(Growing-Up):为12-36个月的婴幼儿食用;

较大儿童(Toddler),其成分和成人奶粉更为接近。

联合国和世界卫生组织倡导在婴儿出生的前6个月对进行纯母乳喂养,此外我国很大一部分企业产假在3-4个月左右,因此将0-6个月前划分为一段,这一阶段采用奶粉喂养的比例相对较小。

6个月-1岁划分为二段,很多家庭开始进行混合喂养,也是宝宝接触配方奶粉以及其他辅食的一个高峰时段。

第三段奶粉的适龄周期最长,因此奶粉需求量占比最大。根据Euromonitor统计数据,2018年我国配方奶粉中一段、二段、三段的销售量分别为16万吨、18万吨、30万吨,销售额分别为489亿元、472亿元、613亿元。而从均价来看,一段奶粉的定价更高。2018年一段、二段、三段的均价分别为每公斤308元、263元、203元。

3、品牌格局分散 外资企业仍然领先

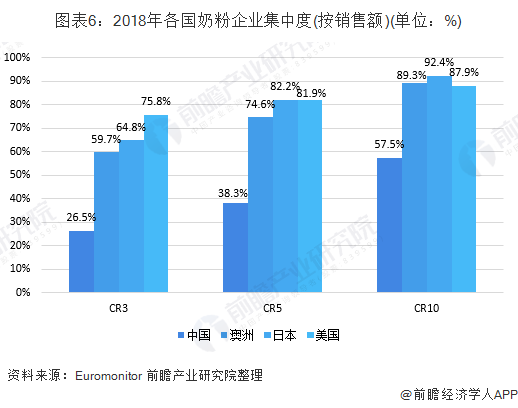

奶粉在中国属于非标品,而在美、日等发达国家偏标准消费品,品牌集中度高。2018年美国、日本、澳洲奶粉CR5分别为82%、82%、75%,中国CR5仅为38%,这是奶粉品牌加价率高的自然结果。

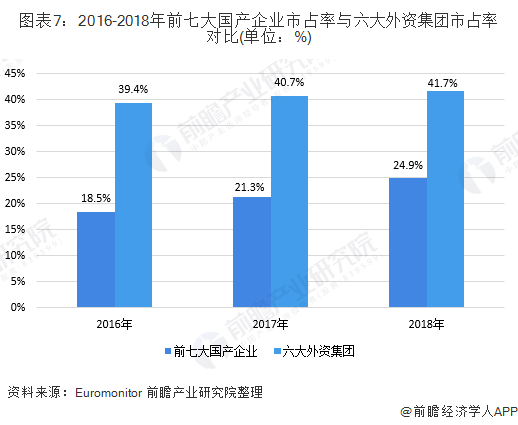

2016年《注册制》出台后全行业经历了一轮库存清理,是一个比较挣扎的阶段,2017年调整结束,龙头品牌的市占率快速提升。2015-2018年CR20从59%提升到74%。这是品牌格局变化的第一阶段,特点是尾部玩家退出,而第二阶段的变化才刚刚开始,变化核心是前20名企业,尤其是国产和外资之间较量。2018年前六大外资集团(雀巢+惠氏、达能、雅培、美赞臣、菲仕兰、A2)市占率42%,前七大国产企业(飞鹤、伊利、澳优+海普凯诺、健合、君乐宝、完达山、雅士利蒙牛)市占率25%,从结果来看外资企业仍领先。

国产奶粉品牌很难跻身高端线,一个重要原因就是缺乏颠覆性的“概念创新”,虽然产品成分和进口品牌并没有区别,都含有最新一代的高端成分,但由于并非概念的领导者,定位和定价都只能在第二梯队。

但近年来已经有国产品牌开始提出了具有超越性的概念创新:飞鹤创新性地主打“OPO结构脂”成分,并提出了“更适合中国宝宝体质”的广宣语。君乐宝带领国产品牌提出了“鲜活概念”,强调国产乳企全产业链一体化的优势,牛奶从挤出到加工只有2小时,和传统的奶粉加工模式相比更加清洁、营养。飞鹤的星飞帆系列也成功站上超高端线,成为全国性的高端产品。

4、MBS仍然是母婴消费品最重要的渠道

中国婴幼儿奶粉主要在三类渠道中销售,分别为超市等传统渠道(KA)、母婴店(MBS),电商。2008年前,奶粉主要在传统渠道进行销售,而在2008年后母婴店开始野蛮生长,并不是消费习惯发生了变化,而是供给端发生了变化,大量国产品牌在三聚氰胺事件后转为深耕低线市场,开始补贴MBS,所以这一业态尤其集中在三四线,西南部市场。

2013年前后电商快速发展,但其影响主要集中在一线城市、东部沿海城市,MBS仍然是母婴消费品最重要的渠道。根据尼尔森统计数据,2018年全国MBS接近12万家,达到119842家,其中一线、二线、三四线分别为15869家、27119家、76854家。

5、长期来看奶粉产品升级是常态

奶粉按照定位和定价分为超高端、高端、普通三个档次。按照飞鹤招股书中的分类,目前产品比较通用的分类为:超高端:定价在450元/千克;高端:定价在350-449元/千克;普通:定价低于350元/千克。

长期来看,奶粉产品升级、产品涨价是常态。2017年渠道库存消化充分后,奶粉品牌普遍进行了一轮高端化,根据飞鹤招股书信息,2014年我国奶粉中普通、高端、超高端的市场占比分别为78%、15%、7%,而到2018年比例变化为62%、21%、17%,超高端、高端线的合计占比在4年期间增加了16个百分点至38%。

6、未来母乳喂养的比例将保持相对稳定

联合国儿童基金会和世纪卫生组织和儿童基金会建议新生儿6个月前进行纯母乳喂养,并要求奶粉品牌商参与倡导母乳喂养。但中国的母乳喂养率在全世界范围属于较低水平:1998年、2014年、2018年6个月前母乳喂养率分别为67%、28%、29%,远低于国际平均水平(38%),尤其是城市这一比例仅为16%,这和中国女性参加工作的比例高关系大,职场压力会导致女性选择更方便的哺喂方式,城镇化率提升对母乳喂养率有一定的反作用。

而低线市场的泛90后新妈妈母乳喂养的比例超40%。相比于一线城市的白领女性,或者是二胎母亲,新妈妈身体条件好,时间更充沛。此外政策能够较为有效地引导母乳喂养,目前国内一些省份(例如广东)出台政策鼓励母乳喂养,其结果也是广东和深圳的母乳喂养比例较高,未来不排除有补贴、假期等新政策出台继续改善母乳喂养的环境。综合上述因素的共同影响,未来母乳喂养的比例会保持在一个相对稳定的水平。

简单假设每个婴幼儿都采用纯奶粉喂养,再用奶粉销量倒推,则中国市场相当于每年有1500-1600万的纯奶粉喂养儿童。虽然统计数据显示中国母乳喂养比例基本稳定,但数据反映了一个很重要的信息:1岁以后的奶粉喂养渗透率从2013年的16%提升至2018年的21%,是拉动需求的一个重要因素。这意味着越多的新父母开始采用三段奶粉,可见城镇化率确实会提升二段、三段奶粉的需求量,很多城镇妈妈在这一阶段需要回归职场。

三段奶粉的渗透率比例仍有提升空间(2018年为21%),给品牌商提供了产品研发的思路,大量品牌也在强调推出大龄儿童奶粉产品,同时推出一些方便使用的新产品。日本奶粉领军品牌格力高、明治在2019年春推出液态奶,美赞臣的液态奶也开始在京东销售,强调即开即饮、免冲泡的功能,新产品或将成为开拓需求的新方式。但整体来看,婴幼儿奶粉已经是存量市场,人口红利消失,乐观预测行业需求量能够保持在稳定水平。

更多数据及分析请参考于前瞻产业研究院发布的《中国婴幼儿奶粉行业市场需求与投资规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业规划、产业申报、产业园区规划、产业招商引资等解决方案。

相关深度报告 REPORTS

本报告将帮助婴幼儿奶粉企业、学术科研单位、投资企业准确了解婴幼儿奶粉行业最新发展动向,及早发现婴幼儿奶粉行业市场的空白点,机会点,增长点和盈利点……,前瞻性地...

p3q0

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。