2020年中国显示面板行业市场现状及区域格局分析 集群发展模式引领行业快速发展

集群发展模式引领中国新型显示产业快速发展

中国新型显示产业初步形成了京津冀地区、长三角地区、东南沿海地区以及成渝鄂地区的产业分布格局。四大地区在新型显示产业发展过程中形成了“龙头企业-重大项目-产业链条-产业集聚-产业基地”的集群发展模式,引领中国新型显示产业快速发展。

1、全球显示面板产业链转移至中国

全球显示面板产业链产能转移经历了三个时期:2000年前是有日本主导的全球TFT-LCD产业发展,同时期的韩国企业大力大力发展该产业,该时期全球出货量第一是三星;

2000-2010年日本向中国台湾地区技术转移,同时期中国大陆以京东方为代表的企业通过收购的方式开始快速发展液晶面板产业;

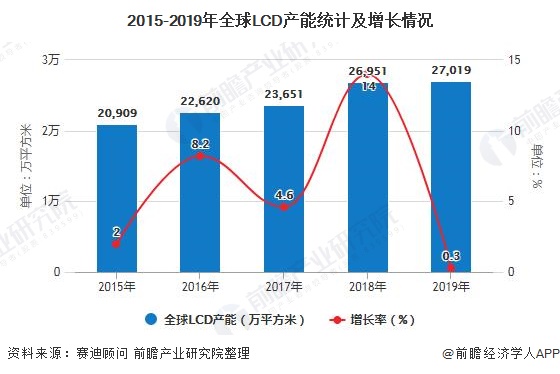

2010到现在,日本多家厂商已经退出LCD产业,而韩国也将重心转移至OLED,从而目前中国的LCD面板产能占据全球第一。根据赛迪顾问数据,2020年我国LCD产能占全球产能的50%,未来的LCD产能也继续集聚中国。

2019年随着国内市场面板出货量稳定提升以及OLED面板渗透率的进一步提高,中国面板显示市场规模1740.7亿元。

2019年LCD产品仍然占据2019年中国面板显示市场的主要份额,市场规模达到1350.2亿元。而受到产品在智能手机领域的渗透率持续提升,OLED产品近三年市场规模以年平均复合增长率近30%的增速快速增长。

2、中国显示面板产能增速持续领先全球

近年来随着多条G8.5/G8.6以及G10.5代线的先后量产,我国LCD产能保持高位增长,2019年LCD总产能达到11348.1亿平方米,稳居全球第一。

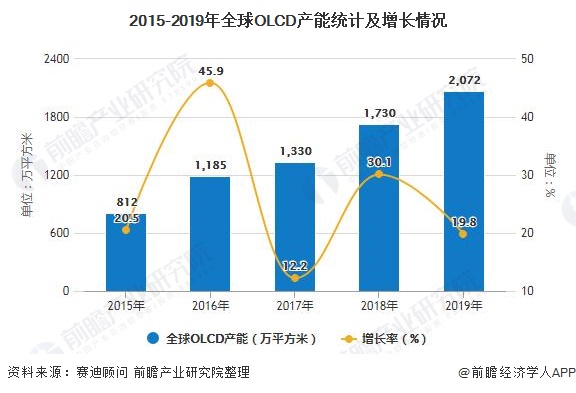

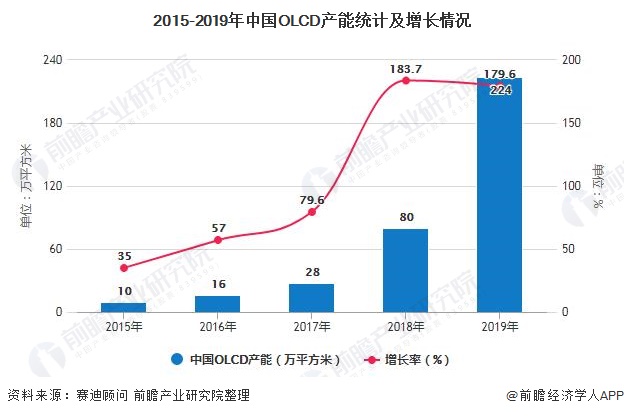

OLED领域,随着G6代产线产能加速释放,我国OLED产能全球占比超过10%,预计2022年产能超过1000万平方米,占据全球近30%的产能。

3、中国新型显示产业集中在四大区域 其中成渝鄂领先

中国新型显示产业经过十多年的发展建设,初步形成了京津冀地区、长三角地区、东南沿海地区以及成渝鄂地区的产业分布格局。四大地区在TFT-LCD、AMOLED面板生产线领域的总投资额超过了12000亿元,拥有已建或在建的G10.5代TFT-LCD产线5条,G8.5/8.6TFTLCD产线13条,G6代AMOLED产线11条,是国内面板产能的集中地。

中国新型显示产业初步形成了京津冀地区、长三角地区、东南沿海地区以及成渝鄂地区的产业分布格局。四大地区在新型显示产业发展过程中形成了“龙头企业-重大项目-产业链条-产业集聚-产业基地”的集群发展模式,引领中国新型显示产业快速发展。

4、中国面板产业园区集群效应突出

产业园区是实现产业规模化集聚化发展的重要平台,担负着聚集资源(包含人力资源、财力资源、物力资源、政策资源、技术资源等)、培育新兴产业、区域示范带动等重要使命,是推动区域经济发展的关键载体。由于地方政府对于产业园区发展提供了土地、税收、财政等多项优惠政策,加之产业园区服务性功能带来的巨大地产价值,园区成为了资本关注的焦点。

随着产业园区的演化和发展,逐步形成了地方政府(管委会)运营、企业主导、地产开发商主导等产业园区开发模式。当前国内新型显示产业园区主要以政府运营为主。

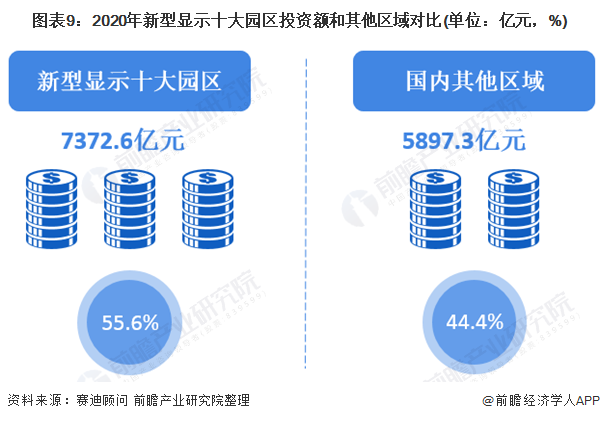

赛迪顾问通过产业竞争力、配套竞争力、园区竞争力等3个一级指标体系,以及辐射形成的18个二级指标,评选出2020新型显示十大园区。其中深圳光明科学城排名第一,其次为合肥新站高新技术产业开发区。

从省(市、区)分布来看,广东省、福建省分别有两个园区入围十大园区,北京市、上海市、安徽省、湖北省、江苏省、四川省分别有一个园区入围。这些地区新型显示产业普遍起步时间较早,拥有两条(含两条)以上的面板生产线,集聚了众多产业链上下游企业,占据了国内新型显示的主要产能。

近年来多条TFT-LCD高世代线、AMOLED柔性生产线先后落户十大园区,带动产业投资额持续上涨,截至2020Q1十大园区占据国内面板产线投资总额的55.6%。

十大园区目前拥有共计22条TFT-LCD产线量产或者在建(拟建)。高世代线方面,G10.5代线有4条分布在十大园区,已量产的G8.5/8.6产线有6条坐落在十大园区,目前十大园区产能占比超过90%。

国内量产或者在建(拟建)的AMOLED产线共计18条,其中十大园区拥有11条之多,这也直接导致十大园区国内AMOLED产能占比近85%,达到188.4万平方米。

以上数据及分析请参考于前瞻产业研究院《中国面板产业产销需求与投资预测分析报告》,同时前瞻产业研究院提供产业大数据、产业规划、产业申报、产业园区规划、产业招商引资、IPO募投可研等解决方案。

相关深度报告 REPORTS

本报告前瞻性、适时性地对面板行业的发展背景、产销情况、市场规模、竞争格局等行业现状进行分析,并结合多年来面板行业发展轨迹及实践经验,对面板行业未来的发展前景做...

p40q0

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。